新型コロナウイルス問題で、世界各国の財政赤字は飛躍的に拡大した。これを放置しておくと社会保障の崩壊や国債価格の急落などなどさらなる危機を招くおそれがある。このような状況に対して、EU(欧州連合)をはじめ、新たな財源を求めて税制の議論が始まっている。

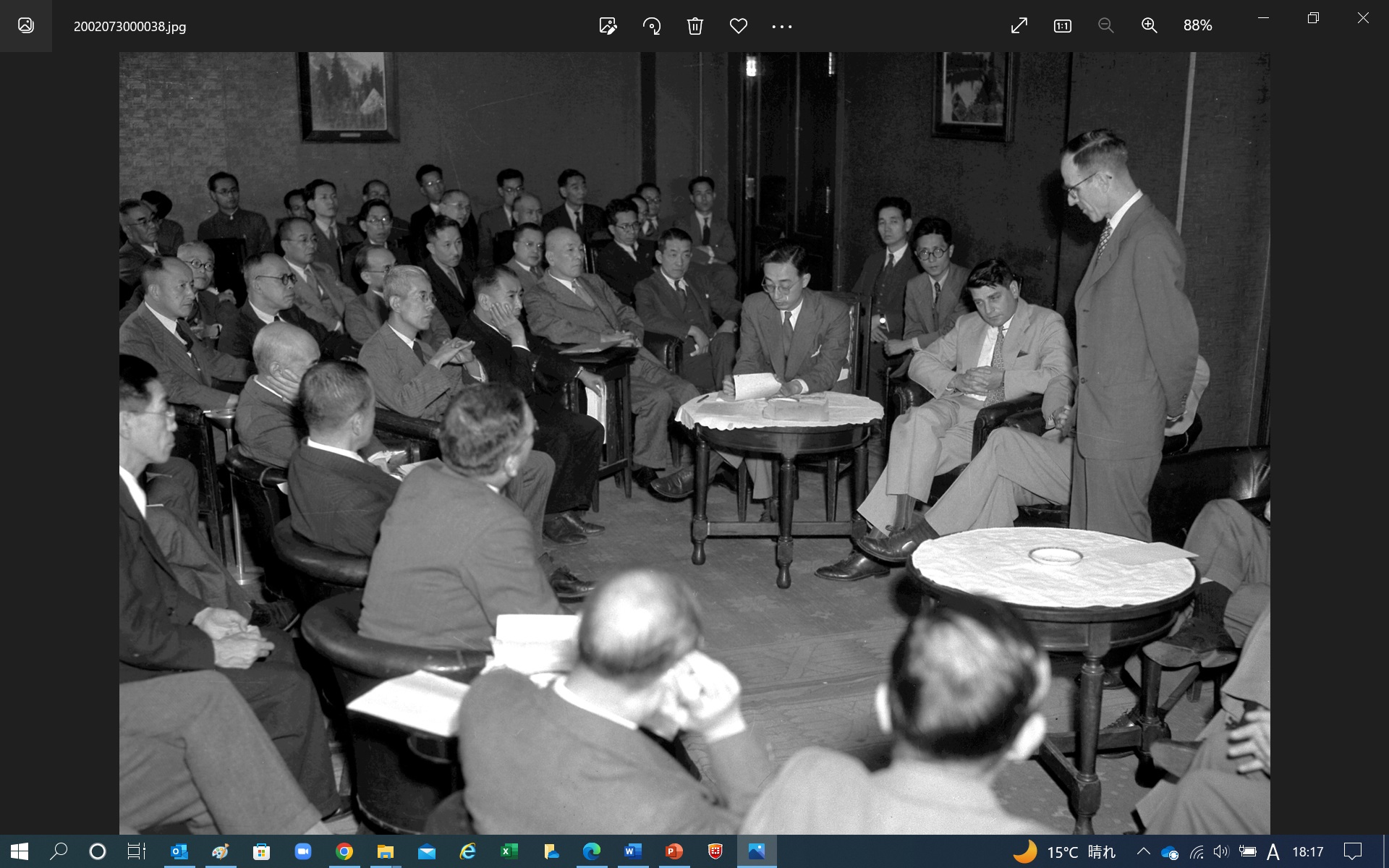

図 先進諸国の財政赤字の拡大 財政収支(GDP比%)

(出所)2020年6月 OECD Economic Outlook 107 (Preliminary) General government financial balanceデータにより筆者作成。

(注)General government (一般政府)には中央政府・地方政府・社会保障基金が含まれる。見通しは2020年末までに各国をパンデミック第二波が襲う前提によるもの。

筆者は、ポストコロナの税制(財源)を考えていくにあたっては、米ニューヨーク州のクオモ知事の「Build it back better(再建するなら、前よりよいものを)」という原則を置くことが重要ではないかと考えている。

具体的には、新型コロナウイルス問題の終息後の税制は、コロナ前の経済社会を前提にするのではなく、コロナ禍で浮かび上がった経済社会の課題に対処し、より進んだ、人に優しい生活や社会の実現に資するような税制を目指すということである。

コロナ禍で浮かび上がった課題ごとに考えてみよう。

第1に環境問題である。人間が、新型コロナなど未知のウイルスに感染しやすくなった原因をたどっていくと、環境破壊や地球温暖化に行きつく。これ以上の環境破壊は、ウイルスにとどまらず、地球規模の大災害も引き起こしかねず、何とか食い止めていく必要がある。

これに対応する政策としては、カーボンプライシング、具体的には炭素税の導入が考えられる。炭素ベースのエネルギーの価格を引き上げることにより需要を低下させ、CO2排出削減に結びつくので、排出削減には効率的で効果的な政策ツールである。

わが国の炭素税の水準は、産業界の抵抗から、先進諸国中最低水準にある。環境政策後進国のイメージも払拭されていない。炭素税の水準をグローバル水準に引上げて、地球環境の持続性を高めることを真剣に議論していく時期が来ているのではなかろうか。その際、国際競争力を損なわないために、国境調整のできる炭素税、つまり「十分な炭素排出コストを負担せず製造された輸入品に対して国産品相当の炭素税を課し、国産品の輸出時には炭素税を還付する制度」というアイデアがあり、EUではこの税制の導入が真剣に検討されている。わが国も参考にしてはどうか。

第2に、コロナ禍でわかった、全世界に広がる所得・資産格差の拡大への対応だ。所得・資産の多寡によりコロナ感染率や死亡率が異なることがわかり、多くの国で貧困層の感染が深刻な社会問題となっている。

これに対応する政策として、グローバルな資産税・財産税の構築が提言されている。象徴的なのがピケティー氏の『21世紀の資本』で、直近では、自ら監修・出演しドキュメンタリー映画が公開されている。ノーベル経済学者のジョセフ・スティグリッツ氏や政治学者のイアン・ブレマー氏などが出演して、格差拡大の阻止に向けて、資本(資産)への課税の正当性を訴えている。

彼の考える資本税とは、以下のようなものである。「100万ユーロを超える金融資産、不動産の合計(時価評価)から負債を差引いた『純価値』を課税ベースとし、1%、2%というような累進税率で、先進国が協力して導入する税制」である。累進税の根拠としては、資産の規模に応じて収益率が変わる(規模が大きいほど収益率も大きくなる)ことを挙げている。

またその前提として、タックスヘイブンを含んだ資産情報の透明性の確保が必要といっているが、ここ数年、OECD(経済協力開発機構)を中心にタックスヘイブンも含め自動的な情報交換が始まっている。彼の主張する、「経済の開放性を維持しつつ、世界経済を有効な形で規制し、その便益を・・各国の中で公平に分配できる」税制は決して夢物語ではない。

中間層の二分化が進むわが国でも、所得税の累進強化や金融所得課税のあり方、相続税など資産課税強化の議論を始める必要がある。

第3に、ITデジタル企業への課税だ。

コロナ禍にもかかわらずGAFAは大幅に売上げ・利益を伸ばした。彼らのビジネスモデルは、無料で取得したビッグデータでAI(人口知能)やアルゴリズムを活用して収益性の高い無形資産を構築し、それを低税率国に移転して高い税引き後収益を上げる、結果として消費国・市場国ではほとんど課税されないというものである。

これに対してGAFAなど多国籍IT企業が利益を上げる消費国・市場国である欧州諸国・新興国・わが国などは、OECDで、「無形資産からの超過利益への課税」(法人税)を主張して議論を継続中であるが、最近では米国の消極姿勢が目立ってきた。

そこで欧州諸国やインドネシアなど一部のアジア諸国では、法人税ではなく独自にデジタル・サービス税(以下、DST)を導入しつつある。イギリスは2%、スペイン、イタリア、フランスは3%、オーストリアのように5%という国もある。もともとこの税は、2018年の欧州委員会の提案で、一定規模以上のオンライン広告やプラットフォームの提供といったデジタル事業の売り上げに3%の税率で課税するという内容だが、アイルランドなど4か国が反対し廃案となったものである。

DSTは、所得税ではなく売上に課税する間接税なので、課税に当たって相手国との租税条約を気にする必要はなく、国内立法だけで課税できる点にメリットがある。

これに対し米国トランプ政権・USTR(通商代表部)は、フランスのDSTなどに対して、「課税対象の売り上げ基準が極めて高額で、多くの自国企業はその対象から外れており、米国企業をねらいうちにしたものだ」として、通商法301条に基づく調査を開始した。

(このあたり、岡直樹「デジタル独自課税を巡る米・欧の攻防とOECD合意の展望」参照)。

100%の報復関税などをちらつかされたフランスは、DSTの徴収を2020年12月の後まで延期することとした。2020年12月というのは、先述のOECDで議論している多国籍IT企業への新たな課税についての合意期限であり、それまでDST課税を見合わせるという意味合いである。

しかし、GAFAに代表される多国籍IT企業の利益は、消費国・市場国ではほとんど課税されていないので、これに対する世界的な世論は日に日に大きくなっていくと思われる。まずは、彼らがビッグデータから作り上げた無形資産から生じる超過利益への課税について、当初の予定通り年末までに合意することが必要だ。

このようにポストコロナは、社会の課題と寄り添う税制が求められる。それが結果的に財政を立て直すことにつながる。重要なことは、各国政府が独自に対応を考えるだけでなく、グローバルに国際協力として進めていく必要があるということだ。

この点に関してOECDで行われてきた課税当局者の協力の枠組みは重要で、租税委員会議長を出すなど長年主導的役割を果たし、貢献してきたわが国に継続的な役割を期待したい。