R-2024-006

| ・ BEPS 3.0(新たな国際課税改革イニシアチブ)? ・抜け穴の正体と課税ベースからの脱漏 ・富裕層課税の効率・公平のための選択肢 ・日本にとっての“あるべき累進度”を考えてみよう ・まとめ |

2024年のG20議長国を務めるブラジルのアダジ財務相は、持続可能な成長のための財源確保と富裕層の税のがれによる不公正を是正するため、2024年中にG20で超富裕層のミニマム課税に合意することを目指しており、G20各国に支持が拡大したと伝えられる(4月18日ロイター)。格差大国として知られる米国でも、上院・下院で議会公聴会が開催され、時価評価課税といった野心的な提案を含め、富裕層課税の税制改革オプションを巡って議論がなされている。わが国でも、"1億円の壁"の歪みを是正するため、岸田政権は令和5年度税制改正で超富裕層に対するミニマム税を導入した。ここ数年、各国で申し合わせたかのように富裕層課税を巡って議論や進展がみられる。

本稿では、富裕層課税に焦点をあてつつ、税制における累進度をどのように回復すべきか、国際的な議論を整理し、わが国の税制に与える示唆について探る。

BEPS 3.0(新たな国際課税改革イニシアチブ)?

海外の報道[1]によれば、ブラジルのG20富裕層ミニマム課税提案の骨子は、資産10億ドルを超える超富裕層に毎年資産評価額の2%の税率で富裕税(Wealth tax)を課すというもので、詳細についてはEU委員会の税シンクタンク所長のズックマン氏[2]が作成中であり、G20議長国ブラジルは7月の財務大臣・中央銀行総裁会議の「共同宣言」に盛り込むことを目標としている。(ただし、20か国の全員一致が必要であり、ハードルは高い)

IMFのクリスタリナ・ゲオルギエバ専務理事が、ブラジルの提案を「税の抜け穴(tax loophole)をなくし、富裕層が公平に負担するようになれば、持続的で包摂的な成長のために直ちに必要となる財源を確保することができる」と評価したことも、G20各国に支持(但し最終的なものではない)が広がった背景にあるだろう。

長年OECDの国際課税改革議論に携わってきたフランスのル・メール蔵相は、富裕層の税制の見直しは「効率性と正義」の問題であり、2017年に始まり2021年10月に140あまりの国が合意したOECDグローバルミニマム法人税合意に続くものと位置づけ、2027年までに国際合意を達成したいと述べている。フランスは改革の先頭に立つ意気込みのようだ。

抜け穴の正体と課税ベースからの脱漏

米国では、2021年5月に下院歳入委員会歳入特別対策小委員会が「米国の優先課題のための財源確保:富裕層に対する税制上の優遇措置の改革」と題する公聴会を開催した。標題が端的に示すように、現在の富裕層の税制を見直すことで財源を見出そうとするものであり、問題意識はブラジル提案と同じだ。また、2023年11月には、上院予算委員会が「公平と責任ある財政:富裕層の税逃れに対抗する」と題する公聴会を開催した。こちらは、2021年の公聴会で取り上げたテーマのほか、執行も含めた富裕層の税負担の在り方に焦点をあてている。

ブラジルのG20提案も、米国議会公聴会も、富裕層課税には「抜け穴」があるという強い危機感を持っている。単なる“節税”ではない“抜け穴”とは具体的に何か。

米議会公聴会に議会スタッフが提出したレポートは、富裕層の所得には、金融所得の占める割合が大きいことを実証的に明らかにしている。2023年において最高税率37%に代えて、20%の軽減税率(連邦所得税)が適用される株式等は、Top1%の富裕層により半分以上(54%)が保有されている。一方、下位50%は全体の1%しか保有していない(JCX-51-23 Table 7)

わが国でも事情は同じだ。財務省が研究者の協力を得て匿名化した個別情報に基づき行った詳細な分析によると、2019年に資本所得(総額7.4兆円)を得た1,746万人のうち、1億円以上(Top0.03%、5200人余り)を得た者が総額のうち37%を得ている(令和4年10月4日政府税制調査会財務省資料34頁)。最高税率45.945%が適用される通常の所得(合計所得金額)ではなく、軽減税率15.315%が適用される株式等の譲渡所得等の富裕層への集中が顕著となっている。

日・米を含む各国は、全ての所得を課税ベースに含める包括的所得課税を基本とし、所得が大きいほど高い税率を適用(累進税率)しているが、利子や株式配当に代表される金融所得は最高税率に代え、軽減税率で課税されている。このため、金融所得課税は包括的所得課税の“アキレス腱”といわれている(田近(2002))。この軽課税(抜け穴)を立法してきたのは議会だ。

富裕層課税の効率・公平のための選択肢

それでは、富裕層課税の抜け穴をふさぐことで効率的な課税を行い、応分の負担を求めることで公平な負担を求め、財源につなげるために、具体的にどのような制度がありうるのだろうか。米議会報告書の議論、ブラジルの提案、わが国の令和5年度税制改革の経験等を簡単に整理してみる。

Ⅰ 所得課税の改革によるもの

| 提案の骨子 | 主な論点・評価 |

| 最高税率の引き上げや、最高税率が適用される所得(閾値)の引き下げ |

· 税率引き上げ等の執行的対応は容易。 · 既存の優遇税制の効果は残る。 · 最高税率引上には、「税率引き上げが能力ある人の労働意欲を削ぎ、社会的な損失になる」と言う批判がある。しかし、米議会報告書が紹介する実証研究は「高所得者より低所得者のほうが一般に課税が労働供給に影響する。」と指摘している。 |

| 資本所得への課税(法人税率の引き上げ) |

· 人税率の引き上げの執行的対応は容易。 · 米議会報告書は、法人税負担の1/4が国内の労働者、3/4が株主に転嫁されると見積もっている。株主は高額所得者・富裕層に集中しているため、法人増税は米国税制全体の累進度を高める可能性があると指摘している。 |

| キャピタルゲインへの課税(軽減税率20%の引き上げ等) |

· キャピタルゲインは実現したときに課税されるため、税率変化に敏感に反応する。 · 「市場を冷やす」「貯蓄から投資へという流れに水を差す」といった批判がある。 · 米議会報告書は、キャピタルゲインに売却時に課税される現行制度の下では、納税者には含み益のある資産を保有し続け、課税繰延利益を得る「ロックイン」効果を生む可能性があり、生産性の低い投資が処分されずに保持され、経済的非効率を招く可能性があることを指摘している。 |

| Mark-to-market (時価評価課税) |

· 実務においては、時価評価と、納税資金(流動性)のハードルがあることが指摘されている。 · 米議会報告書は、証券や商品のディーラーやトレーダーの課税、国外転出者資産を時価評価して課税するアプローチは、すでに税法に存在していることを指摘している。日本でも、有価証券の時価評価は出国税の経験がある。 |

(出所)米議会報告書(JCX24-21)第3章Aより筆者作成

Ⅱ 問題にピンポイントで対応するもの(富裕層ミニマム税や付加税)

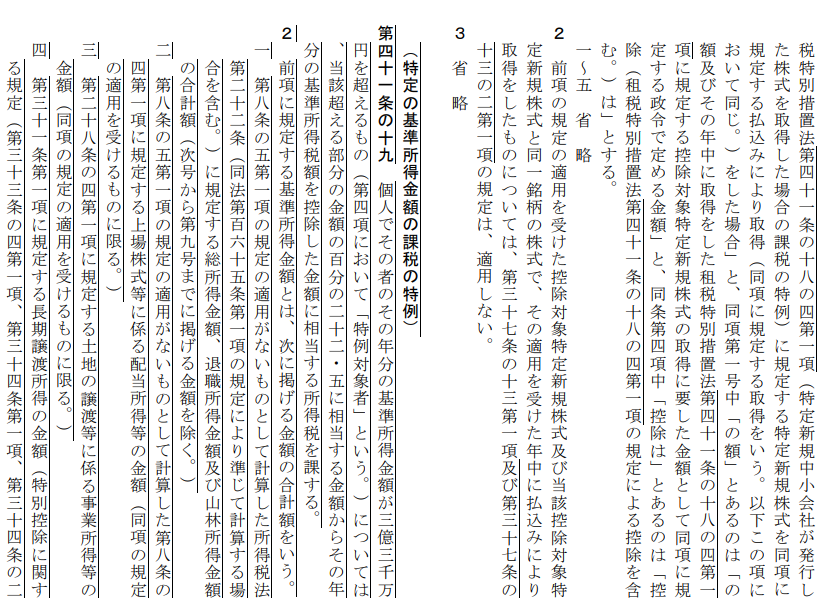

| 富裕層の税負担率が低い場合のミニマム税(22.5%をトップアップの手法で課税(日本・令和5年税制改正) | ·日本は、令和5年度税制改正で、「極めて高い水準の所得に対する負担の適正化のための措置」を導入し、2025年より適用する。これは、①通常の所得税額、②合計所得金額のうち3.3億円を超える部分の22.5%の金額、において、①が②を下回る場合、差額を申告納税するもの。導入の狙いは税負担の歪みの是正である。改正による増収額の計上はない。(技術的困難?) |

| 高所得者の金融所得について追加税を課税(米国投資純利益税(NIIT)) |

·米国は、オバマケアの財源の一つとするため、20万ドル(単身者の場合)を超える所得がある納税者の株式譲渡益や不動産賃貸等の所得に3.8%の税率を追加する「純投資利益税」を導入している。2021年において、700万件に適用があり、1件あたり単純平均で8千ドル強、総額596億ドル規模の税収となっている。 |

| 富裕層ミニマム税(時価評価課税) |

·民主党バイデン政権は、純資産1億ドル超の納税者の所得(資産の時価評価分を含む)に最低25%の税率で課税する案を提案している。前年までの納税額の税額控除や、評価損が生じた場合の控除などの措置により、時価評価課税の本質をキャピタルゲインの課税のタイミングとすることで批判に対応するなど、制度設計として考え抜かれた内容となっていると評価することができる。 |

| 富裕層追加税 |

·バイデン政権は、下院を通過したBuild Back Better法に所得100万ドルを超える部分の税率を3%、2500万ドルを超える部分の税率を8%追加する提案を盛り込んだ(2021年下院を通過したが、上院では賛成を得られなかった) |

(出所)日本財務省資料、米議会報告書(JCX24-21)第3章A、米財務省資料より筆者作成

Ⅲ 資産に対する課税(富裕税)によるもの

| 提案の骨子 | 主な論点・評価 |

| 富裕税 |

·日本では、所得税の税率引下げの補完税として純資産のうち500万円を超える部分に0.5%~3%の累進税率で富裕税を導入した経験を持つ(昭和25~28年) ·富は、富裕層への集中が激しいので、富に対する直接税は累進性が高くなる。 ·富裕税に反対する立場からは、執行・納税コストが富裕税のもたらす便益を上回ることは、欧州各国で富裕税をとりやめる国が多くみられることで証明済であるという指摘もある。OECD[3]によると、富裕税導入国は1990年代の12か国から2017年には4か国に減っている。 |

|

超富裕層グローバルミニマム税(ブラジルG20提案) ※詳細は今後 |

·資産10億ドルを超える富裕層の所得税額が保有資産の2%相当額を下回る場合、差額を課税する。グローバルに2500億ドル規模の財源となり、持続可能な経済作り(GXなど)の財源になると主張している。 |

(出所)米議会報告書(JCX24-21)第3章Bより筆者作成

日本にとっての“あるべき累進度”を考えてみよう

米国議会の議論は、必要な財源を持続可能な形で確保するためには納税者の「支払い能力に見合った税」でなければならないことを指摘する。そして、支払能力を測る尺度としては所得と資産があり、富裕層への富の集中・金融資産の集中といった現実を踏まえ、税制全体としてのあるべき累進度をどの程度どのようにして回復すべきかを論じている。

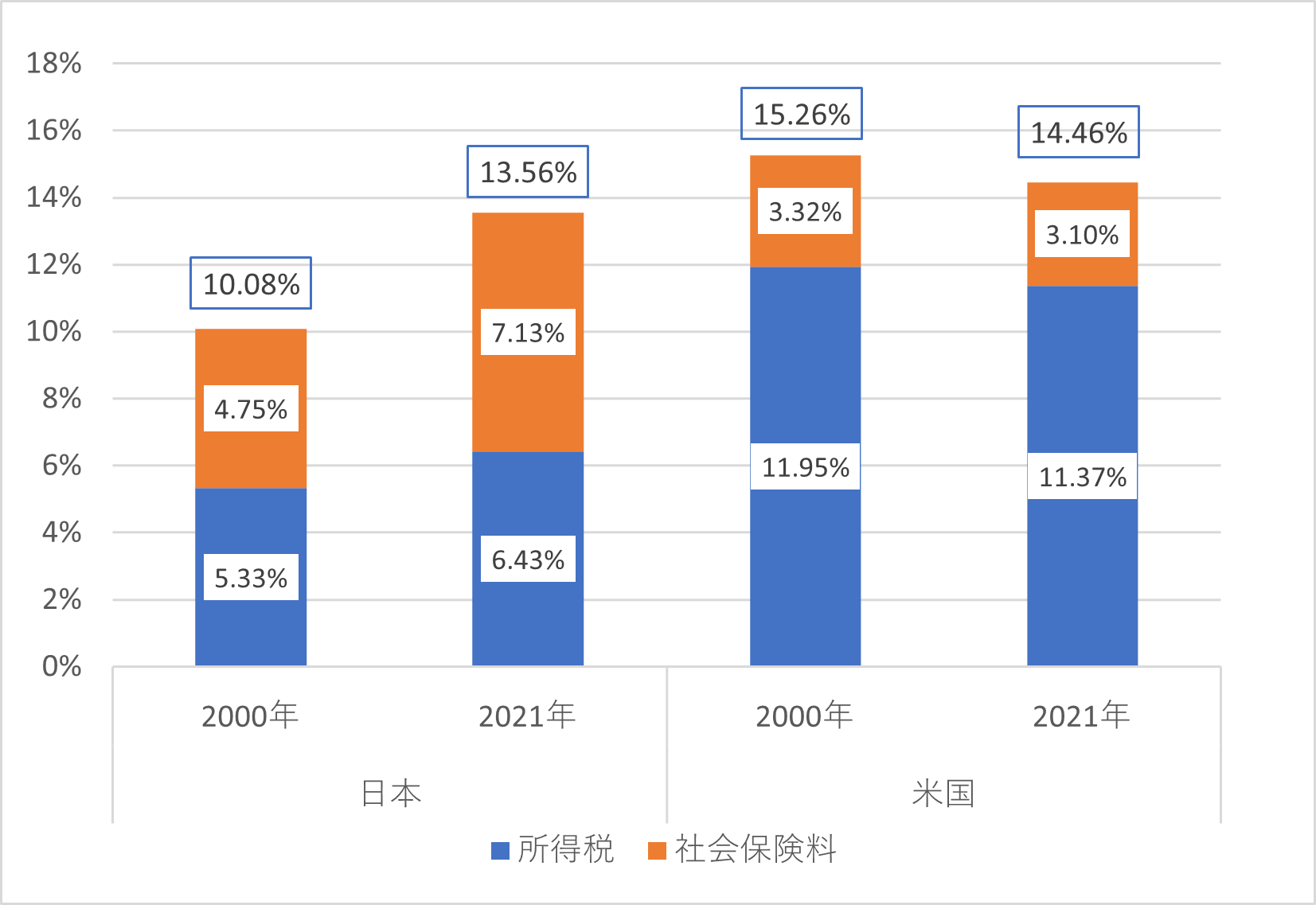

それでは、日本の税制の構造がもたらす累進度はどうか。個人の負担について、累進税率構造を持つ所得税は累進度を高める税(負担)であり、高所得者ほど負担率が下がる社会保険料は逆進的な負担(西沢(2024))であると単純化した上で、OECD歳入統計の基準に基づいてこれらの負担の規模の推移(日米)を示したものが下図である。

図 税(累進的な負担)と社会保険料(逆進的な負担)GDP比

(出所)OECD Revenue Statisticsより筆者作成。税(1100)、社会保険料 (2100、2130)はOECD区分による。米国のペイロールタックスはOECD統計では社会保険料の定義に含まれる。

これによれば、累進的な負担となる所得税の比率は日本では2000年~2021年の間に8ポイントあまり低下したのに対し、逆進的な負担となる社会保険料が増加している。米国については、所得税の比率は高く(注)、また、大きな変化もしていない。これ等のデータからは、大まかに言って、社会保険料負担の漸増を背景に、日本の負担構造の累進度は低く、低下に歯止めがかかっていないと評価される。

(注)米国では、2020年において、Top1%(所得27万6千ドル以上)の納税者が所得税額の42.31%を納税している。米国内国歳入庁SOI統計による。

まとめ

格差大国として知られる米国では、バイデン政権による野心的な提案が行われ、議会でも富裕層課税を巡る議論が行われている。ここにきて、これまで国際課税ルール作りを主導してきた米国でも欧州でも日本でもないブラジルから、富裕層課税の抜け穴を塞ぎ、持続的な経済開発のための財源とするため、グローバル超富裕層ミニマム税の提案が飛び出した。

ブラジルのG20富裕層ミニマム課税提案の今後の進展は現時点では不明だが、温暖化対策など持続可能な経済成長の財源との関係が強調されすぎれば、税制・財政の在り方の本質的な議論を飛び越えて、特定の政治色が強すぎる議論になる恐れもある。技術的に検討すべき事項も多い。しかし、富裕層の富の大きな部分が課税ベースから外れている非効率を是正し、税負担の公平を実現し、財源につなげる、という問題意識は、各国が共有すべきものであろう。

わが国は、令和5年度税制改正において、超富裕層に対する22.5%のミニマム税をトップアップの手法を用いて導入しており、制度的には一歩先行しているとも言える。しかし、そもそもわが国の所得税の規模は米国と比べてGDP比で半分程度にすぎず、見劣りする。また、税・社会保障を通じて制度全体の累進度を見た場合、わが国では累進的な負担である所得税の比率低下が著しい。富裕層の課税強化・抜け穴ふさぎは格差是正と財源の両面に貢献することは論を待たないだろう(森信(2021))。

“抜け穴”を作ったのが議会であるなら、それを塞ぐのも議会の責任のはずだ。また、富裕層に対する効率的でより公平な税制の在り方を構想する際、税制全体の累進度を考慮するという米国での議論は参考になるだろう。

[1] Reuters 「Brazil's proposal to tax super-rich gains momentum amid G20, next steps in July」2024年4月18日

[2] ズックマン氏は仏経済学者。ベストセラー「21世紀の資本」の著者として知られるフランスの経済学者ピケティ氏との共同研究で知られる。

[3] OECD (2018) “The Role and Design of Net Wealth Taxes in the OECD,” OECD Tax Policy Studies, No.26.

_20220805hayakawa_jpg_jpg_w300px_h199px.jpg)

_20220408hayakawa_jpg_jpg_w300px_h169px.jpg)