このレビューのポイント

最近の国税庁の発表によると、海外に資産を持つ富裕層や、暗号資産に投資する個人の申告漏れが過去最高額であったという。税務調査では、OECDが2017年に開始したグローバルな情報交換で入手した海外銀行口座情報の活用が効果的だったようだ。そのOECDは、情報交換の対象を、最近存在感を増している暗号資産に拡大することを予定している。

本Reviewでは、富裕層に集中する金融所得課税の透明性を高め、市民が信頼できる税制とするための国際社会の取組を振り返る。また、最先端の金融的価値である暗号資産を捕捉し、課税するための課題や展望をさぐってみたい。

R-2022-077

| Ⅰ 国際的な脱税スキャンダルが促した結束 Ⅱ クロスボーダー金融情報へのアクセス方法 Ⅲ CRS施行(2017)後の展開 Ⅳ 情報アクセスと執行強化 Ⅴ わが国からみたCARFの課題と展望 |

11月24日、国税庁は、令和3事務年度において1件あたり3,700万円、前年の1・5倍の暗号資産の申告漏れを把握したことや、富裕層や海外投資を行う個人の申告漏れが過去最高額であったと発表した。

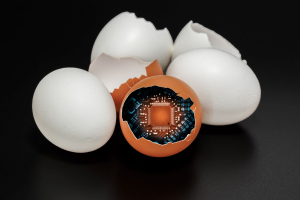

暗号資産(仮想通貨・NFT[1])は、代金の支払いに使用でき、法定通貨と交換できる“財産的価値”[2]だが、ブロックチェーン技術を用いることで、インターネット上で銀行などを介在させることなく保持、交換等ができる。このため、税務当局の立場からは取引や保有の把握が困難な性質を持つ。

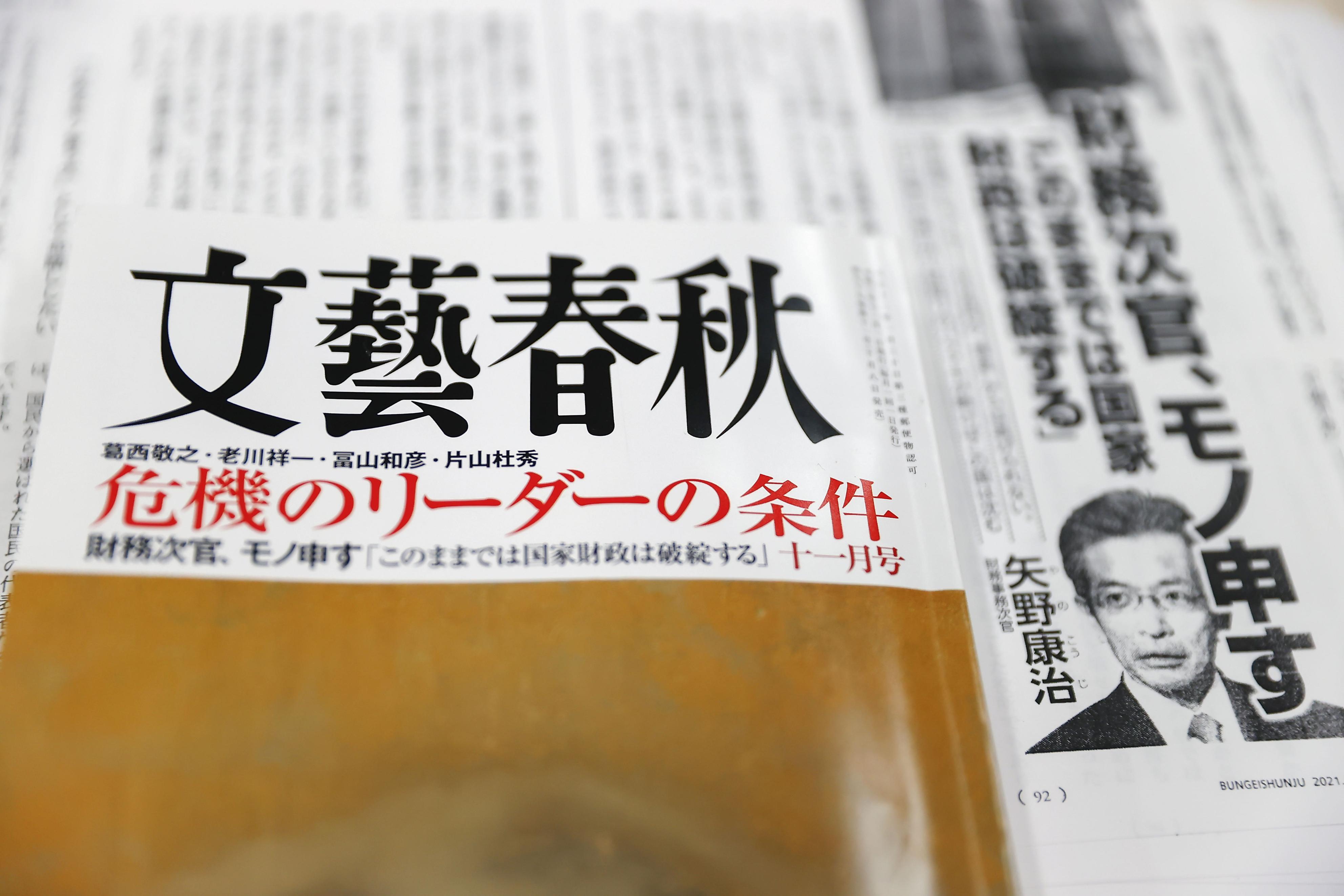

OECDは、2017年に始まった金融口座情報をグローバルに自動交換する仕組み「CRS」の対象を、近年急速に存在感を増している暗号資産に拡大するための新たな枠組み「CARF」を10月はじめに米国で開催されたG20財務大臣・中銀総裁会合に報告し歓迎[3]された。背景には暗号資産が所得隠しの温床となりかねないことへの警戒がある。

本稿では、富裕層に集中する金融所得課税の透明性を高め、市民が信頼できる税制とするための国際社会の取組みを振り返る。また、最先端の金融的価値である暗号資産を捕捉し、課税するための課題や展望をさぐってみたい。

CARF (Crypto-Asset Reporting Framework)暗号資産等報告枠組

CRS (Common Reporting Standard)銀行口座情報自動的情報交換

FATCA (Foreign Account Tax Compliance Act)外国口座税務コンプライアンス法

Ⅰ 国際的な脱税スキャンダルが促した結束

十数年前におきたタックスヘイブンを利用した脱税スキャンダルからはじめよう。

最初の舞台は、リヒテンシュタイン(人口4万人。2019年の一人当たりGDP16.9万ドル)であった。2008年2月にドイツの税務当局は、リヒテンシュタインのプライベートバンクの従業員に対価を支払って入手した顧客情報等を基に、ドイツ郵便総裁(当時)をはじめとする多数の有力者の脱税を摘発した。この時の情報の一部はドイツから他の国々の税務当局に渡ったとみられ、わが国でも著名な大学総長の申告漏れ財産に課税が行われたことが報じられている(2010年11月)。

2009年2月には、スイスの大手銀行であるUBSが多数の米国富裕層の脱税をほう助していたことが発覚した。UBSの銀行員がIRS(わが国の国税庁に相当)に内部告発したことで明るみに出たものだ。銀行は告発内容を認め、訴追を免れるべく8億ドル余りを支払い、5000余りの口座情報を提供するなどして火消に努めたが、最終的に、3万3千人の米国人から50億ドル以上が追徴される大脱税スキャンダルに発展した。米国には内部告発による追徴税の一部を「報奨金」として支払う制度があり、告発者には1億ドルあまりの高額報奨金が支払われた点でも注目された事件だ。

所得税には、荒っぽく言えば、国民の“ポケットに手を突っ込む”面がある(専門家は「税は侵害規範」と呼ぶ)。国民が税金を払わなければ、社会(コミュニティ)は成り立たないことは明らかだ。しかし、一個人の立場からすれば、自分だけは払わないで済めばそれにこしたことはない。特権意識を持ちがちな富裕層にその傾向は強い[4]。

そうであれば、私たちが納得して納税するためには、その前提として、税務署から富や所得を隠しつづけることはできず、税制が公平に運営されていることを信頼できることは重要だ。

脱税スキャンダルに怒った市民は、タックスヘイブンを利用した富裕層の税のがれに対応することを各国の指導者に迫ることになった。銀行秘密は迫害された人々の資産を守るために必要だと言ってきた国は面目を失った。EU貯蓄指令(2005年施行)が情報交換による利子課税をEU加盟国に義務付けていることもあり、国際的な情報交換への枠組づくりへの流れが一気に形成されることになった。

2009年4月のG20首脳宣言[5](ロンドン)では、「銀行秘密の時代は終わった」とし、タックスヘイブンを含む非友好的な国には共同して「制裁」(sanctions)することも辞さないとまで述べた。また、2013年9月のG20首脳宣言[6](サンクトペテルブルグ)では、「新国際基準としての自動的情報交換にコミットしている」と宣言している。

Ⅱ クロスボーダー金融情報へのアクセス方法

外国の金融機関の情報にアクセスする仕組みとして、現在、米国のFATCAとOECDにおける多国間のCRS(Common Reporting Standard)がある。

FATCA(米)

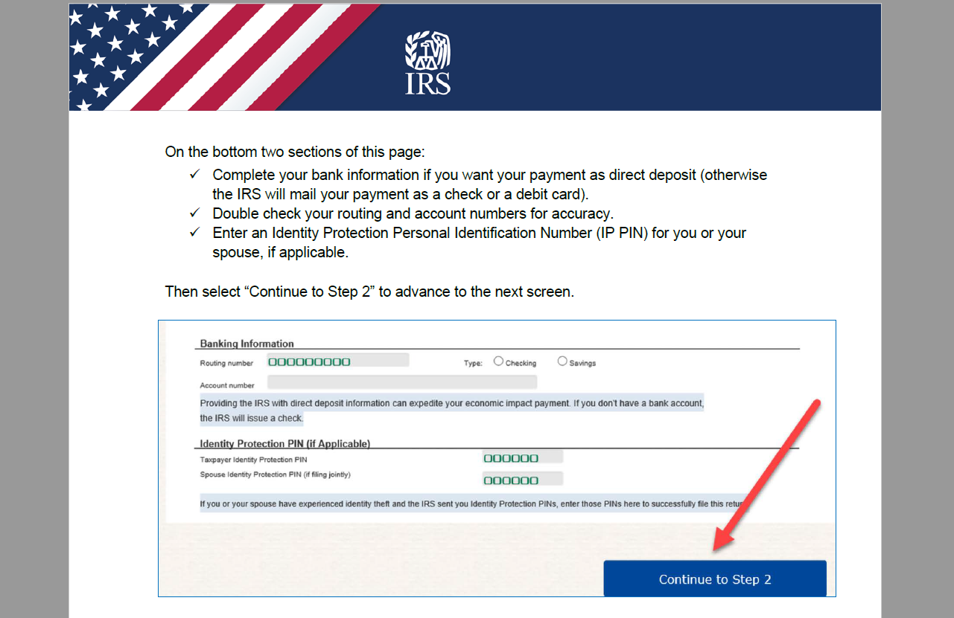

オバマ政権時代の2013年にFATCAが施行され、米国外の金融機関等は米国籍顧客の口座の取引記録をIRSとの「契約」に基づいて報告することとなった。顧客が本人確認に非協力な場合には、罰則の適用はないが、30%の源泉徴収が適用される。

CRS(OECD)

OECDは、各国の金融機関が保有する非居住者の金融口座情報を定期的・自動的に相互に交換するためのCRSを2017年に施行した。自動的情報交換には、スイス、リヒテンシュタイン、ケイマン諸島(わが国の証券投資残高が米国に次いで2位)を含む140余りの国が参加している。一方、CRSに参加していない米国からの情報は対象になっていない。

課税漏れ防止のためのわが国の取組

ここ10年におけるわが国の取組を振り返ってみよう。

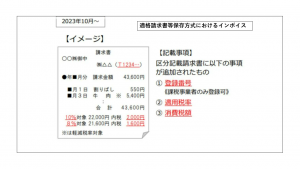

①2014年の5000万円以上の国外財産を持つ富裕層による国外財産の報告制度の導入、②2015年の1億円以上の有価証券等を所有する者が外国に住所を移す場合の「出国税」申告義務の導入など、クロスボーダーの金融所得課税の透明性を向上させる制度が導入された。また、③2017年には、CRSを実施するため、日本居住者も含め、口座開設等を行う顧客が自己の本人確認情報を金融機関等に提出する義務を法令[7]に基づいて導入した。

なお、これらの報告義務は罰則付き(6か月以下の懲役又は50万円)で導入されている。また、④2020年には課税漏れが頻繁におきる取引類型を扱うプラットフォーマー等に対する宛名人不要の情報提出命令(いわゆるジョン・ドゥ・サモンズ)の導入がなされている。

Ⅲ CRS施行(2017)後の展開

存在感を増す暗号資産

2022年10月にOECD事務総長がG20に提出したレポートによると、CRSにより2021年に1億1千万口座、残高11兆ユーロの情報を交換している。わが国も、2021年に274万件の情報を海外から受領しているが。国税庁は、昨年の富裕層調査で過去最高の申告漏れを把握できた背景には、CRSで入手した情報があったと説明している(6頁)。CRSはクロスボーダー金融所得課税の質の向上に貢献していると言って差し支えなさそうだ。

しかし、今日、金融市場にはCRSが設計された10年前と大きく異なった状況が生まれてる。それが、ブロックチェーン技術を用いることで、従来型の金融機関を介在させることなく、保管・移転が可能な暗号資産の登場だ。

暗号通貨を含むデジタル資産残高は、2017年~2020年においては数百億~2000億ドル程度であったが、2021年11月のピークでは3兆ドル近くに膨れ上がった。ただし、2022年11月現在1兆ドルを割り込んでおり、価格変動幅も大きい(Coinmarketcap社)。

Tax Gapと暗号資産

Tax Gapとは、税の脱漏のことだ。議会が立法した税法に従い期限までに納めるべき税額と、実際に納税された税額の差(Gap)のことを指す。IRSの最新の推計(2014~2016年)では、米国におけるTax Gapを4960億ドルと見積もっている。しかし当時の暗号資産の残高は100億ドル程度であり、現在の100分の1以下の規模にすぎなかった。

それでは、暗号資産によるTax Gapの規模はどの程度なのだろうか。バークレイズ銀行債券部長は、暗号資産からの所得については納付すべき税額の半分以下しか納税されておらず、2017年に500億ドル、Tax Gap全体の10%あまりもの規模があると見積もっていると報じられている。

日本については、IRSのように税務当局によるTax Gapの推計は行われていない。だが、その存在の一端をうかがわせるものとして、CRS情報によると日本居住者・非上場法人は12.6兆円の金融資産残高を海外に保有しているが、国外財産調書で報告された金額は、有価証券2.9兆円、預貯金0.7兆円となっており、両データの間には9兆円もの差があることを指摘できる。

確かに、対象が個人に限定されることや5000万円という金額基準があることなど、国外財産調書の対象範囲はCRSのそれより狭いが、そもそもCRSには米国金融機関の分が丸々入っていないことを考えると、9兆円もの不突合を合理的に説明することは困難だろう。国税庁はすでにこの“ギャップ”の解明に取り組んでいるようだ(発表7頁)。

Ⅳ 情報アクセスと執行強化

2022年8月にバイデン政権がなんとか成立させたインフレ抑制法は、IRS予算を10年間で796億ドル計上し、うち456億ドルを調査などの法執行活動の強化に投じるようだ(米シンクタンクの分析)。また、これによる増収を2,037億ドルと見込んでいる。税務署の予算を1ドル増やすことで、3ドル46セントの税収を得る計算である。

Tax Gapへの対応は、税収につながることはもちろんだが、税制に対する国民の信頼や納得感を確保する上で重要だ。既にCRSに参加している日本としては、OECDが提案するCARFに参加することで、今後更に一般化する可能性を秘めた暗号資産の課税における透明性を向上させるべきである。

CRSとCARFによる情報アクセスの概要を次の表にまとめる。

クロスボーダー金融所得・暗号資産へのアクセス

Ⅴ わが国からみたCARFの課題と展望

最後に今後の課題や展望について述べておきたい。

1 居住者の暗号資産の課税への応用

CARFはクロスボーダーの取引情報アクセスのためのものであり、わが国で事業者から提出された情報は外国での課税に利用される。一方、日本居住者の取引情報アクセスのための包括的な措置は講じられておらず[8]、そのままではバランスを大きく欠いてしまう。したがって、CARF実施のための制度を日本国内法に導入する場合、居住者についても同様の情報アクセスを可能にする仕組みを検討する必要があろう。その際、事業者の負担の観点からは、別の制度の導入によるのではなく、CARFの枠組みの下、居住者・非居住者の区別なく扱う対応が考えられるのではないか。

米議会調査局レポートは、近年の暗号資産市場の拡大や暗号資産を巡るTax Gapにかんがみて、暗号資産の取引所に情報義務を課すことを提案している。こうした動きはOECDにおけるCARFの検討と軌を一にしたものとも言える。

2 デューデリジェンスとマイナンバー

インターネットで完結するケースが多い暗号資産取引において、デューデリジェンス(投資家の顧客情報の報告と事業者による確認)がスムーズに行われるかどうかは実務上重要になりそうだ。全銀協がOECDに提出した意見書は、暗号資産の場合のデューデリジェンスは、CRSより負担が大きく、厳格化には移行期間を認めてほしいと訴えている。確かに、顧客との接触がインターネット経由で行われ、業界としての歴史の浅い暗号資産業者にとって、顧客情報の蓄積は従来型の金融機関とは異なると思われ、この指摘はもっともだ。しかし、課税情報としての質を保障する上で顧客情報の正確性は重要だ。

この観点からは、CARFでは(前述の居住者課税での活用を前提に)暗号資産取引口座とマイナンバーとの紐付けにも取り組むべきだろう。CRSの場合、日本居住者・非居住者を問わず法令に基づき自己の属性等についての「報告書」提出が求められているが、日本居住者であればマイナンバーの報告(紐づけ)は求められていない。これは、居住者の利子所得など金融所得が分離課税されるので、課税上取引情報は必要としないことが理由だ。一方、暗号資産の所得は雑所得として課税されるので、適正課税担保には取引情報が必要となる。

3 ブロックチェーン技術が拓く新たな可能性

暗号資産を支えるブロックチェーン技術は課税庁の情報アクセスを困難にする原因になっているのであるが、興味深いのは、その同じ技術を利用することで、税務行政の効率化を図ることが可能であり、既にそうした取り組みは一部の国で始まっている、という指摘だ。Tewelde(2022)1372頁は、「ブロックチェーン技術に基づくグローバルなデジタルレジストリは、登録された暗号通貨が交換されるたびに、世界中の税務当局がリアルタイムで納税額、納付額を表示・検証することを可能にする」と主張する。これは単なる絵空事ではなく、同1365頁は、ブロックチェーン技術の利用で税務執行の効率を向上させる試みは、すでにいくつかの国で提案又は実施されていると指摘している。

こうした仕組みは、現在のCARFでは提案されていないが、今後検討に値するのではないか。また、そのような仕組みが仮に可能であれば、FATCAのように一国で仕組を構築するより多国間の枠組みに参加するメリットが大きいことから、CARFへの米国の参加を促すことにつながるかも知れない。

CRS・CARFは、昨年10月の15%のグローバルミニマム税合意とならび、OECDがここ10年あまり取り組んできたタックスヘイブンとのもう一つの闘いの成果といえるものだ。仕組の細部や国内法は今後詰めることになるが、実効性のある運用がなされることを期待したい。

参考文献

Tewelde, Haben Isaias (2022)「The Inconsistent Tax Treatment of Cryptocurrency And the Challenges of Cross-Border Reporting」Tax Notes International Septmbr 19, 2022

OECD (2020), Taxing Virtual Currencies: An Overview Of Tax Treatments And Emerging Tax Policy Issues, OECD, Paris.

[1] NFT(Non Fungible Token。暗号資産の一形態。ブロックチェーン技術を用いて発行される、代替性のないデジタルトークン。発行、譲渡、交換が可能。

[2] 資金決済法第2条⑤5一

[3] パラグラフ6

[4] 米財務省次官補Natasha Sarin氏は、米国のTax Gapの28%・1600億ドルがTop1%の富裕層に集中しているとする推計を紹介している。https://home.treasury.gov/news/featured-stories/the-case-for-a-robust-attack-on-the-tax-gap

[5] パラ15

[6] パラ51

[7] 租税条約実施特例法第10条の5,第13条④三

_20220805hayakawa_jpg_jpg_w300px_h199px.jpg)

_20220408hayakawa_jpg_jpg_w300px_h169px.jpg)