R-2023-074

| ・世界インフレの影響 ・賃上げ機運の高まり ・経済正常化と強制貯蓄の影響 |

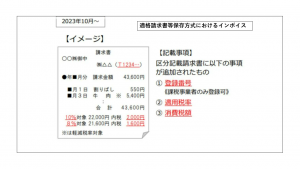

2023年10月の消費者物価指数(除く生鮮食品)の前年比上昇率は、+2.9%と19か月連続で日銀が目標とする2%を超えた。しかも、これには政府がガソリンや電気・ガス料金に補助金を与えて値上がりを抑え込んだ影響も含まれており、生鮮食品とエネルギーを除いた、いわゆるコアコアCPIの前年比は+4%と、4月以降7か月連続の4%に達している。日銀は今のところ、「持続的・安定的な2%インフレには達していない」と金融正常化には慎重姿勢を崩しておらず、来春の賃上げ動向を注視する構えだ[1]。だが、あの強烈な「異次元緩和」の下でも達成されなかった2%物価がここにきて実現しつつあるのは一体なぜなのだろうか。本欄では、この点について考えてみたい。

世界インフレの影響

誰の目にも明らかな理由の一つは、世界インフレの進行だろう。リーマン・ショック後、日本だけでなくほとんどの先進国でインフレ率は低位にとどまり[2]、コロナ危機下ではむしろデフレへの転落が懸念されたことは記憶に新しい。しかし、コロナ危機に対して各国が極めて大胆な財政金融政策によって景気回復を図ると、①早期に有効なワクチンが開発されたこともあって、欧米を中心に経済正常化が進められると、予想を大きく上回るスピードでの景気回復が実現したこと、②新型コロナウィルス感染症の拡大に伴って経済活動が強く制約され、これがサプライチェーンを通じて幅広い供給障害をもたらしたこと、③多くの国で高齢者を中心に労働参加率が低下し、人手不足を招いたことなどが重なって、2021年頃から世界的に物価上昇率が高まる結果となった。さらに、2022年2月にロシアによるウクライナ侵攻が始まると、エネルギーや食糧などの国際商品市況が急騰し(WTI原油価格は一時1バレル=130ドルを上回った)、世界インフレに拍車をかける結果となった。このため、2022年夏頃にはCPIインフレ率が米国で8~9%、欧州では10%超に至ったことは周知の通りである[3] [4]。

なお、日本と欧米のインフレ率を、日本がデフレに陥る以前の1980年代頃から比較してみると(図表1)、日本の方が一貫して2~3%低いのが普通だった。つまり、日本はバブル崩壊後にデフレになったと言われるが、欧米とのインフレ格差が大きく拡大した訳ではない。むしろ、欧米でインフレ目標政策が広がり2%インフレが定着すると、並行して日本はデフレ、ないしゼロ・インフレになったというのが実情である。そして今回、コロナ後の世界インフレで欧米の物価上昇率が2桁近くに達すると、日本の物価も近年になく上昇したということである(日本の物価高が欧米より1年半程度遅れているのは、単純に経済正常化の時期が欧米より遅れた結果である)。

このインフレに対して、海外の中央銀行は金利を大幅に引き上げた(FRB”連邦準備制度理事会”は2022年3月から2023年7月までに累計5.25%、ECB”欧州中央銀行”は2022年5月から2023年9月までに累計4.5%の利上げを行っている)。一方、日銀は前述の通り依然として利上げに慎重な姿勢を続けている結果、内外金利差が大きく拡大し、極端な円安が進行している[5]。このことが、日本の物価を一段と押し上げているのは周知の通りである。

この説明は一見大変にもっともらしいが、論理が細部まで詰められたものではない。例えば、日本と欧米の間の2~3%のインフレ格差が生じるのはなぜなのか、きっちりと説明されてはいない。恐らく、東京大学の渡辺努教授らが愛用する「ノルム」という概念を使って、欧米では「毎年賃金が上昇し、物価も2%程度上昇する」のがノルムとなっている一方、日本では「賃金も物価も据え置き」がノルムとなっていると説明するのだろうが、このノルムの違いが十分に解明されている訳ではない[6]。また、このノルムという言葉を使う場合、日本でも欧米でもこの2~3年でノルムが変わったのか否か、変わったとすればなぜなのかという疑問に答える必要がある。筆者は、この世界インフレの影響という説明自体は間違っていないと思うが、まだまだ探求が必要だということだろう。

賃上げ機運の高まり

次に指摘すべきは、賃上げ機運の高まりである。この点に関しては、今年2月の本欄でも採り上げているが[7]、以下ではその後の事態の推移やデータを踏まえて分析をアップデートしよう。

これには2つの側面があって、その第1は、大企業・主要企業の間で賃上げが避けられないという意識が強まっている点である。そこには、昨年来の物価高で賃金を上げないと従業員のモチベーションを維持できないという判断があることは言うまでもない。しかし、企業経営者の意識が変わり始めたのは必ずしも今年ではない。2~3年前から若者、とくに優秀な若者の退職率の高まりから、賃金水準を上げないと優秀な若者を確保できないという危機感が主要企業の間で強まっていた。それでも日本的な横並びから、なかなか先頭を切って賃上げを行う企業が現れなかったが、ついに今年の春闘で一斉に賃上げが始まったのだ。この結果、今年の春闘賃上げ率は厚生労働省調べ(「民間主要企業春季賃上げ要求・妥結状況」)でみて、昨年の2.20%から今年は3.60%へと一気に高まった[8]。来春に関しても、主要企業の経営者から大幅な賃上げを認める旨の発言が聞かれており、今年並み、ないしそれ以上の賃上げが実現する可能性が高いと考えられる。

しかし、それ以上に重要なのはマクロ的にみた人手不足の強まりだろう。ここでマクロ的な労働需給の推移をアベノミクスの時代までさかのぼって確認すると、当時は①団塊の世代が65歳以上の年齢に到達したことで、生産年齢人口が大きく減少する中で、就業者数はむしろ大幅に増加し、②有効求人倍率などでみると、人手不足が深刻化したのに、賃金はなかなか上がらない、という逆説的な状況にあった。この謎を鮮やかに解いたのが、『人手不足なのになぜ賃金が上がらないのか』という書物に収められた川口大司東大教授らの論文[9]であり、そこには女性と高齢者の労働参加率上昇で就業者数が増えた一方、この労働供給増で賃金上昇が抑制されたと説明されていた。しかも、川口教授らは開発経済学のロジックを使って、労働参加率上昇が限界(ルイスの転換点)に達すると、人手不足がさらに深刻化して、賃金上昇率も高まると予言してきたのだった。

その後、コロナ危機によって人手不足は(マクロ的には)一時解消したのだが、経済活動の正常化が始まると予想以上のスピードで人手不足が深刻化していることは周知の通りだろう。筆者は、2023年2月の本欄で「いよいよルイスの転換点に到達した」と述べたのだが、この点を新しいデータを踏まえた日本総合研究所客員研究員(法政大学教授)山田久氏の論考[10]に即して詳しくみると、以下の通りとなる(図表2)。

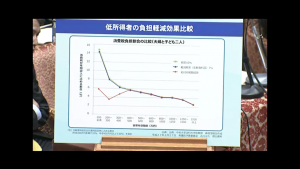

まず15~64歳の女性の労働力人口については、アベノミクスの時期と比べると明確に鈍化しているが、まだ上昇が止まったとまでは言えず、「ルイスの転換点」に達したか否かは微妙である。しかし、1人当たりの労働時間が短時間化しているため、人数×時間でみた労働投入量は全く増えていない。ここには、「パート労働者の年収が増えると、税金や社会保険料の負担が増えて手取りが減る」という、いわゆる「年収の壁」が影響している可能性がある。一方、高齢者の労働参加率の上昇は、男性を中心にほぼ完全に止まっている。「年収の壁」をなくすことは容易でないことを考えると[11]、今後は労働供給が増えにくい、したがって賃金が上がりやすい環境が続く可能性が高いとみるべきだろう。

経済正常化と強制貯蓄の影響

以上の2点が最近の日本における物価上昇の主因であることは広く認識されていると思うが、筆者が本欄でもう一つ指摘したいのは、コロナからの経済正常化とこの間に蓄積された強制貯蓄の役割である。

賃金と物価の好循環などと言われるが、物価上昇が先行して始まると、実質賃金が低下して個人消費に悪影響が及ぶ。そうなると、企業も値上げを躊躇してしまい、好循環につながらないことがあり得る。実際にこれが生じてしまったのが、リーマン・ショック直前の2008年夏の経験である。この時は、原油価格の高騰を背景に消費者物価の上昇率は一時2%台半ばに達した(これは消費税が引き上げられた時期を除くと1992年以来の高さだった)が、日銀は景気の悪化を懸念して、2006年のゼロ金利解除から始めた利上げをストップする結果となった。

実は、今回も物価上昇先行の形だったので、実質賃金は大幅に低下した[12]。それでも、個人消費は好調と言えないまでも大きく崩れることはなかった。これは、コロナからの経済正常化で外食や旅行などのサービス消費が増えたからである。また、インバウンド需要が復活した影響も大きかった(インバウンド消費はGDP統計上では個人消費にカウントされないが、消費関連業界が直面する需要として、価格設定にも影響するはずである)。さらに、コロナの渦中に政府から多額の給付金や補助金が支給され、これが過剰貯蓄(50兆円超とも言われる)として残っていたことも、消費を下支えしている[13] [14]。

このように考えてみると、2%物価が現在実現しようとしているのは、単純に金融緩和の効果とか、輸入インフレだけによって説明できるものではなく、さまざまな要因が複雑に絡まりあった結果だということが分かる。だからこそ、この千載一遇のチャンスを大切にすることが求められる。

[1] 2023年4月に植田和男総裁が就任して以来、日銀は7月と10月の2度にわたって、YCC(長短金利操作)の運用を柔軟化し、長期金利の上昇を容認してきたが、本格的な金融正常化につながるマイナス金利の解除には慎重姿勢を崩していない。しかし、金融市場関係者の多くはこれを「来年の春闘で高めの賃上げが実現するのを確認するため」と解釈しており、例えばESPフォーキャスト調査(11月分)によれば、回答したエコノミストの大部分が1月、ないし 3~4月の金融政策決定会合で「引き締め」方向の政策変更が行われると予想している(多数派は4月説)。

[2] こうした低成長、低インフレ、低金利が先進国全体に拡がるという状況は、当時「日本化(Japanification)」と呼ばれていた。

[3] こうした展開について、筆者は米国を中心に本欄でも過去数回にわたって指摘してきた。例えば、コロナ・ショック下の金融と経済(第14回)「日本化」に抗う米国の実験(上) ―加速する米国の景気回復― | 研究プログラム | 東京財団政策研究所 (tkfd.or.jp)、コロナ・ショック下の金融と経済(第15回)「日本化」に抗う米国の実験(下) ―4つのシナリオ― | 研究プログラム | 東京財団政策研究所 (tkfd.or.jp)、綱渡りを強いられるFRBの金融政策 | 研究プログラム | 東京財団政策研究所 (tkfd.or.jp)、米国利上げと日本の金融政策-YCC弾力化の可能性- | 研究プログラム | 東京財団政策研究所 (tkfd.or.jp)、米国インフレ、高止まりのリスク | 研究プログラム | 東京財団政策研究所 (tkfd.or.jp)などを参照。

[4] 経済理論の観点から今回の世界インフレの原因として注目されているのは、財政インフレの可能性である。この点については、昨年のジャクソンホール会議に提出された論文、Francesco Bianchi and Leonardo Melosi,“Inflation as a Fiscal Limit”を参照。

[5] 円ドルだけでなく多数の通貨との関係を考慮し、さらに物価上昇率の違いをも調整した実質実効為替レートでみると、日本円は50年以上前の1ドル=360円だった固定相場時代以来の円安となっている。

[6] 一つの説明は、欧米ではインフレ目標政策を導入する以前のインフレ率が2%を上回っていた。だから、金利を上げることで2%インフレを実現できた。一方、日本ではインフレ目標が注目され始めた1990年代半ばにはインフレ率が2%を下回り、金利水準はほぼゼロだったため、インフレ目標を実現する具体的な手段がなかった(明確なインフレ目標を掲げればインフレ期待が変化するはずという考え方は、「異次元緩和」の実験で否定されてしまった)。この初期条件の違いが現在まで影響し続けたというものだろう。

[7] 賃上げを促す2つの力 ―構造的人手不足に向かう日本経済― | 研究プログラム | 東京財団政策研究所 (tkfd.or.jp)

[8] 官製春闘とまで言われたアベノミクス期でも、最大の賃上げ率は2015年の2.38%だった。

[9] 川口大司・原ひろみ「人手不足と賃金停滞の共存は経済理論で説明できる」、玄田有史(編)『人手不足なのになぜ賃金が上がらないのか』、2017年、慶應義塾大学出版会の第7章に所収。

[10] 山田久「深刻化する人手不足とその打開策」、日本総研Viewpoint、2023年9月

[11] 政府は、「年収の壁」対策として、従業員の手取り減少に取り組んだ企業に最大50万円を助成するなどの措置を講じているが、それだけで労働時間が大きく伸びる可能性は低いとみられている。本来は、配偶者控除や3号年金といった「正社員の夫とそれを支える専業主婦の妻」という古い価値観で作られている制度そのものを廃止すべきだが、その実現には極めて強力なポリティカル・キャピタルが必要であり、簡単ではない。

[12] 2023年9月の実質賃金は前年比-2.4%と18か月連続のマイナスだった。ただし、共通事業所ベースの所定内給与の前年比をみると、このところ+2%強となっており、2023年の春闘賃上げ率(定昇部分を除く)とほぼ見合った伸びとなっている。数か月前までは、2023年後半のインフレ率は1%台に低下するとみられていたから、実質賃金の低下が続いているのは賃金が上がらないからではなく、インフレ率が高止まっているからである。

[13] これは日本だけでなく、物価上昇が先行し、当初は実質賃金が低下したが、経済正常化や過剰貯蓄で個人消費が支えられたのは、欧米でも同じである。とくに米国では、過剰貯蓄が実際に大部分使われたため、個人消費が強かったと言われている。

[14] こう考えると、2020年に行われた一律10万円の定額給付金は、その大部分が貯蓄に回って「無駄だった」と批判されたが、必ずしも無駄ではなかった可能性がある。また、現在予定されている低所得世帯向けの7万円の給付にも効果が期待できよう。ただ、実施が2024年の春闘の後になる所得減税はタイミングが遅過ぎる一方、中長期的な財政健全化に反するという疑念が否めない。

_20220805hayakawa_jpg_jpg_w300px_h199px.jpg)

_20220408hayakawa_jpg_jpg_w300px_h169px.jpg)