このレビューのポイント

わが国では今年、電子帳簿保存法の完全施行、適格請求書(インボイス)の義務化が予定されている。“ピア・ツー・ピア”のブロックチェーン技術に支えられた暗号資産取引は、銀行といった“中央集権的”な第三者が介在する従来型の仕組みと異なり、課税庁にとって情報把握が困難である、タックスギャップ(課税もれ)も巨額であることが指摘されている。しかし、外国に目を転じると、ブロックチェーン技術を利用することで、VAT課税の効率化・透明化や自動化を実現する具体例も現れ始めている。本稿はブロックチェーン技術が税務執行にもたらす困難と可能性についてとりあげる。

R-2022-149

| Ⅰ 簡単な技術的前提 Ⅱ 税務行政へのインパクト Ⅲ ブロックチェーン技術を利用した税務行政の展開 まとめ |

2015年9月、世界経済フォーラム(通称ダボス会議)の「ソフトウェアと社会の未来に関するグローバルな展望についての協議会」は、デジタル技術の進歩により社会のありかたが大きく変化する“転換点”を巡り、デジタル企業の経営者や専門家800人の見解をまとめたレポート[1]をとりまとめた。そこでは、4人のうち3人が「2025年までにブロックチェーン技術を利用した税務執行を導入する最初の政府が現れる」[2]と答えている。それから8年が経過した。“予言”は的中したのだろうか。

Ⅰ 簡単な技術的前提

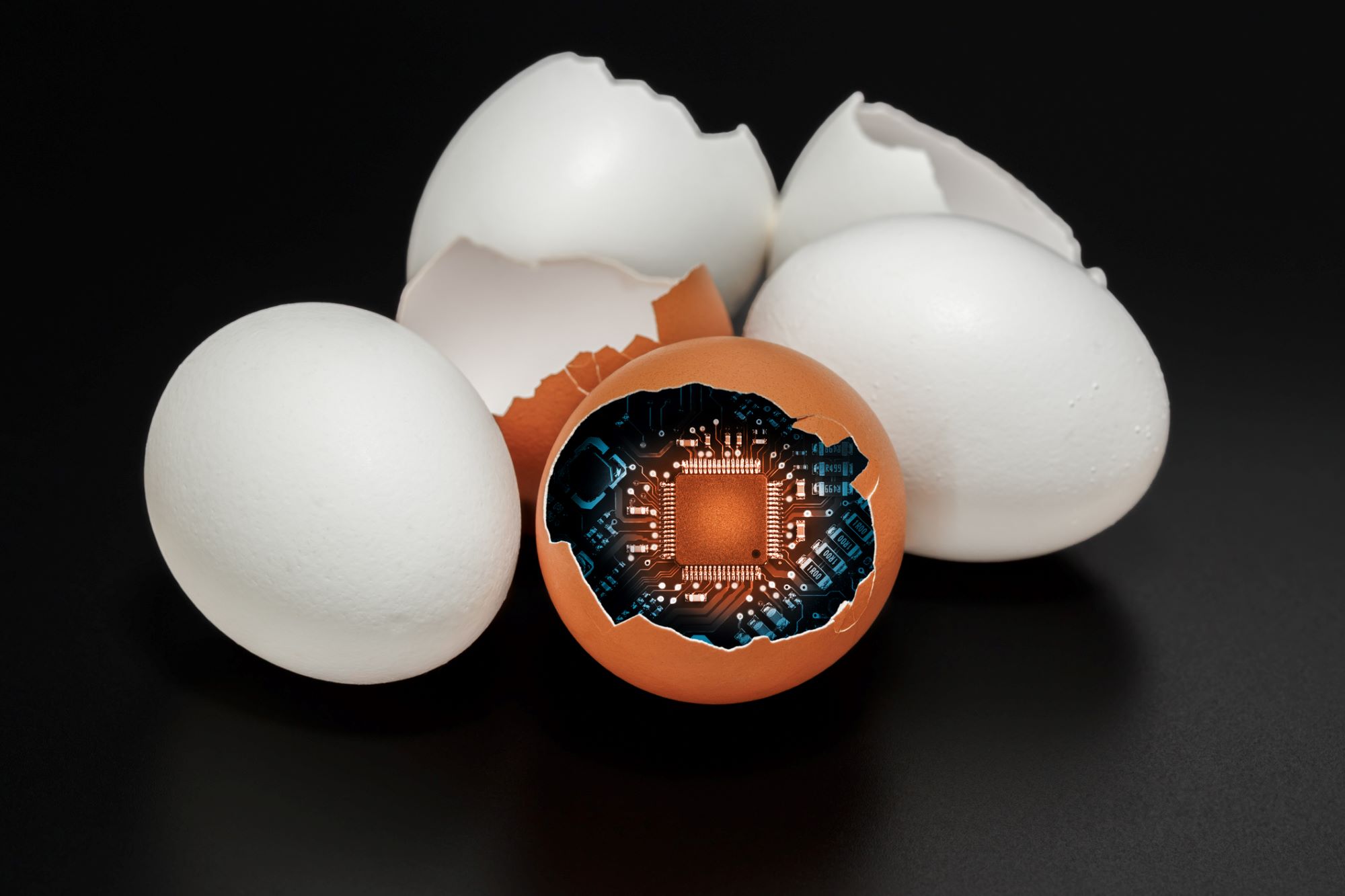

ブロックチェーンとは、「分散台帳を実現する技術」であり、暗号資産(仮想通貨)はこの技術に基づいてはじめて可能になっている。

通常のシステムとの違いは、台帳(データベース)の扱いだ。

- 情報システムの多くは、一般に、業務アプリケーションとデータベースを取引システムに参加する事業者が別々に保有している。

- これに比べて、ブロックチェーンは、改ざんの出来ない仕組みが埋め込まれたひとかたまりの「暗号鍵のある情報」(データのブロック)が鎖(チェーン)のようにつながることで、取引システム(ネットワーク)に参加するユーザーが同一の「台帳」(データベース)を共有している。

ブロックチェーン技術の恩恵としては、参加者間でのデータ連携、内容の正確性の保証、リアルタイムでのデータ利用(パソコンや通信能力の制約はある)、追跡可能性(トレーサビリティ)等があげられている。

* ブロックチェーンについての技術的な説明として、NTT DATA 「ブロックチェーンとは」参照

Ⅱ 税務行政へのインパクト

ブロックチェーン技術を象徴する特徴と、それらが税制度や税務行政に与えるインパクトとしては次があげられる。

(1)分散型の共通台帳であること

ブロックチェーンは、取引システム(ネットワーク)で発生した全ての取引を記録する共通の「台帳」としての役割を持ち、参加者すべてが同一の「台帳」を共有することで、そこに記録された情報の信ぴょう性を確保している。

このブロックチェーン技術の特徴は、行政庁間あるいは民間との間の情報共有・情報交換のための利用価値があると考えられ、実際に利用されている。例えば、ブラジルでは、官民共通の「電子登記所」が導入されたほか、国内で連邦、州など異なった行政庁間での情報交換にブロックチェーン技術が活用されていることが報告されている。

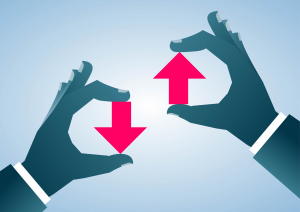

(2)ピア・ツー・ピアであること

ピア・ツー・ピアとは、第三者(金融機関)を介在させることなく、取引システム(ネットワーク)の参加者同士が対等に直接やりとりする仕組みである。従来型の金融機関を経由した送金は、銀行という第三者を介在して取引の決済が行われる。このため、税務署は銀行に対して「情報義務」を課すことで取引を捕捉することができる。しかし、暗号資産のような、ブロックチェーン技術を利用したピア・ツー・ピアのシステムの場合、税務署にとっては情報アクセスのための“結節点”がない。

代表的な暗号資産であるビットコインの匿名の創造者であるナカモト・サトシ氏の目論見書(2008)によれば、ビットコインを着想した背景には金融機関のような第三者を介した決済システムに対する不満があったと思われ、ピア・ツー・ピアはブロックチェーンの重要な特徴の一つである。しかし、税務署のような外部からは匿名性があり、透明性確保が課題となる。

(3)スマートコントラクトを実装するなど、処理の自動化が可能であること

スマートコントラクトとは、「ブロックチェーン上で契約をプログラム化・自動化する仕組みのことである。

これは、取引の当事者が存在する典型契約を念頭において書かれた税法の解釈や、これからの立法において、これまでになかった困難をもたらす可能性がある。例えば、スマートコントラクトを用いて法が予定する典型取引と異なる取引を行うことで、既存の税法の規定の回避を意図することが考えられる(Christians (2019)[3]。また、“支払者”を介在させないことで、源泉徴収義務や情報提出義務の適用関係が成立しなくなることが考えられる。

Ⅲ ブロックチェーン技術を利用した税務行政の展開

ブロックチェーン技術の税務行政における利用として、次があげられている(主なもの)

①ブロックチェーン・インボイスの導入(スマートコントラクトと組み合わせることにより、納税者にとっての事務処理の自動化と課税庁にとってのリアルタイムの取引捕捉が可能になる)

②多国籍企業の移転価格課税(官民にとって、リアルタイムの取引捕捉と事務負担軽減につながり得る)

③国際的な情報交換における利用

が提案されている。ここでは、①、②について取り上げる。

1 ブロックチェーン・インボイス

VATにおいて、仕入れ税額控除の基礎となる「インボイス」は金券の役割を果たしており、脱漏なくVAT課税を行うためには、適正な監査が必要である。しかし、各国はVATインボイスの記入不備や偽造による不正や、確認作業のための事務負担や処理の遅れといった問題に頭を悩ませている。

VATが歳入の重要な柱の一つとなっているEUは域内で国境を越えた取引をリアルタイムでデジタル報告する制度を導入することで、年180億ユーロの徴税漏れを防ぐことを目指していることが報道されている(Financial Times 2022年12月8日)。

(a)中国・深セン市の経験と評価[4]

ブロックチェーン技術の税務行政への利用を積極的に行い、具体的な成果をあげている先進的な例として、中国の取組がある。

広州省深セン市に本拠を置く巨大テクノロジー企業であるテンセント社と深セン市税務局は、中国国家税務総局の指導の下、ブロックチェーン技術を利用した「電子インボイス」を共同開発し、2018年から運用している。

テンセント社の2018年8月10日のプレスリリースによれば、特徴は、「端的に言えば、WeChat Payなどのスマホ決済(オンライン決済)で支払を完了すると、取引データは『インボイス』とみなすことができる」ことにある。

*WeChat Payは、中国No.1シェアのメッセンジャーアプリ「WeChat」に備わったスマホ決済機能。

また、次のような利点があることを強調している。

- 顧客は取引の際にリアルタイムでインボイスを入手することができる。販売事業者・企業は確認の上正確なインボイスを発行するための事務負担から解放されるほか、管理事務の電子化を図ることができる。

- 税務当局にとっては、「ブロックチェーンというプラットフォームを通じて管理することで、インボイスの発行、流通、そして還付の状況をリアルタイムで監視することが可能になる。このため、ペーパーレスの自動化された(intelligent)税務執行を実現し、タイムリーに完全な税収を確保できる」

*中国語から要約

報道及びテンセント社のニュースリリースによれば 2020年1~10月の間に深セン市で累計3300万件以上が発行されたと伝えられており、ブロックチェーン・インボイスの運用は成功しているように見受けられる。なお、中国におけるブロックチェーン・インボイスの利用は、一部指定された地域でスタートしたが、2021年1月からは中国全土において新規納税者によるブロックチェーン・インボイスの発行が認められている(国家税務総局(2020年)22号公告)

(b)ITU勧告の概要

テンセント社は中国におけるこの経験に基づいて、中国政府の支援と参加各国の同意の下、国連の機関である国際電気通信連盟(ITU: International Telecommunication Union)において、ブロックチェーン技術(分散型台帳技術)を用いたインボイスの国際的な技術的規格についての勧告(2022年3月16日に承認)の起草作業を主導した。

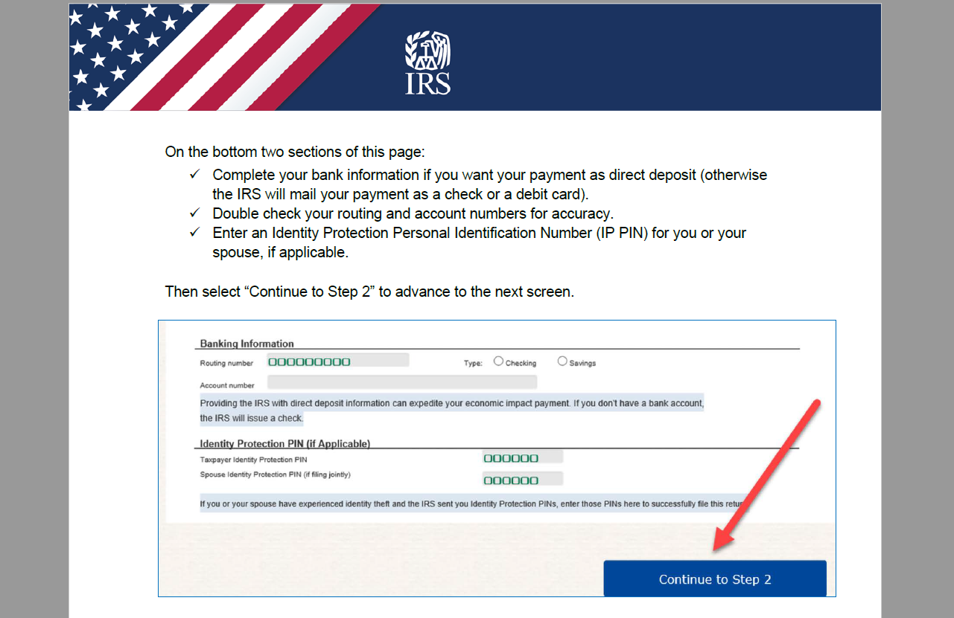

このITU勧告は、各国における規制を目的としたものではなく、純粋に技術面のものである。税制上の取扱いについては各国が判断することが予定されていることが明記されている。ただし、技術的な規格はそれが広く利用されるようになれば、「事実上のグローバル標準」となり、実務上利用を拒否できないものになりうる[5]。図にITU勧告に盛り込まれた仕組のポイントを示す。

図 支払(暗号資産)に基づきインボイスを発行する取引の流れ

(出所)「勧告」パラグラフ8.1。日本語の補足は筆者による

【説明】

A 取引フェーズ 顧客(買手)が注文を行い、販売者と取引を行う。決済は暗号資産で決済サービス提供業者を通じて行う。

B インボイス発行フェーズ 売手の税務当局がブロックチェーン技術を利用したデジタルインボイスを発行し、顧客のウォレットに格納される

C 税額清算フェーズ インボイスが、顧客の取引を取り扱った企業に自動的に提出・審査され、(買手が還付を受ける資格がある場合)買手のウォレットに暗号資産による還付処理(Unspent Transaction Output)が行われる(買手は手続きを行う必要はない)

D 税務処理フェーズ 買手の税務当局と、売手の税務当局の間で、インボイスの確認が行われる

これら一連の取引は、ブロックチェーン技術に支えられた「インボイス」とスマートコントラクトで自動処理されるものとして仕組まれる。

(注)「勧告」の説明から筆者が要約している。なお、中国のVAT(増値税)は、5つに区分された取引項目について、0%、6%、9%、13%の4つの異なる税率が適用されている。また、増値税額の計算にあたり農産品の場合9%ないし10%の税率で仕入れ増値税を計算することが規定されているなど、考慮すべき事項が多い制度となっている。

2 多国籍企業のグループ内情報統制と移転価格

グローバルに展開する多国籍企業は、グループ内のクロスボーダー取引(「関連者間取引」)について「独立企業間価格」によることが要求されているが、企業間取引の複雑さと、適用される各国の法令が異なること、また、取引を行った時点において文書化する義務を負わされており、移転価格税制を遵守することは多国籍企業にとって大きな負担となっている。

Lanotteら(2021)[6]は、ブロックチェーン技術とスマートコントラクトを利用することにより、この問題を解決できる可能性があると指摘している。

例えば、現在の移転価格税制では、多国籍企業グループの企業が作成した書類や、やりとりを行ったメール等により移転価格税制の対象となる「国外関連取引」の特定や、その課税上の評価がなされているが、ブロックチェーン技術を用いることにより、取引に関連する関係者の役割等をリアルタイムで特定することができ、それに基づき課税するシステムを構想することができるとしている。また、ブロックチェーン技術を用いることにより関連書類の改ざんや期末のバックデート*による関連者間の利益調整は不可能となる。

*すでに行われた取引の対価等を、事後に時点を遡って変更すること。または、遡った作成日付による書類等。

まとめ

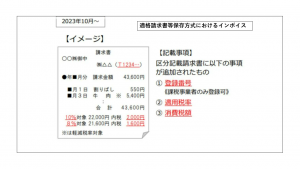

近年、企業はデジタルテクノロジーを利用した効率化や事業の改革のためにいわゆるDX(デジタルトランスフォーメーション)に取り組んでいる。取引情報の電子化はその一要素であるが、税の分野では電子帳簿保存法が2024年1月から施行され、請求書、領収書等に関する電子データを送付・受領した場合、電子データのまま保存する必要があるなど、企業の選択ではなく、法令上の義務ともなっている。2023年10月からは、消費税の仕入れ税額控除のためには適格請求書(インボイス)の保存が必要となる。

このような流れの中で、本稿でみてきたように、ブロックチェーン技術を取引情報の管理に用いることには、官民を通じた社会全体としてみた事務負担軽減と、取引のモニタリング向上の観点からメリットを期待できそうだ。

深セン市税務当局の経験は確認できなかったが、ブロックチェーン・インボイスを用いることで税務当局が納税者の行う商取引をリアルタイムでモニタリングすることが可能になるのであれば、ブロックチェーン・インボイスはVATの徴収に限らず、法人税や個人事業税の徴税にも貢献したものと推察される。

ブロックチェーン技術の応用は、租税制度の立法のありかたにも影響する可能性がある。現在の所得税・法人税の課税は、納税者の記帳と一定期間の収入、原価、費用に基づく損益計算(期間計算)に基づいた申告により成り立っているが、ブロックチェーンとスマートコントラクトの組み合わせは、期間計算による所得計算でなく、取引があった際にリアルタイムで低率の税率により納付までを自動化したプログラムで行い、確定申告の対象は差額の調整や特別損益の調整のためだけに行うといった制度を構想することが可能になる。(安河内(2017)449頁)[7]

ただし、スマートコントラクトが適用できるのはオンライン決済が前提なので、所得課税に関係する取引の決済がすべてブロックチェーン技術によるものに置き換わることも現実的ではないだろう。

ブロックチェーンの税務行政への応用に関してダボス会議が2015年に行った予想はどうやら5年以上前倒しで的中したと言えそうだ。同予想では、2人に1人が2025年にはGDPの10%の価値がブロックチェーン技術により保持されるとも回答している。そうであれば、ブロックチェーン技術を税務行政に応用することで得られるものも膨らみそうだ。

わが国も、「金(Gold)を利用した消費税の不正還付や、転売目的の高級スマホへの免税の適用など、消費税の不正還付・不適切免税問題には手を焼いている。ブロックチェーン技術を利用したインボイスの仕組みについては、海外に実績がある。わが国でもテクニカルな研究をする価値があるといえよう。

*謝辞 中国語の資料に関し、東京財団政策研究所・劉 韻先生の援助を得ました。

[1] World Economic Forum, Global Agenda Council on the Future of Software & Society (2015) 「Deep Shift Technology Tipping Points and Societal Impact」

[2] “Tax collected for the first time by a government via a blockchain”

[3] Christians, Allison (2019) 「TAXATION IN THE AGE OF SMART CONTRACTS: THE CRYPTOKITTY CONUNDRUM」https://kb.osu.edu/bitstream/handle/1811/91836/OSTLJ_V16N1_091.pdf?sequence=1&isAllowed=y

[4] VAT課税の適正化のために電子インボイスを用いることについての各国の取組については、佐藤智裕「消費税の申告手続のデジタル化に関する一考察」(2022) 税大論叢106号 207頁参照。

[5]デジタルインボイスについては、わが国でも「デジタル社会の実現に向けた重点計画」(令和3年12月24日閣議決定)は、令和5年10月から消費税にインボイス制度が導入されることをにらみデジタルインボイス普及への取組に言及している。デジタルインボイス推進協議会(民間団体)がデジタル庁と連携の上、グローバルな標準仕様である「Peppol(ペポル)ベースの「日本版仕様」の策定に取り組んでいる。Peppolは、請求情報(請求に係る情報)を、売り手のシステムから、買い手のシステムに対し、人を介することなく、直接データ連携し、自動処理する仕組み。

[6] Lanotte, Antonio, Fraernandez-Leenknecht, Trang「Blockchain and Smart Contracts in Tax」(2021年10月18日)Tax Notes 誌

[7]安河内誠「仮想通貨の税務上の取扱い」(2017) 税大論叢88号357頁。

_20220805hayakawa_jpg_jpg_w300px_h199px.jpg)

_20220408hayakawa_jpg_jpg_w300px_h169px.jpg)