R-2024-069

|

1.異例ずくめの税制改正議論 |

1. 異例ずくめの税制改正議論

財政ポピュリズムが吹き荒れる中、今年の税制改正議論は異例ずくめとなった。

自公が少数与党となる一方で、「手取りの増加」を掲げ若者を中心に支持を拡大し予算編成のキャスティングボートを握った国民民主党が、財源を考えることなく「103万円の壁」(基礎控除と給与所得控除の合計額)の大幅引き上げを主張し、国民的な関心が集まった。

基礎控除は1995年以来デフレの続く中引き上げられていなかったが、最近のインフレにより「ブラケット・クリープ」(物価や賃金の伸びを上回る所得税収の増加が生じる現象)が生じ、引き上げが焦点となった。国民民主党は、7,8兆円の恒久財源を必要とする178万円への大幅な引き上げを要求したため、財源問題が顕在化した。基礎控除の引き上げは、補填の難しい地方の自主財源を喪失させ地方財政に大きな影響を及ぼすことから、総務省や地方の首長が一体となって大幅減税に反対をした。

また基礎控除の拡大は高所得者ほど恩恵が大きいという問題があり税制の論理との整合性が問われる問題でもあった。

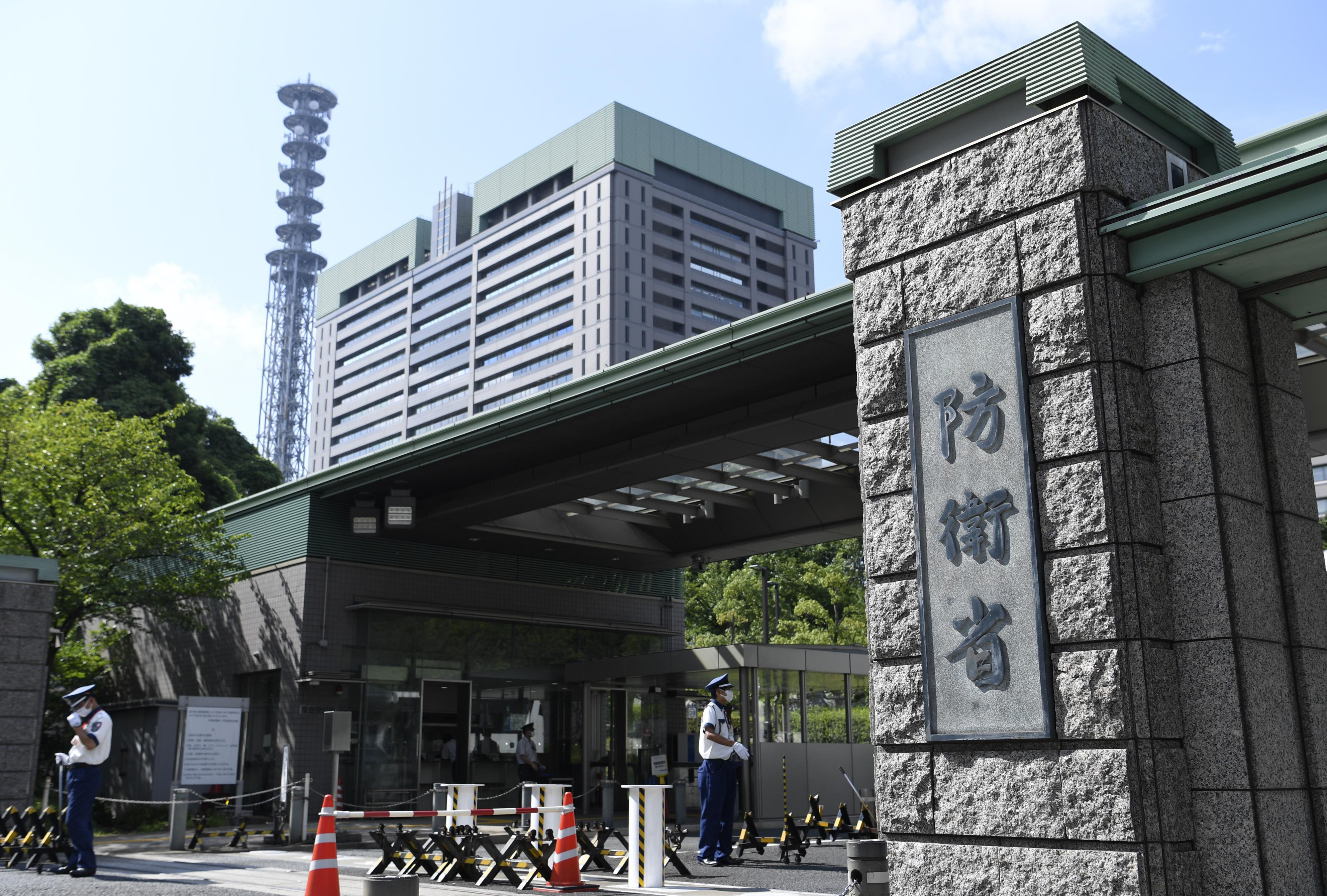

税制調査会の意思決定も異例であった。例年の税制改正は、政府税制調査会の問題意識や、各省からの要望をもとに与党税制調査会で議論され決定される。その際には、財源への配慮が十分なされ、基本的に増減税は、ほぼ同額になる。しかし今年は、財源なき減税を訴える国民民主党の要求に応えざるを得ないという制約の下で、彼らも加わる形で議論がされた。彼らはSNSを通じてリアルタイムで自らの立場を訴える形で世論形成をリードし、自民党の大幅な譲歩を引き出そうとした。与党である公明党も、防衛増税の所得税の開始時期に異論を唱え、来年度以降に先延ばしになるなど、税負担の増加を主張しにくい雰囲気が醸成された。また税制議論のあり方として、より国民に公開する形での議論の必要性も課題となった。

このような状況下、自公連立政権と国民民主党との協議は減税幅を巡って折り合いがつかず、12月20日に、自公だけによる「令和7年度税制改正大綱」(以下、大綱)がまとまった。大綱には「178万円を目指して」という文言も盛り込まれ、今後も協議は続けられるようだが、国民民主党の要求とは隔たりがあり、国会審議による改正もあるのかは、現段階では不明である。

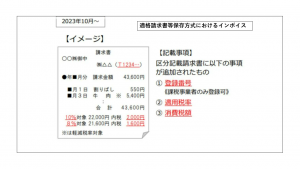

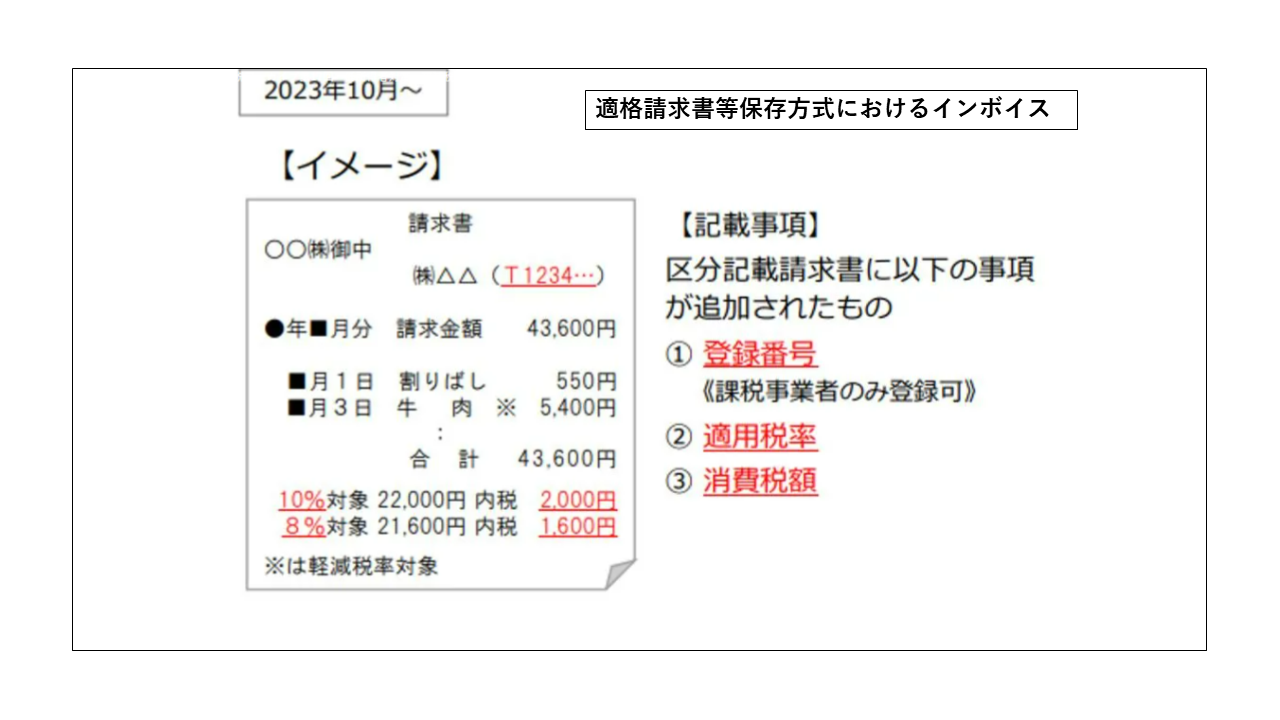

概要は、以下のとおりである(103万円の壁関連部分)。

・所得税の基礎控除は現行の48万円から58万円に10万円引き上げる。

・給与所得控除の最低保障額を現行の55万円から65万円に10万円引き上げる。

この結果、103万円の壁は、20万円引き上がり123万円になる。これに伴い配偶者特別控除も対象となる配偶者の年収条件が10万円引き上げられ160万円になる。年収201万円で控除がなくなる仕組みは変わらない。

・大学生アルバイトの就業調整への対応として、特定扶養控除の子の年収要件を103万円から150万円に引き上げる。

・以上は令和7年分所得から適用する(年末調整での対応となる)。

久々に所得税制の見直しを行うという機会だったので、103万円という目先の議論だけでなく、中間層が二極化する中で、公平な税制の構築という観点から議論を行う必要があった。現在の所得税制には、退職金税制など時代遅れになった税制や、金融所得の多く帰属する高所得者に有利になっている「1億円の壁」問題、さらにはG20リオ会合で問題提起された、資産課税の強化などの課題がある。

しかし国民民主党が減税の主張の一方で財源には責任を持たないというポピュリズム的な姿勢をとったことから、財源問題に焦点が当たり、税制全体を見直すという大きな議論にはつながらなかった。結果として減税額を大幅に抑える形での決着となった。大幅な財政赤字を抱える中で恒久財源を失うことへの懸念と、インフレや就労調整への対応という課題の双方に配慮したぎりぎりの解決策として、それなりに評価のできる内容となった。

所得税は累進性を持つ点で優れた税制だが、所得控除の引上げは、高所得者ほど有利になるという「逆進性」を持ち、減収額も多くなる。そこで今回考えられたのが、基礎控除の引き上げに加えて、給与所得控除の最低保障部分を引上げるという工夫である。給与所得控除の最低保障額の引上げという措置は、減税額がそのラインを超える中低所得者に限定されるので、減収額は抑えられる。しかし給与所得控除は平成30年度改正で、働き方改革を踏まえ縮小され、その分を基礎控除に振りかえるという改正を行ったばかりである。それがまた逆戻りする形となったわけで、この辺りの論理は迷走している。

いずれにしても、基礎控除の見直しだけに焦点が当たった改正は、広がりを欠き物足りない所得税改革となった。

2. 壁問題で認識された社会保障・税一体改革の必要性

筆者は、103万円を壁と呼ぶことには違和感があると主張してきた。勤労者が103万円を超えて収入を得た場合、国・地方税を除いて増加分の85%が手取りとなるので逆転現象は生じず勤労の「壁」ではない。あえて言うなら、晴れて納税者になる緩やかな「坂」だ。しかしSNSを活用したネーミングが独り歩きし、改めてSNS世論の影響の大きさが認識された。

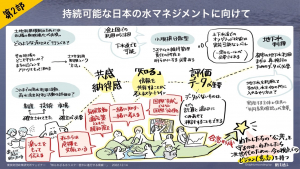

また103万円を超えても、106万円や130万円の社会保険料の壁がある事も認識された。こちらは手取りが減少するという意味ではリアルな壁だ。これに対して厚生労働省は106万円の壁を取り払う方向で検討を進めている。このように議論が社会保険料負担の問題にも波及したことは評価すべきだ。

浮き彫りになったのは、税と社会保険料はどちらも国民の負担増の話で、一体的に考えることの重要性だ。税は、「給付に対する反対給付としてではなく、公共サービスを提供するための資金の調達」で、社会保険料は、「国民生活の様々なリスクに対し事前に費用(保険料)を出し合って助け合う社会保険の財源で、対価的な関係と保険料負担の見返りに給付を受ける権利性が生じる」と整理され性格や機能が異なっている。しかし国民にとっては同じ負担であり、また双方とも、逆進性など多くの課題を抱えている。必要なことは、税と社会保障を一体的に議論し、壁や逆進性をなくしていく大きなビジョンを作ることである。

国民民主党が提起した103万円の壁問題の本質は、働き始めると税・社会保険料負担が生じ手取りが減るポバティ―トラップ(貧困の罠)である。この問題に対して欧米諸国は、中低所得者に対象を限定し、所得に応じて税・社会保険料負担を軽減する給付付き税額控除(英国ではユニバーサルクレジットという給付)で対応しており、「日本版ユニバーサルクレジット」の導入を検討していく必要がある。このことについては、第113回で述べたので参照していただきたい。

3. 財源議論のブラックボックス化は問題

最大の議論となったのは財源である。大量の国債発行をしながら予算編成をしているなかで、数兆円もの恒久財源を失うことは、財政運営に対する市場の信頼を損ね、2022年秋に財源の裏付けがないまま大型減税策を公表、金利急騰やポンド急落など市場が混乱し退陣に追い込まれた英国のトラスショックを誘発しかねない。財源の裏付けのないバラマキはインフレを加速し経済の構造改革を遅らせる。

わが国経済を見ると、名⽬・実質GDPは過去最⾼⽔準にあり、GDPギャップも改善し、企業収益も過去最⾼を更新している。一方個⼈消費はインフレの下で実質賃金の低下が続き、⼒強い回復には⾄っていない。これに対し政府は、電気・ガス・ガソリンへの補助や、住民税非課税世帯への3万円給付などの物価対策を含む総額13.9兆円の規模ありきの令和6年度補正予算を成立させた。しかしバラマキ的な施策はインフレを加速させる可能性がある。必要な施策は、デフレ脱却を確実にするための生産性の向上とそれに伴う持続的な賃上げだ。

デフレ脱却に伴い金融政策の正常化が始まっている中、今後は金利上昇に伴う政府利払費の急上昇や国債の安定消化への懸念を払しょくするために、コロナで膨れ上がった「予算の平時化」が必要となる。国債発行に頼る安易な予算編成が続けば、先述のトラスショックがわが国にも起きかねない。国際投機筋に足元を見られ、通貨に対する信認が低下し、円安を通じた本格的なインフレが到来する。怖いのは財政破綻ではなくインフレだ。

一方103万円の壁に関する新聞各紙のアンケートを見ると、「公的なサービスを減らしてでも103万円の引上げを優先する」と回答した者が多数を占めた。これは、財源問題がブラックボックスの中で議論され、国民に減税で恒久財源を失うことの深刻さが伝わらなかったことに原因がある。

また、国民民主党の要求した7.8兆円の減税が消費を活性化させ、消費税・所得税・法人税の税収にどこまで跳ね返るのか、その経済効果は示されなかった。モデル計算はその信ぴょう性が問題となるが、議論のベースとなる数値は必要なので、今後は後述する独立財政機関の設立などによる対応が望まれる。

4. ポピュリズムを生んだ背景への対処

先進諸国では、財政ポピュリズムが吹き荒れている。米国では、10年間で3.5兆ドルの所得税減税の恒久化などを掲げて第2次トランプ政権が発足する。フランスでは、政府の財政赤字削減を織り込んだ予算案が、極右政党と左派連合が協力する形で否決され内閣は総辞職した。イタリアやオランダなどでも、減税を掲げる極右政権が伸長し、長期金利は上昇している。

わが国で財政ポピュリズムが国民の支持を増やした背景について筆者は、アベノミクス以降社会保障の手薄なギグワーカーの増加などで中間層が二極分化し格差問題が深刻化したこと、わが国の社会保障支出が高齢者に偏るというシルバー民主主義への若者世代の抵抗の2つがあると考えている。この2つについては真剣に対応を考える必要がある。

前者については、リスキリングなど人的資本向上とセットでの中低所得者へのセーフティネットの拡充をすることが必要で、これは前述の給付付き税額控除で対応できる問題でもある。財源は、「一億円の壁」問題の是正など富裕層への負担増で確保する。

後者は、社会保障費の膨張を生じさせ勤労世代の負担増につながっている制度の見直しが急務だ。後期高齢者負担率の設定方法の見直し、介護保険制度の利用者2割負担の範囲の見直し、医療・介護保険における金融所得や金融資産の勘案、医療・介護の3割負担(「現役並み所得」)の判断基準の見直しなどの対応を進め、社会保険料負担の基準に資産や資産所得も含めることを進めていく必要がある。

5. ファクトチェックのための独立財政機関の設立を

ファクトチェックをする独立財政機関が必要だ。「減税すれば増収になる」「失われた30年は財務省の緊縮財政のせいだ」というような言説がSNSにあふれているが、この正確性、信ぴょう性をチェックする必要がある。

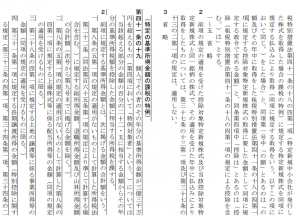

今回国民民主党の玉木代表は、毎年4兆円の自然増収が生じているので財源はある、と主張していたが、コロナ禍後の税収をみると、2021年度67兆円、22年度71.1兆円、23年度72兆円(いずれも決算額)、24年度73.4兆円(補正後)と、3年間の伸びは6.4兆円である。24年度は特別減税による減収があるので、それを考慮すると75.7兆円になり伸びは8.7兆円となる。いずれにしても、玉木代表の言う4兆円の自然増収というのは正確ではない。

一方わが国は、GDP比の2.5倍の債務残高を抱えており、国債の利払費はGDPの伸びによる税収増以上に増加する。内閣府の試算(過去投影ケース)では、2026年度以降毎年1兆円前後の利払費の増加が示されており、税収の伸びを上回る形になっている。

また財務省の試算では、⾦利がベースラインより1%上昇した場合令和7(2025)年度以降の利払費の増加額は3年後に4.3兆円、8年後には8.7兆円になる。加えてインフレに伴い社会保障費や公共事業費も増加するので、自然増収分がそのまま恒久財源になるわけではない。したがって、今回大幅な減収につながる税制改正にならなかったことは、財政の信頼を維持する観点からは評価できる。

欧米には、大規模の新規政策を行う場合、どの程度の財源が必要で、その手当をしなければ財政赤字がどうなるかなどについて、政府の立場を離れて客観的に推計する機関として、「独立財政機関」がある。

米国では、政策効果を大きく見せたいとする政府の行政管理予算局(OMB)に対峙する形で米議会予算局(CBO)がある。英国では、独立財政監視機関として予算責任局(OBR)が設立され、政府から独立した立場で経済や財政を分析している。また予算のEBPM(証拠に基づく政策立案)を担うことも考えてはどうか。

わが国でも、独立財政機関の創設を目指す超党派の議員連盟が発足しており、経済同友会や関西経済連合会など民間からも設立に向けた提言が出されている。フェイクニュースの飛び交うSNSの時代、設立に向けた検討が望まれる。

_20220805hayakawa_jpg_jpg_w300px_h199px.jpg)

_20220408hayakawa_jpg_jpg_w300px_h169px.jpg)