R-2024-012

|

・公約と財源 |

前回は、政権交代を目指すにはグランドデザイン(国民の将来不安を軽減させることを主眼に置いた施策)が必要という話をした。今回は、グランドデザインに必要な「財源」(負担)について考えてみたい。

公約と財源

そもそも選挙を前に打ち出す公約に、「財源をどこまで明記するかという問題があるのか」と問われそうだが、公約を実行するには財源が必要で、財源確保やその手法を明示することは公約の信ぴょう性を高める。とりわけ年金改革は、その財源問題抜きには語れない。

英国では7月に総選挙が予定されているが、政権交代の期待が高まる野党労働党は、ウィンドフォール・プロフィット(棚ぼた利益)を得たエネルギー産業への課税や英国に住む富裕非居住者や免税となっている私立学校への課税強化を打ち出している。Labour Party tax policy: How we will make the tax system fairer – The Labour Party

一方メキシコでは、左派ポピュリズム政策を継承する女性大統領が誕生したが、大きな政府のための政策が財政悪化の懸念を生じさせ、為替・株・債券のトリプル安を生じさせている。

またフランスでは、6月の下院選挙で躍進が予想されている極右政党のバラマキ公約に市場が反応して、国債金利が急上昇している。

このような例を見ると、財源への言及は、政権の政策への国民の信頼を裏打ちするものと考えていい。一方筆者があってはならないと考えるのは、消費税減税を公約にすることだ。消費税減税を行えば、増大する社会保障の財源を赤字国債に頼らざるを得なくなる。仮にそれを公約として政権を奪取した場合、メキシコや英国トラス政権のように、市場から大きな洗礼を受け、経済が大混乱することは間違いない。

歳出改革は「打ち出の小槌」ではない

具体的に財源として考えられるのは、歳出改革と税制改革の2つだ。

総論でも触れた歳出改革だが、歳出改革には①無駄な歳出をやめる改革と、②構造改革としての改革の2種類がある。

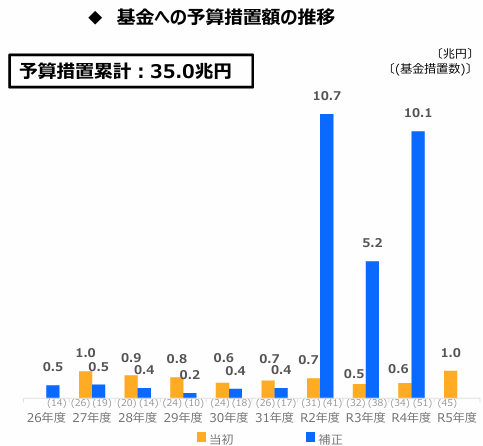

①は、温存・継続されている無駄な歳出を廃止・削減するというケースで、この改革は明確に財源が出る。コロナ禍で積み上がった基金に留保されている資金など、きちんと精査し国庫に返還を求めるべきものは直ちに行うべきだ。しかしこの手の歳出改革による財源ねん出効果はワンショットである上、それほど多くは残っていない。

②は、医療費の本人負担の引上げによる過剰診療の抑制や、医療・介護保険料の3割負担の基準の見直しに代表される、国から余裕のある者へ負担を付け替える「構造改革」としての歳出改革だ。社会保障分野の歳出改革は、圧倒的に②のケースで、制度自体に手を付けることになるので、政治的なハードルは高い。昨年の暮れに、政府は介護保険の2割負担の範囲の拡大を目指したが、自民党の反対で議論する前にとん挫した。

構造改革としての歳出改革

後者の歳出改革についてもう少し述べてみよう。岸田政権は、少子化対策加速化プランにおける2028年度までの財源確保として以下の社会保障の歳出改革を予定している。

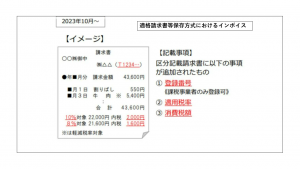

後期高齢者負担率の設定方法の見直し、介護保険制度の利用者2割負担の範囲の見直し、医療・介護保険における金融所得や金融資産の勘案、医療・介護の3割負担(「現役並み所得」)の判断基準の見直しなどである。このためにはマイナンバーの活用が必要となることについては、第117回で述べたところである。

見直しの結果、各保険制度の中で財源が確保でき保険財政は健全化するが、高所得高齢者や金融所得・金融資産を多く持つ国民の負担は増える。つまり、このような歳出改革の本質は、財源ねん出や国民負担の軽減というより、所得の再分配、社会保障負担の構造改革であるといえよう。

一方、ビッグデータを活用して医療の生産性を向上させる、介護事業者の経営規模を大きくしてロボットを活用して介護の効率化を進めるなど国民負担の軽減につながる改革は別途進めていく必要がある。

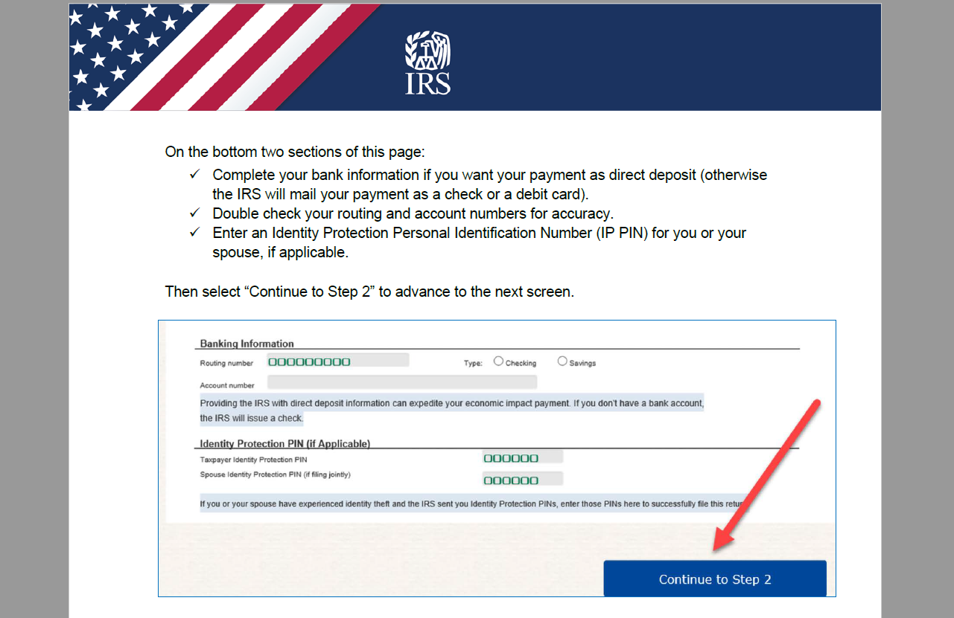

マイナンバーで収集した所得情報と給付を連携させて、デジタルを活用した社会保障の構築は、行政経費の削減にも大いに役立つ。(「税の交差点」第101回「デジタル・セーフティネットの現在地―国税DX、記入済み申告、プッシュ型給付」参照)

依然「平時」に戻っていない一般会計予算

コロナ禍で、2020年度以降の3年間の予算規模は膨張した。2010年代の一般会計歳出はおおむね100兆円前後、コロナ禍直前の2019年度の歳出は99兆円、これがコロナ禍の3年間は平均予算額(補正後)153兆円と大きく膨れ上がった。

しかしコロナが終息し「平時」に戻った2024年度の歳出規模を見ると、112.1兆円と、コロナ禍前の水準には戻っていない。いまだ水膨れになっているのである。

一般会計歳出の項目別推移

単位 兆円

| 2019年度予算 (コロナ前) |

2024年度予算 (コロナ後) |

増減 (伸び率%) |

|

| 社会保障関係費 |

34.0 |

37.7 |

3.7(11) |

| 公共事業 | 6.1 | 6.1 | 0 |

| 地方交付税 | 16.0 | 17.8 | 1.8(11) |

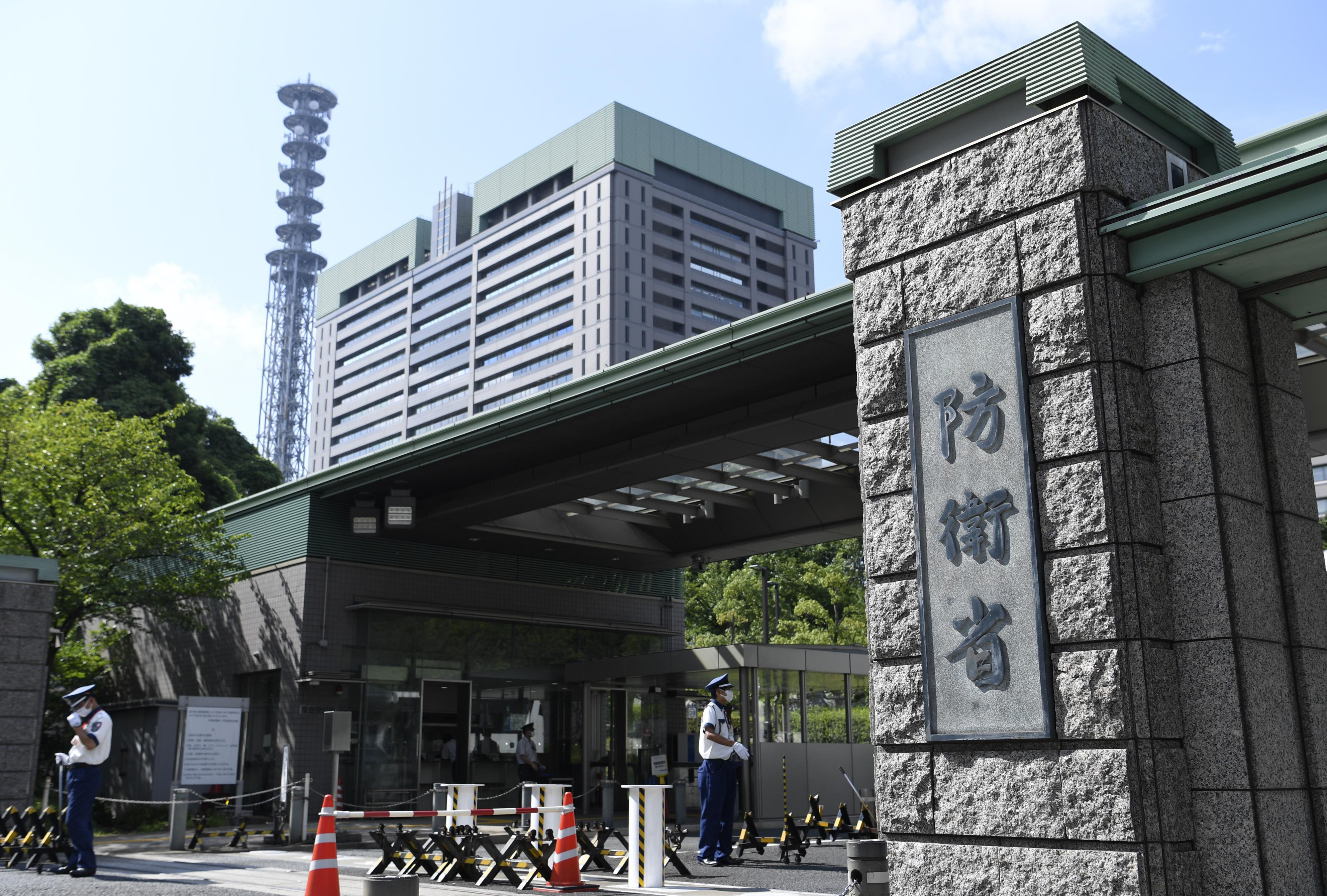

| 防衛費 | 5.2 | 7.9 | 2.7(52) |

| 国債費 | 23.5 | 27.0 | 3.5(15) |

| 合計(その他とも) | 99.4 | 112.1 | 12.7(13) |

(筆者作成)

増加率の目立つのは防衛費だが、金額ベースでは社会保障関係費と国債費が伸びている。つまり歳出改革の本丸は社会保障費だということになる。

社会保険料の上乗せ・負担増は問題が多い

歳出改革による財源ねん出に限界がある以上、負担増は、社会保険料の上乗せ・引上げか税負担増(所得税、消費税、資産税)ということになる。

岸田内閣は、少子化対策の財源として、1兆円規模の子ども・子育て支援金を法律で制度化した。医療保険制度というツールを使って徴収するだけで社会保険料の引上げではないと政府は説明するが、国民には分かりにくい。給付と負担が結び付いている社会保険料に上乗せするという手法なら政治的に反発が少ないと考えたわけだ。

しかし子ども・子育て支援金を実際に負担する者は、子育てを終えた高齢者や子どものいない世帯にも広がり、受益と負担のつながりという意味で問題が多い。学会から、「健康保険は、疾病のリスクに備える社会保険で、そこから取ることは保険の本来の目的から外れ間違いである。」という批判を受け制度の撤回を求められた。(240405緊急声明「子育て支援金」制度の撤回を求める_制度・規制改革学会.pdf )

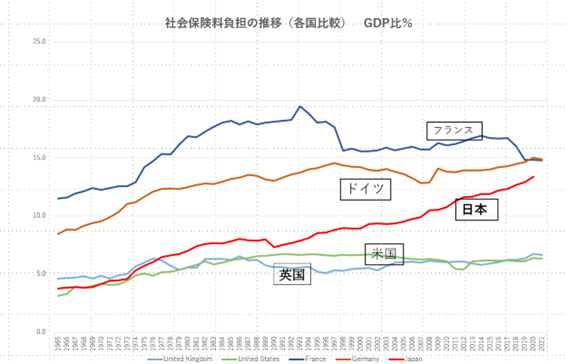

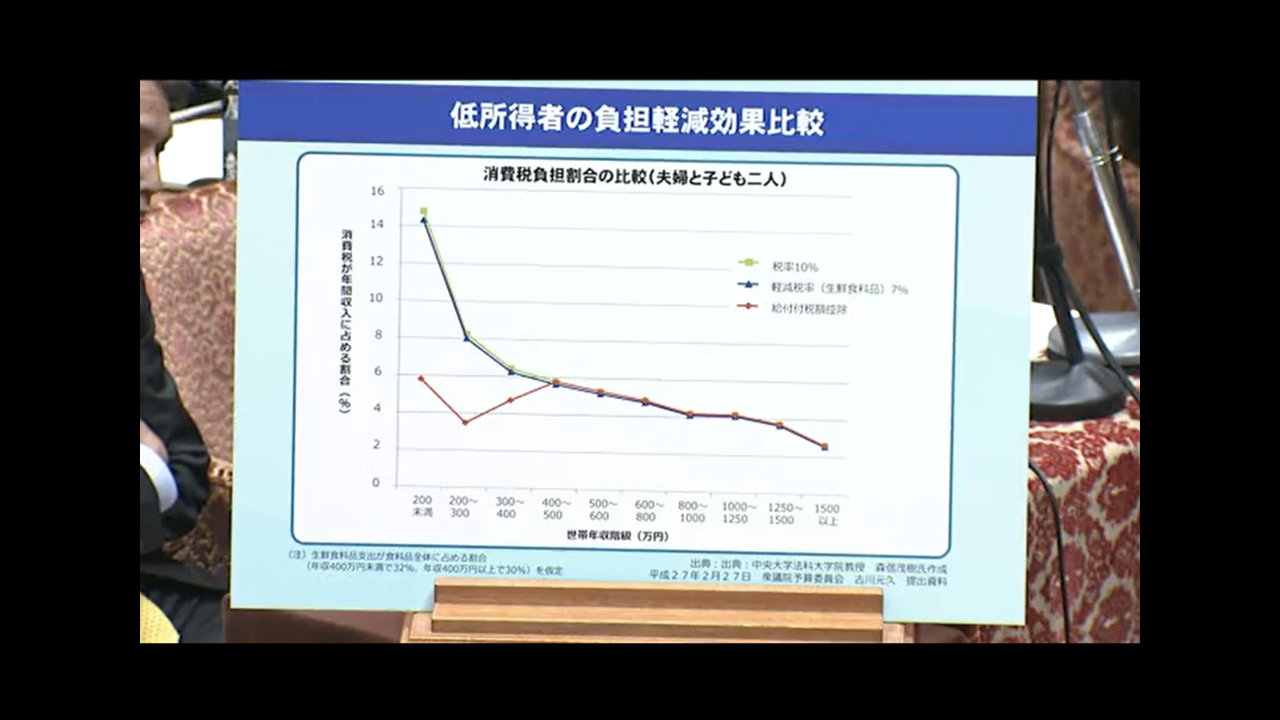

さらに、社会保険料(上乗せを含め)は、勤労者に負担増が偏るとともに、所得の低い人ほど負担割合が多くなる「逆進性」が消費税より大きいという問題がある。また企業負担分は価格転嫁が難しく、国際競争力の観点からの問題が生じる。さらに、企業が支援金の負担増を避けようと非正規雇用を増やす行動をとったり、企業の賃上げの原資を奪ったりすることにもつながりかねない。

現にドイツやフランスは、国際競争力の強化という観点から、ここ10年以上半分が企業負担となる社会保険料を軽減する政策をとってきた。ドイツはその財源として消費税を増税した。

OECD統計から筆者作成

このように、社会保険料の上乗せという手法には多くの問題があるが、今回の支援金制度の最大の問題点は、政治的に安易なこの手法を容認すると、今後もこのやり方でなし崩し的に国民の負担増が進んでいくことだ。

税制改革、消費税にこだわらず広く議論を

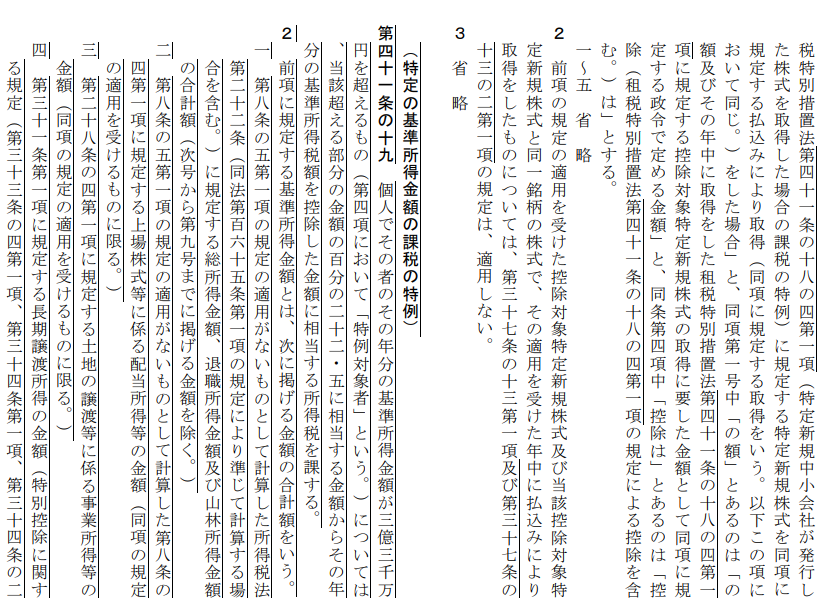

最後に税制改革だが、所得税や相続税など広く考えていく必要がある。法人税も、国際的な潮流に従って見直す必要もある。カーボンタックス(炭素税)やデジタル・サービス・タックス(DST)など新税の導入も夢物語にすべきではない。

税制改革は、単に財源を確保することにとどまらず、負担の在り方を変えて経済社会を活性化する構造改革という役割も担っている。

まず所得税だが、負担に余裕のある者への増税は、わが国が抱える格差問題という課題への対応も達成できる。また負担に余裕のある者にピンポイントした負担増は、消費税に比べて国民からの反発は多くはない。

とりわけ富裕層への増税は検討の価値がある。2025年から、年間の合計所得が約30億円を超える「超富裕層」へのミニマム課税(22.5%)が始まるが、その対象は300人程度と言われている。これは、わが国の納税者5400万人の0.0006%に過ぎない。この対象をせめて納税者の0.1%にまで広げれば、相当規模の増収が見込めるだけでなく、所得が1億円を超えると実効税負担率が下がる「1億円の壁」の是正にもつながり、国民の反対も少ない。大幅なNISAの拡充が行われていることや、金融所得を狙い撃ちするわけではないので、株式相場への影響は限定的だ。

相続税は、格差の固定化を防止する観点からも重要な税制だ。経済のストック化や異次元の金融緩和の継続による資産価値の高騰で、資産格差は拡大している。精緻な分析を行ったうえで、富裕層への負担を増やす政策を考えていく必要がある。

法人税は、国際的な動向とも関連する。アベノミクスの下では、「課税ベースを広げて税率を引下げる」法人税改革が行われ、法人税率(表面税率)は30%から23.2%へと7%弱引下がった。最高時の43.3%から比べると20%程度低い水準である。

しかし改革の趣旨である積極的な国内投資や継続的な賃上げは長らく行われず、内部留保や現預金の増加につながった。一方米国バイデン政権は、エネルギー・安全保障・気候変動分野への補助金や税額控除などの財源を、15%の最低課税の導入や自社株買い課税の創設等により確保した。半導体を中心に巨額の国費が補助金として出ている今日、法人の税負担は、補助金などとの整合性を踏まえて検討する余地がある。

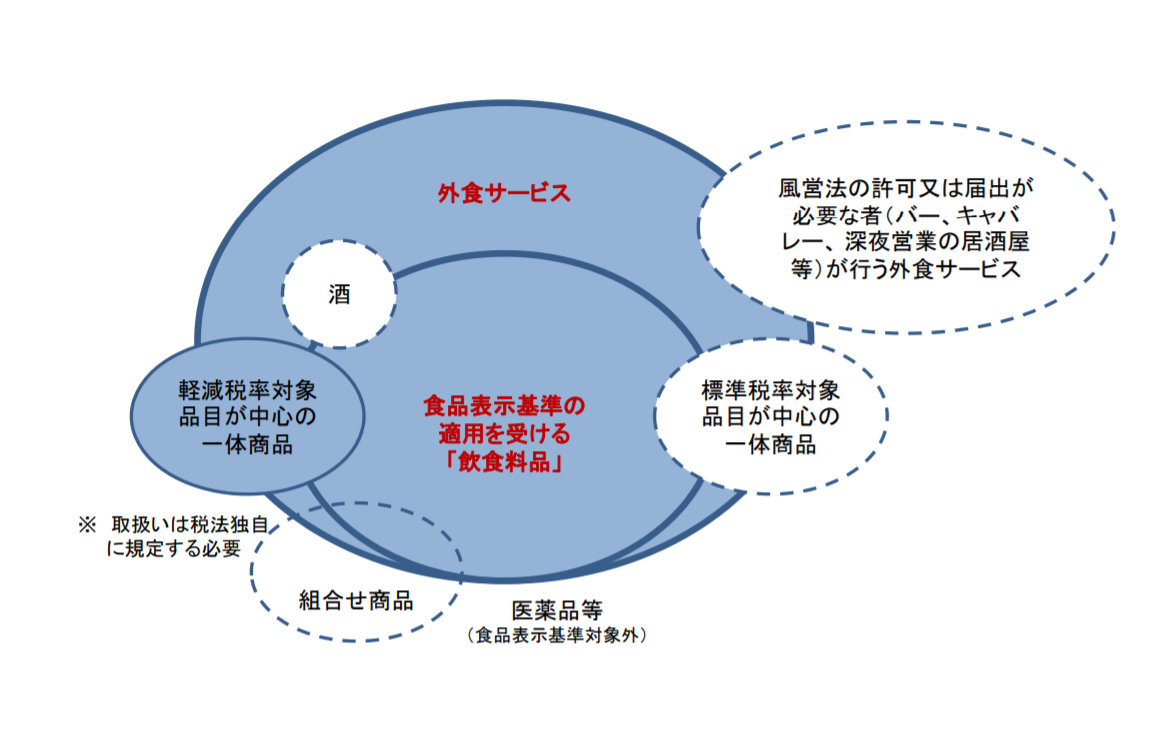

消費税については、政権への支持が高くなければ政権そのものがひっくり返る大変取り扱いの難しい課題である。もっとも、増税分の使途はすべてを少子化対策に充てるように工夫すれば、比較的余裕のある高齢者から、お金を必要とする(消費性向の高い)若者世代に資金が移動するのでマクロ経済への悪影響はないはずだ。この辺りをモデルで試算して示すことが消費税アレルギーの緩和につながる。

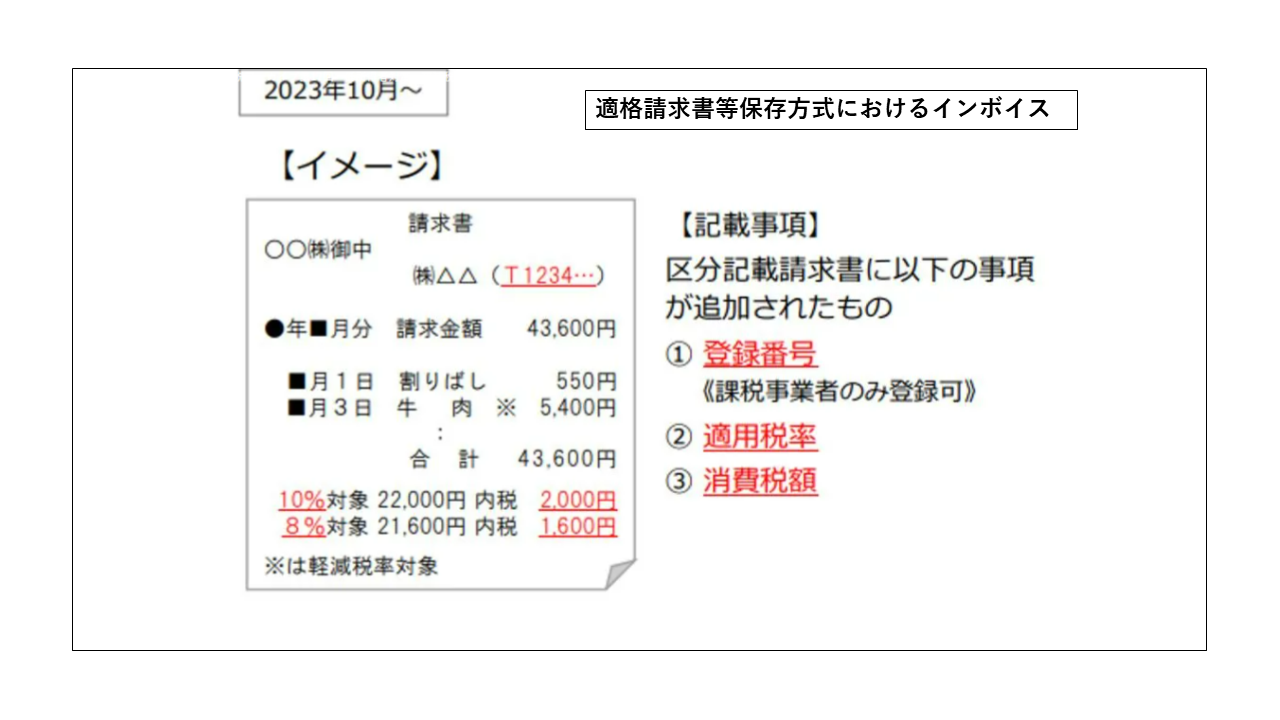

デジタル技術が発達した今、税率引上げを0.5%(約1.5兆円)ずつ複数年かけて行うことや、低所得者対策をポイント還元で行うことにより税制を複雑にしている軽減税率を廃止することも可能になるはずだ。

カーボンタックス(炭素税)、デジタル・サービス・タックス(DST)などについては稿を改め考えてみたい。

今後の負担増を考える場合、社会保険料と税負担増のどちらを選択するかという問題は、双方のメリット・デメリットを比較してベストミックスをさぐることである。

社会保険料と税のメリット・デメリット比較

| 社会保険 | 税(所得税、消費税) | |

| 機能 |

リスクのシェア |

所得再分配、財源調達 |

| メリット | ・負担と受益(給付)のリンクが明瞭で国民から受け入れられやすい |

・所得税は所得再分配機能があり所得の多い者により多くの負担が求められる ・いわゆる「一億円の壁」への対処ができる ・消費税は高齢者も含め広く国民全員が負担する ・消費税は転嫁が予定されており、事業者の負担は少ない ・消費税は国境調整があるので国際競争力に影響しない ・税の納付率は高い |

| デメリット |

・年金、雇用保険は、勤労世代のみ負担する実質的な賃金課税 ・国民年金は負担の逆進性が高い。厚生年金も所得の上限がある ・事業主負担は転嫁しにくくコスト増になる ・雇用の非正規化につながる ・国境調整がないので、競争力の問題が生じる ・国民年金の納付率は低く未納の問題が生じる ・雇用の非正規化や106万円、130万円の壁の問題がある |

・消費税は、国民全員の負担増となり政治的には採用されにくい ・消費税は、国民年金ほどではないが逆進性がある |

(筆者作成)

わが国では、防衛増税のように、税財源を巡る議論は結論が出ないまま中途半端に終わっている。税制議論のハードルの高さが、子ども・子育て支援金のような安易な手法へのシフトにつながっている。このことが国民の社会不安を軽減させるセーフティーネットや社会保障充実(受益)議論の沈滞を招いてきた。

受益と負担を組み合わせて、丁寧に国民に説明し合意形成を図ることが政治の役割だ。消費税率を10%に引上げた社会保障・税一体改革は、超党派である三党の合意により完成した。今後とも、党派を超えての合意形成がなければ、受益と負担の大きな改革は困難であろう。この成功例から学ぶ熟成した政治の力に期待したい。

総論はこちら⇒ 政権交代を目指すならグランドデザインが必要(総論)—連載コラム「税の交差点」第119回

_20220805hayakawa_jpg_jpg_w300px_h199px.jpg)

_20220408hayakawa_jpg_jpg_w300px_h169px.jpg)