R-2024-031

|

1.アメリカのCTCの仕組み |

少子化の進行と近年のインフレのなかで、子ども・子育て支援の必要性が高まっている。日本では、2023年4月に「こども家庭庁」が発足して、支援を包括的に推進することになった。その核となる施策の一つが、児童手当制度の拡充である。

児童手当の支給総額は、2023年度の1兆2,199億円から2024年度には1兆5,246億円に増額される。これによって、児童手当支給にあたって設けられていた所得制限が撤廃され、支給対象者も中学生から高校生年代にまで引き上げられることになった。手当の金額も引き上げられ、新たに第3子からは月額3万円とするなどの改定がなされた。

子育て支援の拡充をめぐってアメリカでも熱い議論が交わされている。アメリカでは、子育て支援は税制を通じて行われていて、その中心となるのは、税金の還付である児童税額控除制度(Child Tax Credit、以下CTC)である。民主党の大統領候補のハリス氏は、2024年8月に行った演説のなかで、子ども一人当たりの税額控除額を現在の2,000ドルから3,600ドル(年額)に引き上げ、さらに新生児の控除額は6,000ドルとするとしている。これに負けじと、共和党の副大統領候補のバンス氏は、一人当たりの税額控除額を5,000ドルに引き上げるとしている(Rifaat,2024)。

しかし、アメリカではCTCの還付額が一方的に引き上げられているわけではない。1998年の創設以来、還付額の引き上げと並んで、就労促進がつねに図られてきた。すなわち、CTCが補助金のバラマキとなって、受給者の労働意欲が阻害されることをいかに防ぐか議論されてきた。最近でも上院の財務委員会の公聴会で、CTCの拡充の就労への影響について議論されている(Senate Committee on Finance、2023)。以下では、三つの仕組みの比較を通じて、支援拡大と就労促進についてどのような議論がなされてきたかを検討する。

①CTCの現在の仕組み

②コロナ禍で還付条件を大幅に緩和した2021年の仕組み

③2026年以降の仕組み

以上の検討を踏まえて、アメリカのCTCの議論から日本は何を読み取ることができるか考える。

1.アメリカのCTCの仕組み

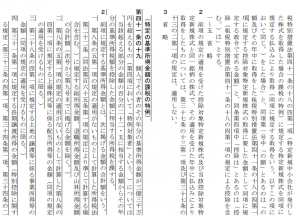

表1は、CTCの現在、2021年および2026年以降の仕組みを示したものである。ここでは、制度の骨格を示している。説明にあたって、まずCTCを理解する上のキーワードについて述べる。

表1 アメリカの児童税額控除制度(CTC)の仕組み

|

現在の仕組み |

2021年限りの仕組み |

2026年以降の仕組み (税制改正のない場合) |

|

|

税額控除上限額 |

16歳以下の子ども |

5歳以下の子ども |

16歳以下の子ども |

| Refundable Credit (返金可能税額控除)の支給額 |

2,500ドルを超える所得の15% |

上記上限額を所得に関わらず一括支給 |

3,000ドルを超える所得の15% |

| 税額控除額の減額 |

夫婦合算申告 |

夫婦合算申告 |

夫婦合算申告 |

(注)現在の仕組みは、2017年に共和党政権下で施行された法案、Tax Cuts and Jobs Act(TCJA)で定められた。同法は2025年末までの時限立法で、それまでに税制改正がなければ、2026年以降はTCJA以前の制度に戻る。

(出所) York, Erica and Michael Hartt (2023)より筆者作成

それは、税還付のRefundability(返金可能性)である。税額控除制度では税還付の扱いに関して二つの仕組みがある。一つは、Refundable Credit(以下、返金可能税額控除)である。この場合、納税額が1,000ドルで、還付額が1,500ドルであれば、政府は1,500ドルを全額還付する。その結果、納税者は税金を払わないだけではなく、政府から500ドルを受け取ることになる。一方、政府が納税額までしか還付しない場合は、Non-Refundable Credit(以下、返金不可能税額控除)と呼ばれている。上記の例を続ければ、政府は納税額の1,000ドルまでしか還付を行わない。以上を念頭において、三つの仕組みを検討する。

①現在の仕組み(2025年末まで)

対象となる子ども一人当たりの税額控除の上限額は2,000ドル(年額)と設定されている。このうち、上に述べたRefundable Credit(返金可能税額控除)は最大で1,600ドルと設定されている。返金可能部分を含めた税額控除の仕組みは次の通りである。

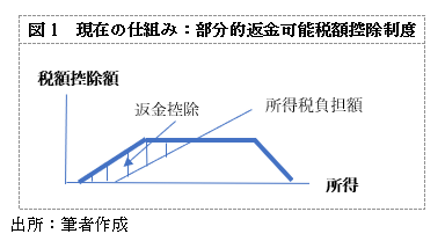

まず、返金可能税額控除は2,500ドルの所得まで適用されない。この範囲では、所得税の納税額もゼロなので、還付される税はゼロである。所得額2,500ドルを超えると超過分(すなわち、「所得-2,500ドル」)の15%が返金可能税額控除額となり、その上限額は1,600ドルである。すなわち、所得が13,166ドルになるまで返金可能税額控除が適用される。それを超える所得に対しては、所得税を払っている場合にはその分が控除され、返金可能税額控除と納税額を合わせた2,000ドルまでが税額控除される。

税額控除額の上限は、2,000ドルに設定され、税額控除額が2,000ドルとなる所得を超えても税額控除額は増加しない。そして、夫婦合算申告の場合、合計所得額が40万ドルを超えると、税額控除額は超過分の5%が減額され、合計所得額が44万ドルで税額控除額はゼロとなる。単身申告の場合は、所得額が20万ドルを超えると税額控除額は削減され、所得額が24万ドルで税額控除額はゼロとなる。

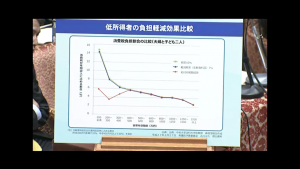

図1は、現在の仕組みのイメージを示したものである。図の横軸に所得をとって、縦軸に税額控除額(太線)と所得税負担額を描いたものである。この図は、一定の所得額までは税額控除額はゼロ、所得がそれを超えると返金可能税額控除が発生し、所得がさらに上がると返金可能税額控除がなくなることを示している。

以上、アメリカのCTCの現在の仕組みをみてきた。そこから明らかなように、この制度の根幹となる考え方は、「子育て支援にあたって、納税額を超える一定程度の(返金可能)還付を認める、しかし、それは就労することが前提である」というものである。

②2021年の仕組み(「アメリカ救済法」(ARPA : American Rescue Plan Act))

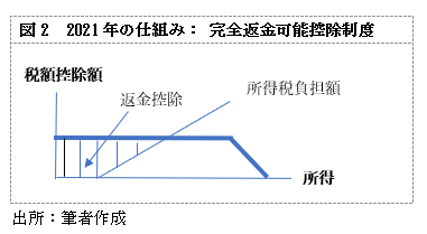

次に2021年に限って適用された仕組みについてみていくことにする。コロナ禍の生活支援強化の一環として、この年に限って、還付条件は大幅に緩和された。それはまず、税額控除額の引き上げとして制度に反映された。表1に示されたとおり、それまで16歳以下の子どもを対象として、一人2,000ドルであった税額控除額は、5歳以下3,600ドル、6歳から17歳まで3,000ドルへと大幅に増額された。

それだけではない。税額控除の仕組みの視点からきわめて重要な改正は、返金可能税額控除に付されていた就労に関する条件を撤廃したことである。その結果、所得がゼロの場合も全額税額控除が適用されることとなった。

図2は、2021年の仕組みのイメージを描いたものである。現在の仕組みを示した図1と比べて直ちに明らかなように、税額控除のうち返金可能な部分が大きく増大している。2021年の仕組みでは、税額控除は就労から切り離され、完全な補助金となった。アメリカのCTCの歴史からみると「一大事」が起きたことになる。

③2026年以降の仕組み(税制改正のない場合)

CTCはさらに難題を抱えている。それは2026年以降、どのような仕組みにするかである。表1の注にも記したように、現在の仕組みは、2017年に共和党政権下で施行された法案、Tax Cuts and Jobs Act (TCJA)で定められたものである。この法律は2025年末までの時限立法で、税制改正がなされなければ、2026年以降はTCJA以前の制度に戻る。

表1は、税制改正が行われず、TCJA以前の制度となった場合を示した。現在の仕組みと比較すれば直ちにわかるように、税額控除額は大幅にカットされるだけでなく、返金可能税額控除は3,000ドルの所得額まで適用されないことになり、上限となる税額控除額も1,000ドルに引き下げられる。

TCJAの日切れを前にして、2024年1月31日に下院では超党派で税額控除額の引き上げなどを目指した法案 (The Relief for American Families and Workers Act of 2024) を通過させている。しかし、上院では財政赤字膨張への歯止めと就労促進に重点を置く共和党の反対もあって、2024年8月1日にこの法案は否決されている。

そうしたなかでこの論考のはじめにふれたように、大統領選を前にCTCの拡充が選挙の目玉政策の一つとなっている。TCJA後のCTCの拡充を目指した法案は共和党の反対で成立しなかったが、皮肉なことに、同党の副大統領候補がCTCの税額控除額の大幅な引き上げを選挙で訴えるという構図となっている。いずれにせよ、2026年以降のCTCをどうするかは、アメリカの子育て支援税制の最大の課題となっている。

2.日本への示唆

以上、日本の児童手当制度を念頭に、アメリカの子育て支援税制であるCTCの仕組みや改革をめぐる論点についてみてきた。ここでは、アメリカでの議論から得られる日本への示唆について述べる。

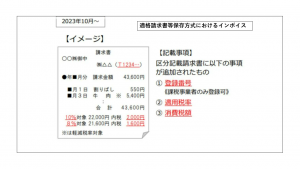

第1の示唆は、子育て支援は単なる補助金であってはならないという点である。アメリカでは、支援の拡充は、つねに就労促進との比較で検討されている。そして、支援は税制を通じて行われることによって、税額控除の「返金額」で支援の程度を判定することが可能となっている。これによって支援(還付)と負担とがつねに一体となっている。

それに対して、日本では児童手当は税制とは切り離され、市町村が国からの法定受託事務として給付している。これによって、児童手当はもっぱら支給されるものとなって、負担との関係が希薄になっている。その結果、給付と就労促進を同時に議論する場も失われている。

第2の示唆は、給付と負担が切り離されている結果、給付の拡大が優先されるということである。そのもっとも明瞭な一例は、2024年度の児童手当制度の改正にあたって、給付の所得制限が撤廃されたことである。税額控除によって給付が行われていれば、所得制限の撤廃をめぐってもっと多くの議論が戦わされたはずである。

第3の示唆は、制度の運用において所得情報や家族情報をどのように活用するかである。CTCの検討から明らかなように、アメリカでは税は「払うものであると同時に、もらうもの」である。税務のデジタル化を推進し、税務当局で所得情報などを迅速かつ的確に把握することによって、税制を通じたより適切な子育て支援を図っていくべきである。

参考文献

Rifaat, Alexander,2024, Child Tax Credit ‘Arms Race’ Raises Budget Questions, Tax Note Federal, pp.1766-1767, August 26

Senate Committee on Finance, Subcommittee on Taxation and IRS Oversight, 2023,

Assessing 25 Years of the Child Tax Credit (1997-2022),

https://www.finance.senate.gov/hearings/assessing-25-years-of-the-child-tax-credit-1997-2022

Tax Relief for American Families and Workers Act of 2024,

https://www.congress.gov/bill/118th-congress/house-bill/7024

York, Erica and Michael Hartt, 2023, Lawmakers Envision Different Paths for the Child Tax Credit, Tax Foundation

https://taxfoundation.org/blog/child-tax-credit-reform-debate/

_20220805hayakawa_jpg_jpg_w300px_h199px.jpg)

_20220408hayakawa_jpg_jpg_w300px_h169px.jpg)