R-2024-005

| 1.確定給付企業年金の問題 2.確定拠出型企業年金の問題 3.オランダの改革 4.日本への示唆 |

人口の高齢化が進み、公的年金によって老後の生活を支えることが難しくなっている。平均的収入(527万円)の給与所得者の場合、基礎年金と厚生年金を合わせた給付額は、保険加入期間が30年で収入の27.5%、40年で36.7%と、額にすればそれぞれ145万円、193万円程度である(田近、2023)。これから明らかなように、老後の生活を支えるには、貯蓄のほか、企業年金及び個人年金からなる私的年金の備えが必要となっている。

そうしたなかで、オランダでは企業年金の充実が図られている。2023年7月に「新年金法(Dutch Future of Pension Act, WTP)」が成立し、移行期間を経て、2028年1月から完全に施行されることになった。新年金法の柱となるのは、

・確定給付企業年金の廃止、確定拠出型年金への一本化

・確定拠出型年金の集団的運用

であり、これによって企業年金の財政基盤の強化と給付の充実を目指している。

新年金法の二つの柱は、いずれもこれまで指摘されてきた企業年金の問題の根本的な解決を図るものであり、今後の企業年金改革の試金石となるものである。本稿では、この改革の背景と具体的な内容について検討する。その上で、日本の企業年金改革への示唆について述べる。

1.確定給付企業年金の問題

年金には、確定給付型(DB型, defined-benefit plan)と確定拠出型(DC型, defined- contribution plan)の二つのプランがある。確定給付型では、年金保険料を払うことで、将来、現役時代の収入の一定割合を年金として受け取ることが約束される。仮に、1年間保険料を納めることで、将来、現役時代の収入の1%の年金を受取ることができるとする。この場合、30年間この保険に加入すれば、現役時代の収入の30%の年金を受取ることができる。このように、支払う保険料に対して、年金額が保障されることから確定給付型年金と呼ばれている。

一方、現役時代の保険料を決め、将来受け取る年金額は、保険料と運用利回りにまかせることも可能である。この場合、決定しているのは、保険料であることから、確定拠出型年金と呼ばれている。

確定給付企業年金は、被用者の老後所得の保障の仕組みとして、古くからある制度である。しかし、年金の運用利回りの低下や加入者の長寿化などによって、運営が難しくなっている。オランダの年金改革は、この点の認識から始まっている。

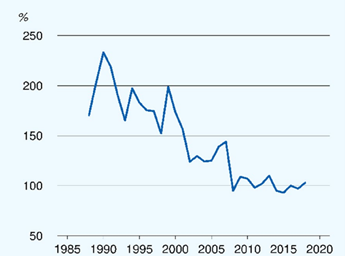

確定給付企業年金の問題を端的に示しているのは、図1である。この図は、オランダの年金基金の平均積立比率を示したものである。ここで、平均積立比率とは、将来にわたる年金支給額(の現在価値)に対して、年金基金がどれだけの資産を保有しているかを表したものである。この比率が110%を下回ると年金給付額の物価調整は停止し、104.6%を下回ると給付額のカットが必要となる。

図から明らかなように、積立比率はほぼ一貫して低下している。これは運用利回りが低下する一方、年金受給者の長寿化によって年金支給額が増加したためである。その結果、2010年ころから、平均積立比率は100%近くまで低下し、給付カットを迫られる基金も現れた。

図1 オランダの企業年金の平均積立比率(総資産/年金支給額)

(出所) Metselaar 他(2022)

確定給付型年金ではまた、制度内の不平等も問題となった。これまで長期雇用を前提として、保険料率は、年齢に関係なく一律とされてきた。しかし、雇用の流動化、短期化が進むと、若年被用者にとって不利な仕組みとなった。それは、若年被用者の支払う保険料は、支払い時点から給付まで長期間にわたって積み立てられるので、一定の給付額に対して保険料は低く設定することが可能であるにも関わらず、確定給付型年金では保険料率は長期雇用を前提に年齢によらず一律とされてきたためである。

その結果、保険料率は、若年被用者には給付と比べて割高に設定されることになっている。これによって、確定給付型年金のなかで若年の短期被用者から、高齢の長期被用者に所得移転が行われることになった。こうした面からも確定給付型年金の改革が急務となった。

2.確定拠出型企業年金の問題

以上指摘した問題を背景として、確定給付型年金から確定拠出型年金への移行が進んでいる。しかし、ここでもまた新たな問題が発生している。それは、確定拠出型年金の運用が、個人や小規模の基金に委ねられている結果、投資選択がリスク回避的となっていることである。老後に備えるための投資は、国債など低リスク資産を中心として運用されることが鉄則となっている。その結果、投資収益率は低く抑えられている。

この点をめぐって、最近イギリスで活発に議論がなされている。確定拠出型企業年金の投資があまりにも消極的であることに業を煮やして、財務大臣はイギリスを代表する確定拠出年金基金の代表に基金の資産の少なくとも5%を非上場株式に投資することを求めている(HM Treasury, 2023,2024)。この提案が適切か否かについては、さらに検討が必要であるが、経済活性化との関連で確定拠出型企業年金の改革が提案されていることは注目するべきである。

3.オランダの改革

老後の所得保障の充実や経済活性化の観点から、企業年金の役割は増大している。しかし、以上みてきたように、確定給付企業年金、および確定拠出型企業年金ともに問題を抱えている。そこで登場したのが、長年にわたる議論を踏まえて成立した、オランダの新年金法である。新年金法のもとで、企業年金は、「連帯拠出プラン(Solidarity contribution scheme)」、「選択的確定拠出プラン(Flexible defined-contribution scheme)」、「定額給付選択プラン(Contribution-capital scheme)」の三つのプランからの選択を行うことになる。ここでは、新年金法の改革の目的をもっとも反映している連帯拠出プランの検討を行う。

表1 オランダの新年金法-連帯拠出プラン

| 基本設計 |

確定給付年金を廃止し、確定拠出年金に一本化する。 保険料率は一律とする。 |

| 目指している給付 |

40年加入で、給与代替率75% 42年加入で、給与代替率80% |

| 保険料上限 | 30% |

| 運用 |

集団的確定拠出年金 (CDC: Collective defined-contribution plan) 個人運用を認めず。一括運用する。給付額は変動する。 |

| 個人投資 | 認めない |

| 連帯基金 |

給付の安定化のための基金設定 年金資産の15%以内 基金の配分はルールを設け、世代間で市場リスクをシェアする。 |

(出所)De Brauw Blackstone Westbroek, 2023、などにより筆者作成。

連帯拠出プランの概要は、表1に記した。その基本設計は、多くの問題を抱えた確定給付型年金を廃止し、確定拠出型に一本化することである。保険料率は、収入に対して一定の割合とする。この場合、保険料とその運用によって得られる収益はすべて個人の資産となるので、確定給付型年金で生じた制度内の所得再分配は生じない。

確定拠出型年金であるが、一定の給付水準を目指している。具体的には、40年加入で、給付の給与(収入)代替率75%、ないし42年加入で、給付の給与(収入)代替率80%を目指すとしている。確定給付型年金に翻訳すれば、1年間の拠出によって、それぞれ収入の1.84 (=75/40) %、1.92 (=80/42) %の給付が得られる計算である。保険料率の上限は30%とされ、新制度のもとの負担の全体像がわかりやすく設定されている。

新制度は、すべて確定拠出型年金によって運用されることになるが、同時に重要な改革を目指している。それは、運用を個人に委ねず、年金基金全体で行うということである。すなわち、資金運用は年金基金が、資産全体を一括して集団的に行う(CDC, Collective defined-contribution plan)。これによって、リスク回避に偏りがちな資産運用を正し、より大きな運用収益、すなわちより大きな給付の実現を目指す。

そこで、問題となるのは、こうした積極的な資産運用にともなう投資リスクにどう対処するかである。新制度では、給付の安定化のための基金(準備金)を設けることでそうしたリスクに備えることとしている。想定されるリスクは、リーマンショックのように世界的な規模で生じる投資収益率の低下や資産価格の下落であるが、新制度では基金を積むことでそうしたリスクに対応することとしている。基金の取り崩しや配分にあたっては、ルールを設け、すでに年金給付を受けている人たちへのショックを緩和しつつ、時間をかけて基金を積み増すなどの工夫が必要であるとしている。

4.日本への示唆

以上、オランダの新年金法による企業年金の改革について検討した。高齢化が進展し、公的年金給付だけでは、老後の生活を支えることは困難になっている。そうしたなかで企業年金を充実させ、給付を増やすことが急がれている。しかし、それは高まる投資リスクと背中合わせの改革である。

オランダの目指す改革は、確定給付型年金を廃止し、確定拠出型年金に一本化しつつ、集団的確定拠出年金(CDC)による資金運用と適切な基金(準備金)を義務付けることで、この困難な問題に立ち向かうとするものである。改革法案は成立し、これからまさに施行に移される。

こうしたオランダの企業年金改革から、日本も重要な示唆を得ることができる。第一に企業年金と個人年金からなる私的年金による給付をどう設定するかである。具体的には、税制適格とする私的年金によって目指す、給付の給与(収入)代替率を定める必要がある(田近・山田、2023)。

第二に日本の企業年金改革において退職一時金をどう扱うかという問題がある。老後の所得保障の観点からは、退職一時金制度を確定拠出型の企業年金として扱い、その運用はそのほかの企業年金と合わせて、管理することが考えられる。

第三に、このように企業年金の範囲をできるだけ包括的にしたうえで、確定給付型年金と確定拠出型年金の線引きを行う必要がある。具体的には、両者の併存を認めるのか、あるいはオランダが行ったように、確定給付型年金を廃止し、確定拠出型年金に一本化するのか検討する必要がある。

第四に企業年金の給付水準を高め、同時に投資リスクに備える仕組みを強化する必要がある。そのための重要な仕組みが集団的確定拠出年金(CDC)であり、オランダやイギリスなどの取組を早急に検討する必要がある。

参考文献

田近栄治・山田直夫、2023、「日本における私的年金の役割と設計-老後所得の充実を目指して」、証券経済研究会編『日本の家計の資産形成―私的年金の役割と税制のあり方―』、中央経済社、第1章所収

田近栄治、2023、「老後の安心をどう築くか ―必要なのは、思い切った私的年金の拡充だ―」、東京財団政策研究所

De Brauw Blackstone Westbroek、2023、Dutch Future of Pension Act, A practical guide to the new pension system in the Netherlands.

HM Treasury, 2023, Chancellor Jeremy Hunt’s Mansion House Speech.

HM Treasury, 2024, Chancellor backs British business with pension fund reform.

Metselaar, Luuk and others, 2022, Reforming Occupational Pensions in the Netherlands: Contract and Intergenerational Aspects, DE Economist, 170: 7-36.

_20220805hayakawa_jpg_jpg_w300px_h199px.jpg)

_20220408hayakawa_jpg_jpg_w300px_h169px.jpg)