R-2021-012

| はじめに 1,これまでの議論の経緯 2,消費税導入時・5%引上げ時の低所得者対策 3,給付付き税額控除の議論の経緯 4,軽減税率の議論 |

はじめに

消費税は、消費一般に対して広く負担を求めることにより、税負担の水平的公平性(同等の負担能力を持つ者には、同等の税負担を求めるべきという考え方)に資するという性質を有しており、消費が増えれば比例的に税負担が増加する。一方で、収入や所得に占める消費の割合(消費性向)は低所得者ほど高いため、消費税の負担割合は低所得者ほど高くなる「逆進性」が問題となる。そのため消費税率の引上げに際しては、低所得者対策が必要とされ、2012年(平成24年)に成立した消費税改革法7条には「簡素な給付措置」「給付付き税額控除」「軽減税率」の3つが書き込まれ、当時の国会の論調は与党である民主党が「給付付き税額控除」、公明党が「軽減税率」を主張するという構図であった。その後政権交代の結果、「軽減税率」を主張する公明党が与党となり、自民党との長期にわたる議論の結果、2度の延期を経て消費税率が10%に引き上げられる2019年(令和元年)10月からの「軽減税率」の導入が決まった。

本稿では、低所得者対策の議論、軽減税率の導入を巡る駆け引きなどについて、民主党政権交代前の自民党政権、政権交代後の民主党政権、さらには第2次安倍政権時代の議論に分けて資料とともに概観したい。

前編 消費税の軽減税率を巡る議論

1,これまでの議論の経緯

政府税制調査会は、消費税の逆進性については常に懐疑的で、「いわゆる『逆進性』」という表現を使ってきた。加えて軽減税率についても、消極姿勢を貫いてきた。例えば2000年(平成12年)7月14日の政府税調中期答申「わが国税制の現状と課題 -21世紀に向けた国民の参加と選択」では以下のように記述されている。

「わが国の消費税は、食料品などを含むすべての財貨・サービスの課税取引に対して国税・地方税合わせて5%の単一税率で課税されます。OECD諸国のうち消費税(付加価値税)を実施している28カ国の中では、わが国を含む5カ国において、食料品に対しても他の財貨・サービスと同じ標準税率が適用されており、このうち、わが国以外の国々では標準税率が10%以上となっています。他方、23カ国において食料品に対し軽減税率などが適用されていますが、これらの国々のうち標準税率が15%に満たない国は3カ国にすぎません。EU諸国においては、デンマークを除き、食料品などに対する軽減税率などが設けられていますが、その背景には、欧州理事会指令により、標準税率の下限が15%と定められていることがあります。また、欧州理事会指令は、軽減税率についても5%という下限を定めており、実際には、約半数のEU諸国において食料品などに対しても10%以上の税率が適用されています。消費税の税率がヨーロッパ諸国並みの水準の下では、所得に対する逆進性を緩和するための何らかの政策的対応が必要となり、食料品などに対する軽減税率の導入などにより、担税力に配慮した仕組みとすることが検討課題となり得るという考え方があります。他方、消費生活のパターンが多様化してきている中で、軽減税率の適用範囲を合理的に設定することは極めて困難です。実際、食料品などに対する軽減税率が採られている国においては、食料品などの種類、形状、加工の度合い等のわずかな違いによって適用税率が異なるなど、様々な問題点が指摘されています。」

「消費者のライフスタイルや価値観がますます多様化している中で、税制が消費者の選択を左右することは基本的に望ましいことではなく、できる限り中立的な制度を維持すべきであると考えます。」

「また、消費税の納税義務を負っている多くの事業者の事務負担を考慮すれば、制度をできる限り簡素なものとする必要があります。財貨・サービスの品目によって異なる税率が設けられていると、事業者は、売上げと仕入れを異なる税率ごとに区分して記帳する必要がありますので、事務負担の増加が避けられなくなります。さらに、軽減税率と標準税率の水準にある程度以上の差があると、軽減税率の対象となるものの生産等を行う事業者にとっては、売上げに係る税額よりも仕入れに係る税額が恒常的に大きくなるという問題が生じます。このような場合、仕入れに係る税額と売上げに係る税額の差額分の還付を受けるためには、本来は納税義務が免除されるような小規模な事業者でも税務当局に還付申告を行わざるを得なくなり、そのために、日々の売上げ・仕入れの記帳などを行い、税額計算をする事務負担を負うことになります。…(中略)…複数税率の下では…(中略)…税額が記載された請求書等(ヨーロッパ諸国における「インボイス」)の保存を仕入税額控除の要件とすることが必要であり、また、簡易課税制度などの中小事業者に対する特例措置についても、単一税率の場合とは異なる観点からの検討を要することになると考えられます。なお、仮に、食料品などに対して軽減税率を設ける場合、一定の税収を確保するためには、軽減税率による減収分だけ標準税率を高くせざるを得ません。軽減税率を設けるべきか否かという問題は、その時点における消費税率の水準の下で、個人所得課税などを含めた税制全体、ひいては社会保障制度などをはじめとする財政全体を通じて見てもなお、何らかの政策的配慮が必要かどうかという観点から検討し、その上で、政策的配慮の必要性と制度の中立性・簡素性との間の比較考量により判断すべき問題ですが、ヨーロッパ諸国並みとは言えない税率水準の下では、極力、単一税率の長所が維持されることが望ましいと考えます。」

として、欧州並みの15%になるまでに軽減税率を導入することに対して否定的な態度を示してきた。

85-MO-01-00 政府税制調査会. わが国税制の現状と課題 -21世紀に向けた国民の参加と選択―(抄).(2000年(平成12年)7月14日).

背景には、消費税の「逆進性」をどう認識するかという問題がある。同答申には、

「家計調査を基に、収入階級別に消費支出に対する消費課税の税負担割合を見ると収入階級別の差はごくわずかであり、消費支出に対しておおむね比例的な負担となっています。一方、収入階級別に実収入に対する消費課税の税負担割合を見ると、実収入が増えるに従ってやや低下する傾向があります。しかし、所得税などを含めたすべての税の合計について見ると実収入に対する税負担割合は実収入が増えるにつれて大きくなる傾向があり、税制全体としては負担の累進性が確保されています」。

さらに2007年度(平成19年度)政府税調の答申は、「長寿化、経済のストック化、働き方の多様化といった経済・社会の構造変化の中、『一時点の所得』の水準という一つの尺度からのみ担税力を評価することは必ずしも適当でなくなっている。例えば、かつての所得で蓄積したストックを取り崩して豊かな生活を享受している者と、現在は一定の所得があるものの将来の不確実性や老後生活に備えて質素に生活している者がいたとする。この場合、前者について、現時点の所得に対する消費税負担率が後者より高いからといって、経済力が乏しい者により重い負担を求めているという『逆進性』の弊があるとは必ずしも言えない。一方では、稼得された所得はいつかは消費されるとの考えに立てば、消費は『一時点の所得』よりも生涯を通じた経済力をより正確に反映していると考えられる。これに比例的に負担を求める消費税は、むしろ負担の公平に資するとの見方も可能である。消費税を含む税体系の抜本的改革に際しては、このような観点を踏まえた上で、所得分配に与える影響に留意すべきである。所得再分配については、国民が広く公平に負担を分かち合うとの基本的考え方に立って、安易な歳出等を避けつつ、真に支援が必要な者にきめ細やかに社会政策的な配慮を行うこととすべきである。」と記述し、逆進性の議論そのものに疑問を呈しているのである。

2,消費税導入時・5%引上げ時の低所得者対策

一方で、政治的には、低所得者への対策は極めて重要で、これまでも消費税導入時、あるいは引上げ時には、歳出・歳入両面にわたり、相当手厚い低所得者対策が行われてきた。

1989年(平成元年)の消費税導入時には

- イ 臨時福祉給付金等老齢福祉年金等受給者、児童福祉手当等受給者、高齢低所得者、生活保護受給者などに対し、一時金1万円の支給(予算額は543億円)

- ロ 臨時介護福祉金低所得の在宅寝たきり老人等に対し、一時金5万円の支給(予算額は102億円)などである。

1997年(平成9年)の消費税を3%から5%に引上げたいわゆる税制改革時には、次のような対策が取られた。

与党三党確認(1996年(平成8年)12月12日)により、既に真に手をさし延べるべき人々への激変緩和措置として、1997年度(平成9年度)において支給することが決定していた臨時福祉給付金及び臨時介護福祉金(合わせて500億円)について、さらに充実を図ることとされ、1996年度(平成8年度)補正予算において次のような措置を講ずることとされた。

- イ 臨時福祉給付金福祉年金等受給者、児童福祉手当等受給者、生活保護受給者、社会福祉施設入所者、原爆被爆者手当等受給者などに対し、一時金1万円の支給(予算額は321億円)

- ロ 臨時介護福祉金 65歳以上の低所得者に対し、一時金1万円を支給(予算額は1,016億円)。

(以上、森信茂樹「消費税の逆進性対策を考える」『会計検査研究 No.40』(2009年9月)より)

社会保障・税一体改革で消費税率を5%からさらに引き上げる場合、政治の世界では当然何らかの低所得者対策が必要とされるが、その議論を振り返ってみたい。

一体改革議論のスタートとなったのは、政権交代前の自公政権、麻生内閣の下で成立した、所得税法等の一部を改正する法律(2009年(平成21年)3月31日、「21年度改正法」)の附則104条である。この中で、「消費課税については、その負担が確実に国民に還元されることを明らかにする観点から、消費税の全額が制度として確立された年金、医療及び介護の社会保障給付並びに少子化に対処するための施策に要する費用に充てられることが予算及び決算において明確化されることを前提に、消費税の税率を検討すること。その際、歳出面も合わせた視点に立って複数税率の検討等の総合的な取組を行うことにより低所得者への配慮について検討すること」とされた。これが政権交代前の自民党と公明党の考え方であった。

あわせて、第3項で以下の記述がなされている。

「個人所得課税については、格差の是正及び所得再配分機能の回復の観点から、各種控除及び税率構造を見直し、最高税率及び給与所得控除の上限の調整等により高所得者の税負担を引き上げるとともに、給付付き税額控除(給付と税額控除を適切に組み合わせて行う仕組みその他これに準ずるものをいう。)の検討を含む歳出面も合わせた総合的な取組の中で子育て等に配慮して中低所得者世帯の負担の軽減を検討すること…(後略)」

政権交代前の自公政権の段階では、複数税率(軽減税率)と給付付き税額控除の双方について記述がなされていたが、給付付き税額控除については、子育て対策など中低所得者の負担軽減策として認識されており、消費税の低所得者対策とは明確に位置づけられてはいなかった。

一方政府税制調査会では、福田内閣時代に給付付き税額控除についての議論が行われ、2007年(平成19年)11月の税制調査会答申「抜本的な税制改革に向けた基本的考え方」には以下の記述がある。

「近年、アメリカ、カナダ等の諸外国では、給付と組み合わされた税額控除制度が導入されているが、我が国でもこうした制度の導入を検討してはどうかという議論がある。…(中略)…若年層を中心とした低所得者支援、子育て支援、就労支援、消費税の逆進性対応といった様々な視点から主張されている。…(中略)…国民の安心を支えるため…(中略)…議論を行っていくことには意義がある」としつつ、課題として「正確な所得の捕捉方法」を上げ、今後「議論が進められていく必要がある」としている。

3,給付付き税額控除の議論の経緯

給付付き税額控除は、勤労者に減税(税額控除)と社会保障給付(還付)を組み合わせて、勤労インセンティブを刺激し、自助努力による生活水準の向上を図るという制度で、欧米ではスタンダードな政策ツールとして導入され定着している。思想的には米国経済学者のフリードマン教授が唱えた「負の所得税」を起源としているが、クリントン政権やブレア政権が、勤労を通じて生活の向上を図るというワークフェア思想に基づき導入・活用され、貧困・ワーキングプア対策に大きな成果を上げた制度である。

筆者は、財務省主税局の課長をしていた1995年(平成7年)~1996年(平成8年)に、カナダのrefundable tax credit制度について国会質問があり、法制局とも相談の上「給付付き税額控除」という名前に翻訳をして答弁書を作成した記憶がある(実際には国会質疑はなかった)。その後、本制度について財務省財務総合政策研究所や、退官後は東京財団(当時)で研究を続け、その中で諸国の給付付き税額控除について以下の4類型に分類した。今日ではこの4類型が定着している[1]。

注目すべきはカナダの「GSTクレジット」で、1991年(平成3年)にGST(Goods and Services Tax、付加価値税、日本の消費税)が導入された際、生活必需品に係るGSTの負担を還付する目的で(つまり消費税の低所得者対策として)導入されている。

低所得者対策として給付付き税額控除を活用する場合に課題となるのは、所得把握の正確性・必要性である。給付付き税額控除は所得によって税額控除(給付)額が変動するので、正確な所得の把握が必要となるが、給与所得者と自営業者などとの間で所得の把握率が異なる(いわゆる「クロヨン」問題)があり、所得把握の正確性担保には疑問が持たれていた。

また所得情報は、国税庁と地方自治体に分散し、給付付き税額控除が対象とする低所得者層の所得情報は自治体が所有しており、両者の所得情報の連携の必要性が指摘されていた。現在ではこれらの問題は、社会保障・税番号(マイナンバー)制度の創設もありおおむね解決されている。もっとも個人事業者の所得把握の問題は、番号制度の導入によっても完全には解決されていないが。

また給付付き税額控除の導入には財源が必要となるが、一定の所得以下の者だけを対象とするので、国民全員を対象とする軽減税率に比べて大幅に縮減されることになる。

加えて、執行に伴う不正の問題がある。米国はこの制度を個人の納税申告時に適用し税務当局が還付(refund)している。申告時に還付し、後で必要に応じ税務調査するという方法を採るため、不正が多いという問題が指摘されてきた。一方英国や欧州諸国の制度では、該当者から給付付き税額控除の申請をさせ、審査したうえで給付するので不正は少ないとされている。

実際の政策現場で、給付付き税額控除が低所得者対策として非公式ながら議論が行われたのは、2008年(平成20年)9月、リーマンショック後の経済対策である。当時自民党は定率減税を、公明党は定額減税を主張し議論が続いていた。筆者は、給付付き税額控除について研究を行い、与謝野馨氏が立ち上げた財政改革研究会でも講演するなどしたこともあり、自民党税制調査会幹部の柳澤伯夫議員から、減税と給付を組み合わせた制度(給付付き税額控除)が考えられないかと相談を受けた。財務省も加わり非公式な検討が行われたが、当時は番号制度が導入されておらず、正確な所得の把握が行えないという理由から立ち消えになった。代わりの経済対策として、所得制限の必要がない、国民全員に1万2千円(高齢者には2万円)を給付する定額給付金が、麻生政権の下で2009年(平成21年)3月から実施されることとなった。国民全員への一律給付については、経済効果が薄い、財政資金の使い方として非効率などの批判が行われた。その反省もあり、先述の政府税調の議論も踏まえて、「21年度改正法」の附則第104条に、給付付き税額控除の検討が書きこまれたのである。

その年の9月、政権は民主党に交代した。民主党は、給付付き税額控除の有用性を低所得者対策としてより広く認め、所得税全般の改革について「所得控除から給付付き税額控除へ」とマニフェストに書きこんで選挙を戦い与党になった。

「民主党政策集・INDEX2009」(以下「政策集」)には、この制度の政策的な意義・活用法について、低所得者への生活支援策、消費税の逆進性対策、就労支援策と3つのパターンを想定しており、以下のような記述がなされている。

「生活保護などの社会保障制度の見直しと合わせて、(1)基礎控除に替わり『低所得者に対する生活支援を行う給付付き税額控除』(2)消費税の逆進性緩和対策として、基礎的な消費支出にかかる消費税相当額を一律に税額控除し、控除しきれない部分については給付をする『給付付き消費税額控除』(3)就労への動機付けのため、就労時間の伸びに合わせて『給付付き税額控除』の額を増額させ、就労による収入以上に実収入が大きく伸びる形で『就労を促進する給付付き税額控除』――のいずれかの目的若しくはその組み合わせの形で導入することを検討します」

さらに、「なお、税額控除額全額を控除するだけの税額がなく、給付を受けることになる場合は、その給付額はまずは年金や医療等の社会保険料負担分と相殺することを検討します」と記され、給付の代わりに社会保険料と相殺する方法も記されている。

これは筆者の分類した4類型を踏まえて記述したものである。

93-HA-00-10 民主党. 民主党政策集INDEX2009(抜粋). 2009年(平成21年)7月23日.

その後給付付き税額控除は、突然公の場で議論されることとなった。菅総理は2010年(平成22年)7月の参議院選挙で突如消費税10%を打ち出し、その際、カナダの給付付き税額控除(GSTクレジット)を参考に、「収入200万、300万の人には消費税を負担させない」と演説した。このころから民主党は、この制度を消費税の低所得者対策として活用したいという明確な意思が芽生え、その後党内で具体案などの検討を進めていった。筆者はその議論に有識者として参加した。

政府(菅内閣)は12月2日の政府税制調査会専門家委員会の報告で、軽減税率について再分配効果の低さ、減収、税務執行コストなどをあげ、「極力単一税率が望ましい」とし、給付する仕組みについても課題があるとした。

94-KA-06-00 政府税制調査会専門家委員会. 「税目ごとの論点の深掘り」に関する議論の中間報告(抄). 2010年(平成22年)12月2日.

また社会保障改革に関する有識者検討会は、「消費税負担の逆進性についても指摘があるが、消費税収を再分配効果の高い社会保障給付に充てることによって、逆進性は解消される」と述べている。

94-KA-08-00 社会保障改革に関する有識者検討会. 社会保障改革に関する有識者検討会報告(抄)~安心と活力への社会保障ビジョン~. 2010年(平成22年)12月10日.

一方民主党の議論では、12月6日の「税と社会保障の抜本改革調査会『中間整理』で、「消費税率が一定の水準に達し、税・社会保障全体の再分配を見てもなお『逆進性対策』が必要となった場合には、制度が複雑となり、また政治的な要因が働きやすい『複数税率』よりも、制度が簡潔で、透明性の高い『還付制度』を優先的に検討する」とした。

94-KA-07-00 民主党. 税と社会保障の抜本改革調査会「中間整理」(抄). 2010年(平成22年)12月6日.

これらの議論を経て、2011年(平成23年)6月30日に開催された政府・与党社会保障改革検討本部の決定では、

「いわゆる逆進性の問題については、消費税率(国・地方) が一定の水準に達し、税・社会保障全体の再分配を見てもなお対策が必要となった場合には、制度の簡素化や効率性などの観点から、複数税率よりも給付などによる対応を優先することを基本に総合的に検討する」と記述され、複数税率より給付が優先することを明記した。

94-KA-26-00 政府・与党社会保障改革検討本部. 社会保障・税一体改革成案(抄). 2011年(平成23年)6月30日.

引き続き野田内閣では、以下の議論が行われた。

12月13日には財務省から「いわゆる「逆進性」問題への対応に関する留意点」などが公表され、活発に議論が行われた。

95-NO-07-00 財務省. 「いわゆる「逆進性」問題への対応に関する留意点」. 2011年(平成23年)12月13日.

正式に消費増税の具体的な日時を決定した2012年(平成24年)1月6日の「社会保障・税一体改革素案(閣議決定)」には以下のように書き込まれた。

「所得の少ない家計ほど、食料品向けを含めた消費支出の割合が高いために消費税負担率も高くなるという、いわゆる逆進性の問題も踏まえ、2015年度以降の番号制度の本格稼動・定着後の実施を念頭に、関連する社会保障制度の見直しや所得控除の抜本的な整理とあわせ、総合合算制度や給付付き税額控除等、再分配に関する総合的な施策を導入する。上記の再分配に関する総合的な施策の実現までの間の暫定的、臨時的措置として、社会保障の機能強化との関係も踏まえつつ、給付の開始時期、対象範囲、基準となる所得の考え方、財源の問題、執行面での対応可能性等について検討を行い、簡素な給付措置を実施する。」

95-NO-15-00 政府・与党社会保障改革本部. 社会保障・税一体改革素案. 2012年(平成24年)1月6日.

引き続く2月17日の社会保障・税一体改革大綱(閣議決定)では、「消費税(国・地方)の税率構造については、食料品等に対し軽減税率を適用した場合、高額所待者ほど負担軽減額が大きくなること、課税ベースが大きく侵食されること、事業者の負担が増すこと等を踏まえ、今回の改革においては単一税率を維持することとする。」とした上で、「所得の少ない家計ほど、食料品向けを含めた消費支出の割合が高いために、消費税負担率も高くなるという、 いわゆる逆進性の問題も踏まえ、2015年度以降の番号制度の本格稼動・定着後の実施を念頭に、関連する社会保障制度の見直しや所得控除の抜本的な整理とあわせ、総合合算制度や給付付き税額控除等、再分配に関する総合的な施策を導入する」とし、単一税率を維持しつつ、給付付き税額控除などによる低所得者対策の導入を決定した。

95-NO-17-00 閣議決定. 社会保障・税一体改革大綱. 2012年(平成24年)2月17日.

このような検討を踏まえて、3月30日に国会提出された「抜本改革法」では、低所得者対策について、「給付付き税額控除」とそれまでの間の「簡素な給付措置」の2つが記載された。

95-NO-17-03 社会保障の安定財源の確保等を図る税制の抜本的な改革を行うための消費税法等の一部を改正する等の法律案(抄)議員修正前. 2012年(平成24年)3月30日.

その後、軽減税率を主張する公明党との協議を経て修正が行われ、三党合意に基づく抜本改革法第7条では以下のように、複数税率(軽減税率)が加えられることとなった。

消費課税については、消費税率(地方消費税率を含む。以下この号において同じ。)の引上げを踏まえて、次に定めるとおり検討すること。

- イ 低所得者に配慮する観点から、行政手続における特定の個人を識別するための番号の利用等に関する法律による行政手続における特定の個人を識別するための番号の利用等に関する制度の本格的な稼動及び定着を前提に、関連する社会保障制度の見直し及び所得控除の抜本的な整理と併せて、総合合算制度(医療、介護、保育等に関する自己負担の合計額に一定の上限を設ける仕組みその他これに準ずるものをいう。)、給付付き税額控除(給付と税額控除を適切に組み合わせて行う仕組みその他これに準ずるものをいう。)等の施策の導入について、所得の把握、資産の把握の問題、執行面での対応の可能性等を含め様々な角度から総合的に検討する。

- ロ 低所得者に配慮する観点から、複数税率の導入について、財源の問題、対象範囲の限定、中小事業者の事務負担等を含め様々な角度から総合的に検討する。

- ハ 第二条の規定の施行からイ及びロの検討の結果に基づき導入する施策の実現までの間の暫定的及び臨時的な措置として、社会保障の機能強化との関係も踏まえつつ、対象範囲、基準となる所得の考え方、財源の問題、執行面での対応の可能性等について検討を行い、簡素な給付措置を実施する。

95-NO-23-01 民主党、自由民主党、公明党. 社会保障・税一体改革に関する三党実務者間会合合意文書税関係協議結果(抄). 2012年(平成24年)6月15日.

95-NO-27-00 社会保障の安定財源の確保等を図る税制の抜本的な改革を行うための消費税法の一部を改正する等の法律. 2012年(平成24年)8月22日.

4,軽減税率の議論

このように、三党合意、法案協議を経て、公明党の主張する軽減税率が加えられたわけだが、軽減税率とはどのようなものなのか。

軽減税率の根拠としては、低所得者のほうが高所得者より生活必需的な支出の割合が高く消費性向が高いことから逆進性が生まれるので、それを緩和する方法として生活必需品に対する税率を軽減することが有効な手段であるとする。早い時期から付加価値税を導入している欧州諸国では広く採用されており、食料品、水道水、医薬品等のほか、新聞、雑誌、書籍等が一般に軽減の対象とされているという事実も導入根拠に挙げられた。

一方政府税調は、冒頭述べたように、軽減税率を消費税率10%段階で(つまり今回の社会保障・税一体改革で)導入することについては反対の立場をとってきた。

またほとんどすべての経済学者や有識者も反対の立場をとった。それを整理すると以下の通りとなる。

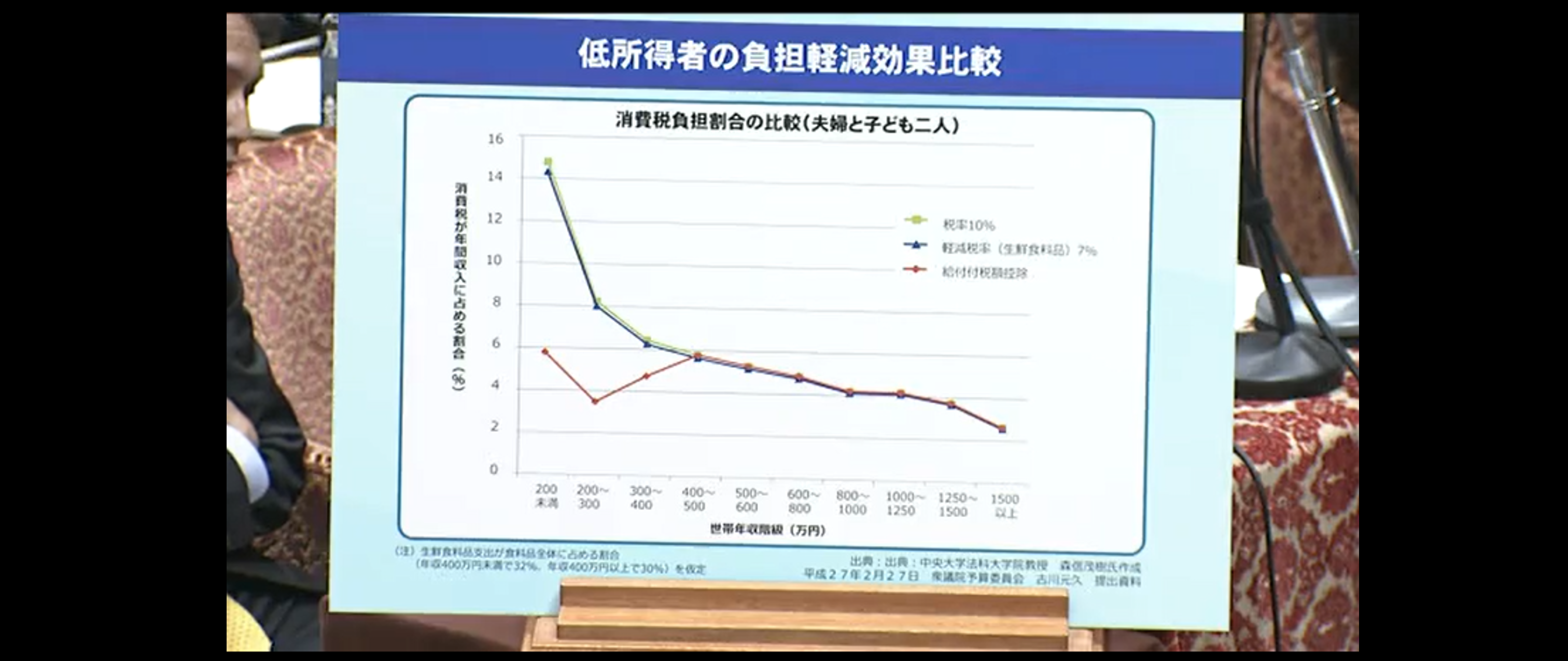

第1に、逆進性緩和の効果への疑問、つまり軽減税率の逆進性改善効果は大きくないということである。家計調査等を用いて収入階級別の消費税負担率を試算すると、軽減税率の導入は消費税の逆進性を多少は緩和するものの、その効果は限定的であるとの結果が得られている。理由としては、軽減税率の恩恵が高所得者にも及ぶこと、事業者が軽減税率の利益を吸収してしまい、最終消費者にその恩恵が及ぶとは限らないことなどが指摘された。

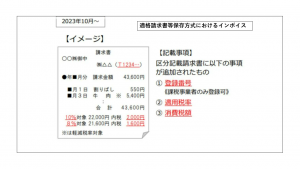

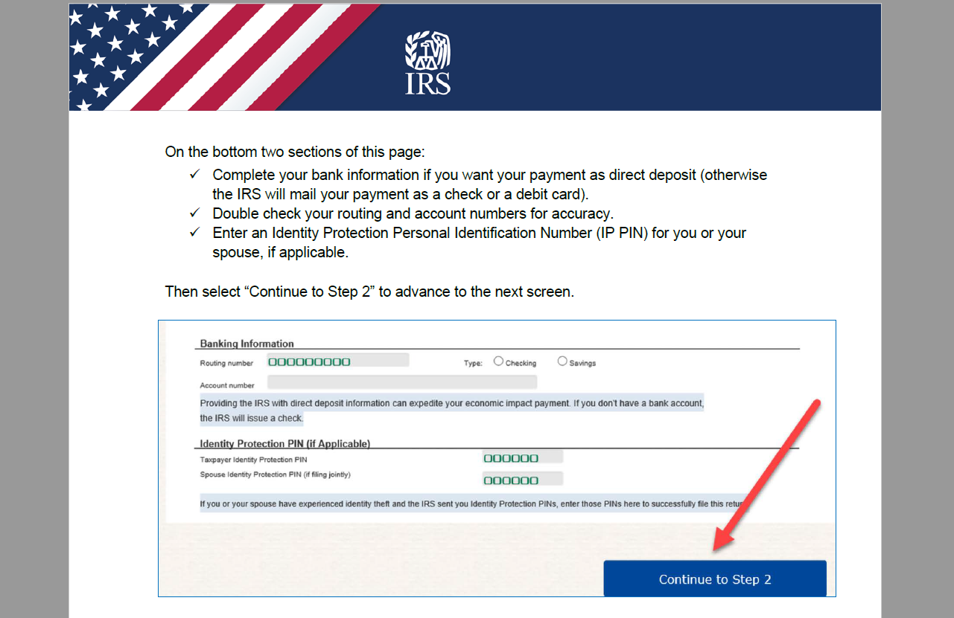

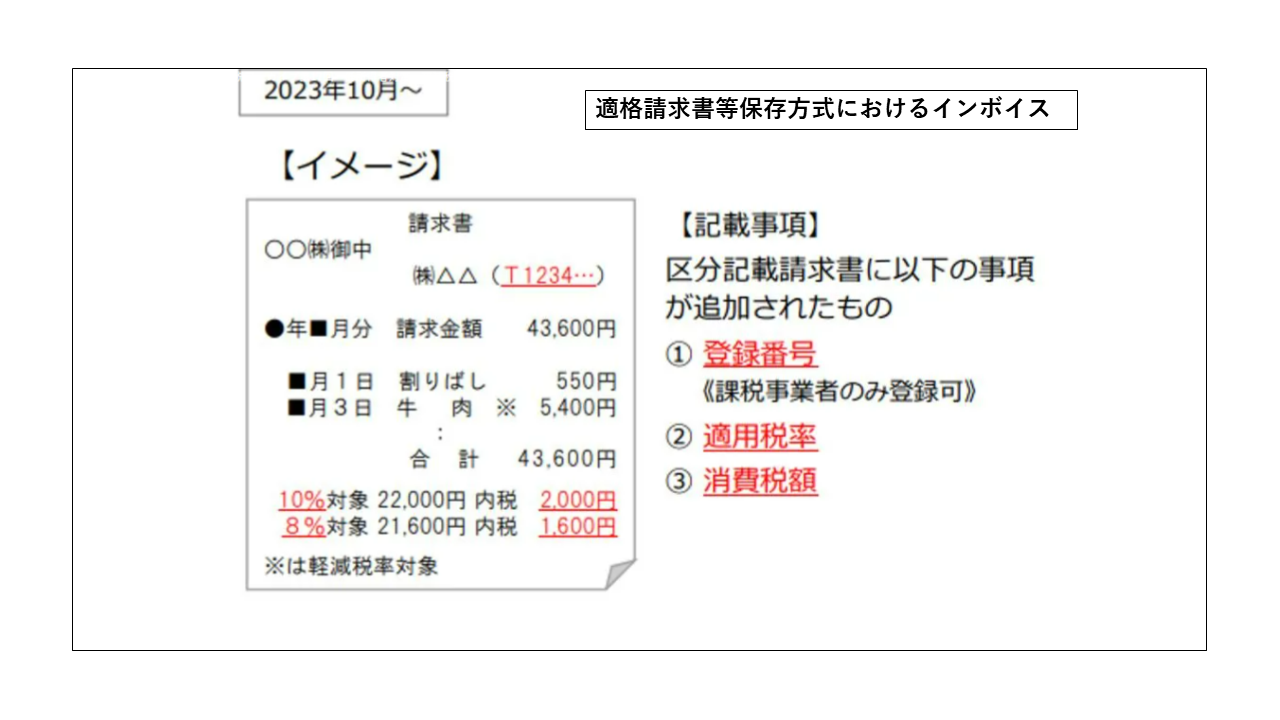

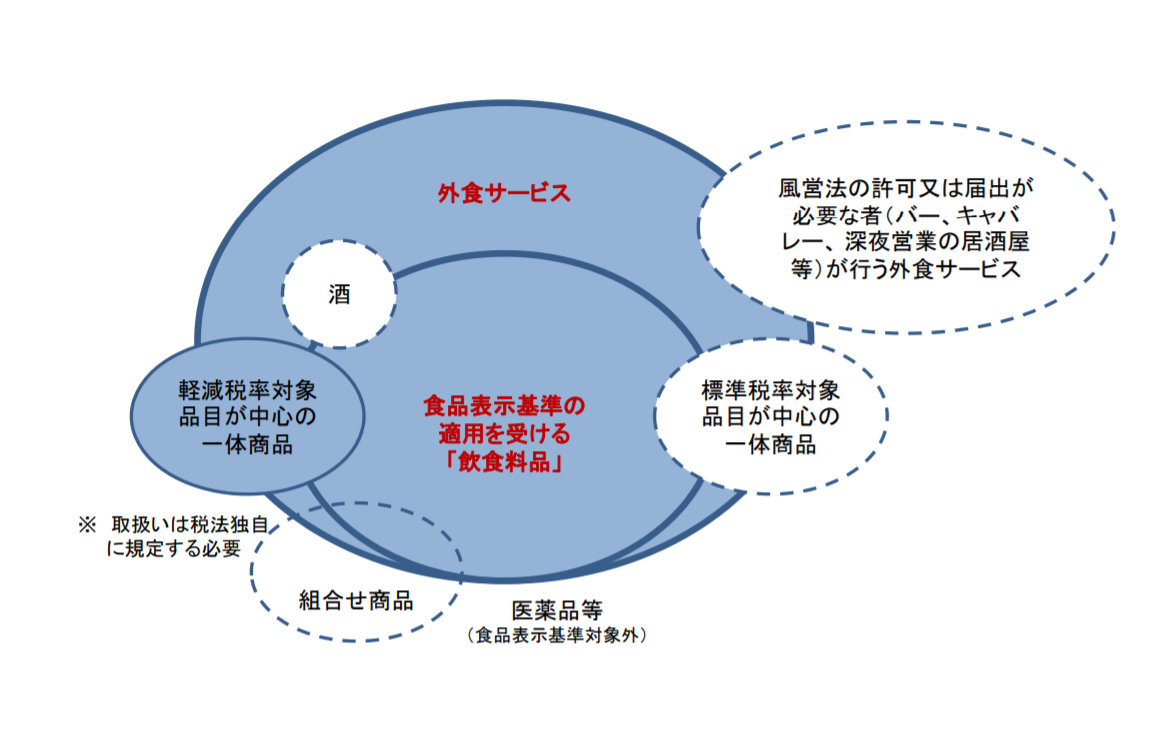

第2に、税制が複雑になり、納税者、事業者、税務当局の事務負担コスト、執行コストを増加させることである。また、軽減税率の適用対象をめぐる線引きの難しさも指摘された。とりわけ、外食サービスとの線引き(テイクアウトの食品など)については、欧州各国とも苦労をして線引きし執行をしている[2]。また対象範囲の曖昧さからくる課税逃れも予想される。さらには軽減税率を巡って業界団体からの陳情合戦が予想され、政治の信頼性を損なう事態も生じうる。これらのコストを最小化し、適切な執行を行うためには欧州型のインボイスの導入が必要となることも反対論として挙げられた。

代表的な線引きの曖昧さの例として、フランスの軽減税率ではキャビア(輸入品のため標準税率)とフォアグラ(国産品のため軽減税率)、英国の食料品の温度による管理(暖かいものは標準税率)、カナダのドーナツの個数での区別(6個以上は軽減税率)などが指摘された[3]。

第3に、財源問題である。当時の政府の試算では、食料品に対する税率を5%に維持した場合の減収額はおよそ2.5兆円から3.0兆円と消費税1%を超えるような規模になるとしており、その分標準税率を引き上げなければ、社会保障財源は不足する、つまり軽減税率を導入しない場合と同じ税収を得るためには、標準税率を高くする必要があるということである。

いずれにしても、給付付き税額控除は、消費者の財・サービスの選択を歪めないという意味で中立的であり、効率性を阻害しない。また、所得を適切に把握した上で真に必要な者に的を絞って給付するので、限られた財源で効果的な再分配が可能となる。逆進性緩和の度合いを軽減税率と給付付き税額控除とで比較した場合、後者のほうがより効果的に低所得者の負担を軽減できるというのが当時の財政学者や有識者の意見であった[4]。

この当時の3党の考え方を改めて整理すると、以下のとおりである。

民主党の考えは、2014年(平成26年)4月の消費税率8%への引上げの際には、暫定的・臨時的な措置として「簡素な給付措置」の実施、10%引き上げ時には「マイナンバー制度」の「本格的な稼働及び定着」を前提として「給付付き税額控除」を導入するというものであった。この点について野田総理大臣は国会審議の中で、「2015年度以降の番号制度の本格稼働、定着後の実施を念頭に、給付付き税額控除等の施策を導入する」と答弁している。

公明党は、三党協議に基づく修正法案の審議の中で、デフレ経済の下ではしっかりとした低所得者対策が必要であるとして、2014年(平成26年)4月の消費税率8%の段階から複数税率を排除すべきではないと複数税率導入の必要性を訴えた。

公明党の竹内譲議員は、国会答弁などで「国民に負担をお願いするには国民の理解を得ることが何よりも大切であり、わかりやすいということが大事であると思っている。他方で、給付付き税額控除は、実施事務は容易であるが、国民にとってはまだなじみがない。番号制への理解もまだ進んでおらず、仮に番号制を導入しても、所得の把握が不完全などの欠点もある」旨の見解を述べている。

公明党が軽減税率を主張する理由は、消費増税を行う三党合意に参加することに党内、とりわけ婦人部からの消極的意見があり、それを克服するには軽減税率という「旗」が必要であったと筆者は考えている。この間の経緯については、アーカイブ第12回野田政権(後編)参照。

自民党は、「消費税率が、少なくとも一桁の間は、現実問題、軽減税率をやるのもいかがか」とし、「むしろ二桁になる段階以降の話という考え方を持っている」との見解(野田毅税制調査会会長)であった。仮に8%の段階で複数税率の導入となれば、対象品目の設定やインボイス制度の設計などが必要となるため、野田毅議員からは「法案が成立した後、しかるべきタイミングを見て、年内にでも議論はしておく必要がある」旨の見解が示された。

筆者にとって、野田毅自民党税制調査会会長は様々な場面でご指導を受けてきた先輩であり、当時様々な局面で話を伺った。野田会長の考えは、番号が入ってもクロヨン問題(個人事業者などの所得の捕捉率)は解決しない、正確な所得把握を前提とした給付付き税額控除は時期尚早だ、というものであったと記憶している。

この後自公政権へと政権交代があり、低所得者対策の優先順位が変わることになる。一方自民党・財務省の本音は、税制を複雑にする軽減税率の導入に反対であり(民主党の主張する給付付き税額控除は課題が多いとし選択肢から排除)、今後壮烈な議論が展開される。

[1] 主な著作は年代順に次の通り。

- 森信茂樹「格差問題と税制―勤労税額控除の提言」(財務総合政策研究所・貝塚啓明編著『経済格差の研究 日本の分配構造を読み解く』中央経済社、2006年)

- 森信「是正は個人の能力向上で」(日本経済新聞『経済教室』、2007年1月24日)

- 森信「求められる給付付き税額控除導入」(日本経済新聞『経済教室』、2008年12月2日)

- 東京財団『税と社会保障の一体化の研究―給付つき税額控除の導入』(東京財団政策提言、2008年4月)

- 森信『給付つき税額控除―日本型児童税額控除の提言』(中央経済社、2008年10月)

- 東京財団『給付付き税額控除 具体案の提言~バラマキではない「強い社会保障」実現に向けて~』(東京財団政策提言、2010年8月)

[2] この点については森信『日本の税制 何が問題か』(2010年、岩波書店)に詳しい

[3] 森信『消費税、常識のウソ』(2012年、朝日新書)

[4] 「消費税増税の諸課題 ― 『社会保障・税一体改革』の国会論議 ―」(参議院事務局企画調整室編集・発行『立法と調査』、2012年10月 No.333)

_20220805hayakawa_jpg_jpg_w300px_h199px.jpg)

_20220408hayakawa_jpg_jpg_w300px_h169px.jpg)