R-2024-057

|

・TCJA所得減税の恩恵と日切れ問題 △4.23兆ドルほか |

2025年1月、第47代米国大統領に共和党のドナルド・J・トランプ氏が返り咲く。共和党は、上院の多数派を奪還し、下院も引き続き多数派となることが有力視されている(11月11日現在)。米国税制の先行きを予測する観点から注目されていたトリプルレッド(共和党が大統領、及び上院、下院の多数派を握ること)が現実となる。

コロナ禍に対応するため、政府は肥大化し、米国の負債水準は歴史的な水準に達している。しかし、大統領選挙期間中、トランプ陣営からもハリス陣営からも増大する債務負担に対するプランが提示されることはなかった。むしろ、激戦州の有権者の歓心を買うためのチップ収入非課税措置や、国内製造業向けの減税、そして産業保護と歳入確保を同時に狙った普遍的な関税といった、財政コストを伴う政策が公約された。

第一次トランプ政権当時、トランプ氏は選挙戦の公約どおり大型の減税を含む減税雇用法(Tax Cuts and Jobs Act。以下「TCJA」)を立法した“有言実行の人”だった。以下では、トランプ氏の選挙公約[1]のうち、税・社会保障の観点から注目したい項目を整理し、今後の展望を考える上での参考として供したい。

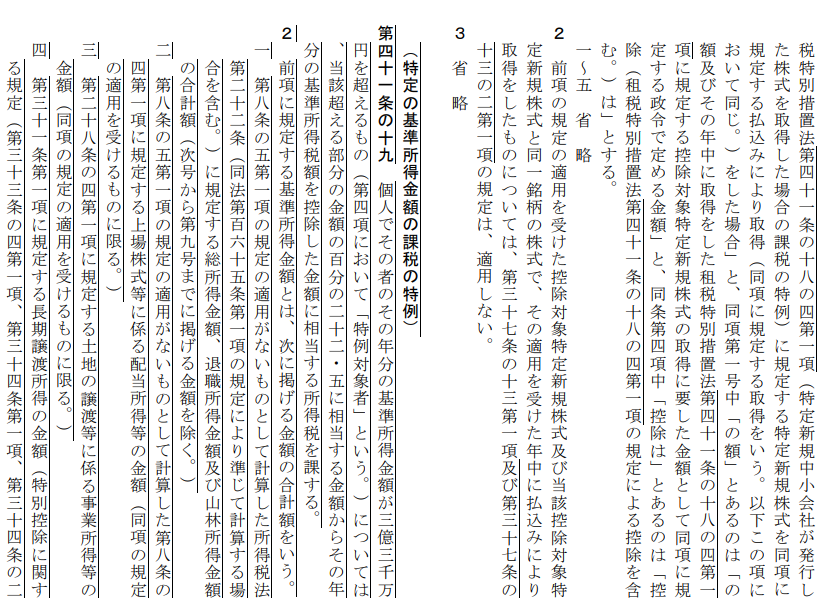

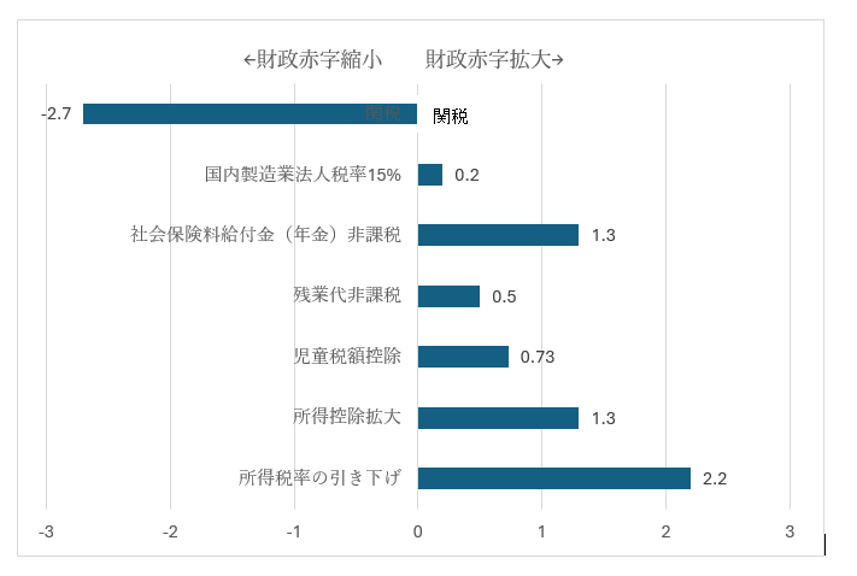

図 本稿で取り上げたトランプ税・財政プランが10年後の財政に与える影響(兆ドル)

(注)TCJAの延長に係る項目はCBO budgetary cost estimate FY 2025-FY2034、トランプ氏の新たな公約に係る項目はCRFB(2024) のFY2026-FY2035年の推計によった。不確実性が高いとされる残業代非課税の減収規模は下位推計(減収額は大きくないとするもの)によった。

(出所) CRS(2024)Table 1、CRFB(2024)より筆者作成

TCJA所得減税の恩恵と“日切れ”問題

民主党のハリス氏、共和党のトランプ氏のどちらが政権を握ったとしても就任直後に直面する税・財政上の課題はTCJA減税の“日切れ”問題であった。

上院での法案の可決には60票以上の賛成が必要だが、「予算調整プロセス」(Budget Reconciliation Process)という手続きを利用すれば51票の単純過半数で可決できる。ただし、この手続きを利用できる法案は10年間で財政赤字を増加させないなどの制約があるため、TCJAはトランプ氏が主張する法人税率の引下げ等は恒久的な減税とする一方、個人向け減税措置は2025年末までの時限措置として51対49の僅差で可決・成立した経緯がある。

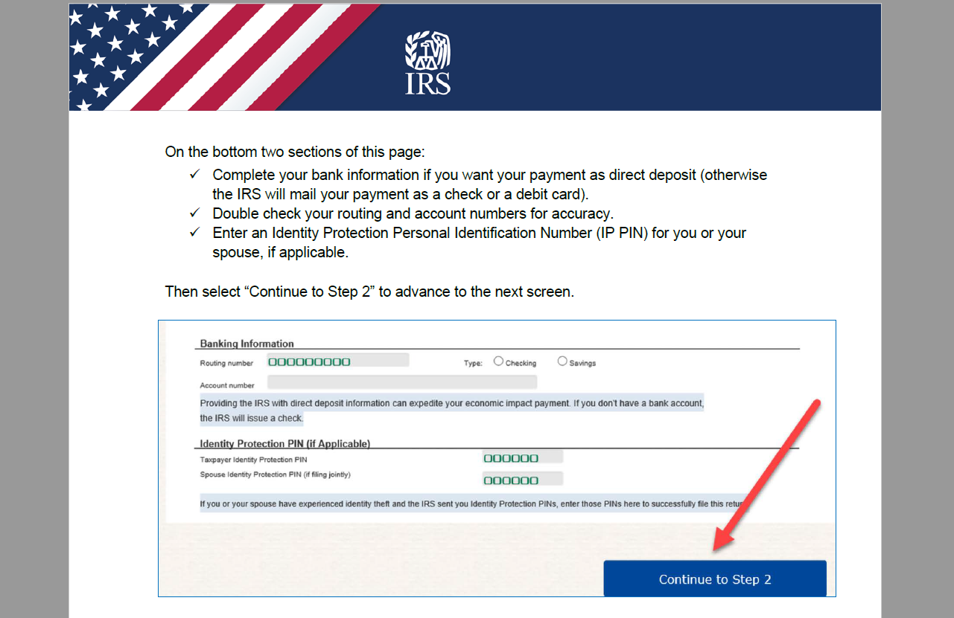

●所得税減税 △3.5兆ドル(CBO[2])

TCJAの個人向け減税措置の柱は、税率の引き下げと標準所得控除(Standard Deduction)の大幅な拡充であり、内国歳入庁(IRS)の統計データからは、低~中所得者層はTCJA前の2017年に比べ、2割弱の所得税減税の恩恵を受けていることが読み取れる。収入4万ドル台(中位値)の納税者の場合、TCJAは納税者の“手取り”を501ドル(TCJA前の17.7%)増やしている。

家計がインフレで苦しんでいる中、この個人所得減税を“日切れ”(実質的に増税)に追いやることは政治的に不可能だ。違いは、ハリス氏はTCJAの延長を所得40万ドル未満の納税者に限ったのに対し、トランプ氏は恒久化・拡充を主張した点だ。

●児童税額控除 △0.73兆ドル(CBO)

児童税額控除(Child Tax Credit)は、2016年までは16歳以下の子ども1人1000ドル税額から控除することができたが、TCJAはこれを2000ドルに倍増している。トランプ陣営はこれを維持することを主張している[3]。

残業代非課税 △0.5~2兆ドル (CRFB[4])

米国のいわゆるホワイトカラー・エグゼンプション(残業代支払義務の除外等)の対象となる給与水準は、現在5万ドル程度とされており、日本の高度プロフェッショナル制度の給与水準1075万円以上より低く設定されている。この収入レベルの労働者はファストフード店や看護師、店員など、低所得の労働者層であり、報道によれば米国の工場労働者は平均して週に4.7時間の時間外労働をしているとされる。

残業代非課税は、オーストリア(月200ユーロが上限)、ベルギー(一般に上限180時間)等に例がある。米国でもアラバマ州(週40時間を超える部分。2025年6月までの時限立法)が労働力不足を支援する動機で採用している。なお、ベルギー会計監査委員会はコストが大きい一方実効性が明らかでないと否定的な見解を表明している。

社会保険給付金非課税 △1.2~1.3兆ドル (CRFB)

社会保険料給付金(年金)は、25000ドル(単身者)を超えると給付金の50%、最高給付金の85%部分について所得税が課税され、その税収は老齢年金基金及び障害者年金基金の財源に充当されている。トランプ氏の公約は、これを非課税とするものだ。ただし、トランプ氏は代替財源を示しておらず、既に財源不足におちいっている基金の財務バランスを懸念する指摘がなされている[5]。

国内製造業に対する法人税率の引下げ △0.15~0.2兆ドル (CRFB)

法人税率15%は、トランプ氏が第一次トランプ政権時代にも強く主張した内容だが、財政赤字の拡大を懸念する共和党内の圧力を受け、最終的に現在の21%に落ち着いた経緯がある。

今回のトランプ氏の公約は、アメリカ国内で製品を製造する企業を対象にし、アウトソーシング、海外移転、アメリカの雇用を奪う企業は対象としないものである。

普遍的な関税(10%)、特定国への追加関税(60%)+4.3~2.7兆ドル (CRFB)

税制を変えるためには、議会で承認される必要があるが、関税については大統領に広範な権限が与えられている。トランプ氏は、自らを「タリフマン」と呼び、関税を、議会の承認を待つことなく二国間協議で相手に圧力をかける“ディール”のための道具とみなしていると言われる。

しかし、過去のトランプ氏の発言を参考にすると、今回の普遍的な関税提案についてのキーワードは「歳入を生む」「企業が米国に戻ってくる」にあると思われる。すべての輸入(across-the-board)が対象であれば、二国間交渉において差別化できないからだ。一方、中国については追加関税(60%)に言及しており、こちらは二国間交渉における圧力を念頭においたものということになるだろう。

こうした関税が米国経済に与える影響について、貿易に関する研究でノーベル経済学賞を受賞したポール・クルーグマン教授は、10%程度(moderate)の関税率は米国経済に大きなダメージをもたらさないと指摘している。

しかし、関税には国内産業保護を目的とする保護関税と、財政収入を目的として課される財政関税があるが、わが国を含め先進国の関税は一般に保護関税である。いわゆる財政関税(歳入のための関税)は、資源に乏しい国や行政能力に限界がある国で採用されるべきものであり、米国のような超大国のものとはみなされてこなかったことからすれば大きな転換となる。関税等の軽減が人々の生活水準を高め、完全雇用を実現し、実質所得を高めることなどにつながることを謳ったWTO体制の否定につながる可能性もある。

米国の租税法学者であるHerzfeld教授は、これまでの国際慣習法としての国際課税原則の在り方が巻き添えになる一連の貿易戦争が起こる可能性が高いと警鐘を鳴らしている[6]。クルーグマン教授も「関税が大きなダメージを与えるのは、地政学的な面だ。なぜなら、関税は米国が世界経済のリーダーとしての役割から離脱することを意味するからだ」と述べており、国際経済秩序に与える深刻なマイナスの影響を指摘している。

(注)トランプ関税(一律10%+対中60%)の世界経済への影響について、第一生命経済研究所経済調査部「トランプ関税による世界経済への影響」(2024年2月15日)は、実質GDPへの波及効果(追加関税がなかった場合との比較による)について、世界経済△0.19%、中国△0.36%、NIEs(韓国・台湾・シンガポール・香港)△0.22%、日本△0.11%、米国△0.2%と見積もっている。

税・財政プランと米国の財政赤字

第一次トランプ政権当時の財政赤字はGDP比106%程度であったが、今回は16ポイントも増え、120%を超えた水準の中で政府をスタートすることになる。11月6日、トランプ氏が勝利した選挙結果が伝えられると、米国債利回りは急上昇した。トランプ氏の通商・税制政策がインフレを再燃させ、米国財政を悪化させるとの見方のためだと報じられている(その後おちついている)。2025年1月2日には、現在一時的に適用が停止[7]されている債務上限が再び適用されることになり、直ぐではないにしても第二次トランプ政権はこうした財政のハードルをクリアすることから始めなければならない。

議会予算局(CBO)は、米国の国債利払い費は2025年に歴史的水準に達し、その後も増えると警告している。各国の近年の財政赤字の増加は、金融危機前後の2007~2012年(GDP比68%→103%)、コロナ禍前後の2017~2022年(同106%→122%)といった景気後退の影響を強く受けてきた。

しかし、現在進行中の米国の財政赤字は、医療・年金といったいわゆる義務的支出と、純利払費といった、政治的に抑え込むことが困難な支出の増加による構造的な要因によるものであり、今後も高止まりすることが指摘されている。小さな政府を指向する傾向の共和党支持者も医療・年金等義務的支出の削減を支持していない。佐々木(2024)は、このため、米国は内向きの政策に転換せざるを得ず、アメリカの構造的な財政赤字の拡大は、アメリカの相対的なプレゼンスの低下をもたらすリスクをはらんでいることを指摘している。第二次トランプ政権に向けた税・財政パッケージからは、租税政策の面でも、国際協調や経済秩序における米国のリーダーシップやプレゼンスの低下傾向を見て取ることができる。

おわりに

米国は1700、日本は900あまりの巨大多国籍企業の母国であり、世界第一、第二の多国籍企業大国であるという共通点を持つ。多国籍企業がスムーズに活動するためには、国際的に共通のルールや事業環境の安定が必要だが、そのためには自国ファースト主義では限界があり、国際協調がカギとなる。

資源も市場も限られている日本にとって、国際協調主義は重要だ。世界一の多国籍企業大国である米国企業にとっても同様だろう。貿易戦争は米国企業や米国市民も望んでいない。

わが国としては、米国の変化に対して受け身になる場面が増えざるを得ないと思われるが、米国が内向きになった構造的要因を理解した上で、共通の利害(例えば多国籍企業課税)を見出し、それを通じて働きかけることで米国に国際社会における応分のプレゼンスやリーダーシップを発揮するよう促していくべきであろう。欧州の政治・経済が不安定化し、米国に対抗する能力が低下していると言われる中[8]、そのことは日本が担うべき役割なのかもしれない。

参考文献

CRFB (2024) The Committee for a Responsible Federal Budget 「The Fiscal Impact of the Harris and Trump Campaign Plans」 Updated October 28, 2024

CRS (2024) Congressional Research Service「Reference Table: Expiring Provisions in the “Tax Cuts and Jobs Act” (TCJA, P.L. 115-97)」R47846

佐々木雅也(2024) 「アメリカの構造的財政赤字に見るリスクの高まり」野村総合研究所・金融デジタルビジネスリサーチ部

[1] 選挙公約の具体的な内容については、CRFB (2024)を参考にした。CRFB(Committee for a Responsible Federal Budget。責任ある連邦予算委員会)は米国ワシントンDCに本部を置く党派中立、非営利の米国の研究機関。

[2] 議会予算局(CBO)による見積もり。2025~2034年の10年間。

[3] 低所得者の場合、所得2500ドルを超える部分の15%について、子ども1人あたり最高1400ドル の「追加児童税額控除」(Additional Child Tax Credit:ACTC)が適用され、こちらは全額還付(給付)を受けることが可能である。

日切れとなる児童税額控除については、2024年1月に超党派で還付可能な額の引き上げのための法案が下院を通過したが(357対70)、上院では財政赤字等を懸念した共和党の反対のため、8月1日に否決(48対44)されている。こうした経緯からみて、第二次トランプ政権が児童税額控除の更なる拡大に動く可能性は大きくないように思われる。

[4] 責任ある連邦予算委員会(CRFB)による見積もり。2026~2035年の10年間。

[5] なお、社会保険に影響を与える内容を予算調整プロセスで扱うことはできないので、通常の立法手続きが適用される(通常上院で60票の賛成など)。トリプルレッドの下でも超党派の賛成が必要になる。

[6] Mindy Herzfeld 「Course-Correcting on International Tax in the Next Administration」Nov. 4, 2024 Tax Notes

[7] 2023年財政責任法(Fiscal Responsibility Act of 2023)による。

[8] 「Stephanie Soong、Andrew Velarde「Trump Win Casts Shadow Over OECD Global Tax Reforms」Nov. 12, 2024 米国国際ビジネス評議会のリック・マイナー氏は、アメリカはその弾力的な経済、世界、特にヨーロッパにおける政情不安と経済の低迷、そして次期政権と議会の多数派が親ビジネス的であるという期待から、外国からの投資を引き付け続けるだろう。「欧州の弱体化は、税制や貿易面で米国と対立する同地域の能力を低下させるかもしれない」と指摘する。