R-2024-022

| ・G20閣僚宣言(ブラジル)のポイントとメッセージ ・富裕層課税をBEPS税制改革議論の第3の柱として推す声 ・多国籍企業課税・富裕層課税には国際協調主義が効果的 ・日本の税制改正への示唆 |

2024年7月25~26日、ブラジル・リオデジャネイロで開催されたG20 財務大臣・中央銀行総裁会議において、「国際租税協力に関するG20閣僚リオデジャネイロ宣言」(「G20閣僚宣言」)が採択された。鈴木財務大臣は7月26日の会見で、「国際租税協力に関するG20として初めての文書であり、日本としても評価している」と述べ、宣言を歓迎している。

ここ3年あまりの間、OECDで作業が行われてきた「2つの柱による解決策」は、デジタル経済の下で、課税権の配分について新しい国際課税ルールを作るためのものであった。G20閣僚宣言はこれとは異なり、「富と所得の不平等が経済成長と社会的結束を損なっている」問題に対応するため、支払能力に応じた累進的な税制とするための国内法改正や、環境問題や持続的な経済発展など、各国共通の課題に対応するための国内法改正努力を促し、執行上の協力を促進するものになっている。

以下では、G20の財務大臣が全員一致で採択したこの宣言の内容と意義について整理し、最後に日本の税制改革との関係について考えてみたい。

▼G20閣僚宣言(ブラジル)のポイントとメッセージ

G20閣僚宣言は、閣僚たちの「共有ビジョン」、「継続的課題についての認識」、そして、「コミットメント」から構成されている。A4用紙4枚のコンパクトな文書だが、税・財政を巡り各国が現在抱えている共通の課題や、国際機関における取組について俯瞰した内容となっており、参考になる。閣僚宣言は、宣言採択に参加した全てのG20財務大臣の声でもあり、政治的な意味も大きい。

宣言は、まず、閣僚が共有しているビジョンとして、税制の累進度の回復と、そのためには各国が国内法整備や執行強化により取り組む必要があることについて述べている。

そして、継続的な課題として、富や所得の集中が経済のみならず社会問題をもたらしており、富裕層に焦点をあてた国内法改正や、国際的な租税協力が必要であることを訴えている。また、気候変動対応のための財政的コストを賄うための政策ミックスの重要性を強調している。

最後に、G20財務大臣たちのコミットメントとして、より累進的な税制を構築するため、国内法改正を進めること、超富裕層に対する効果的な課税を行うことを述べている。最終段階にある「利益A」のための多国間条約の最終化及び迅速な実施を改めて確認することも忘れていない。また、国連における新たな国際租税協力枠組のための条約締結に言及し、先進国・発展途上国という区別を越えて「誠意と協力の精神をもって議論に参加することを期待する」と呼び掛けている。

閣僚宣言から読み取れる重要なメッセージを3つだけ選ぶとすれば、次をあげることができるだろう。

- 富裕層に焦点をあてた国内法改正と国際的な税務執行協力に取り組む

- 最終段階にある「利益A」実施のための多国間条約についての最終化・署名を急ぐ

- 現在作業が進められている、国連における新たな国際租税協力枠組のための条約締結に向けた議論への各国のポジティブな関与を期待する

▼富裕層課税をBEPS税制改革議論の”第3の柱“として推す声

閣僚宣言が生まれた直接の背景には、世界各国で進行している格差問題への対応、そして持続可能な成長や環境問題への対応に必要な財源のために、超富裕層にミニマム税を課すことについて国際的な合意を得たいとするホスト国ブラジルのアダジ財務大臣と、長年OECDの国際課税改革議論に携わってきたフランスのル・メール大臣の熱意があった。(拙稿「富裕層と税」(2024年5月1日)参照)

ブラジルのアダジ財務大臣らが当初構想したのは、資産の額が10億ドルを超える超富裕層の資産に少なくとも2%の富裕税を毎年課すといった内容とされ、課税により、全世界3000人の億万長者から2500億ポンド(47兆円)の歳入が見込まれた。ガーディアン紙は、ドイツ、スペイン、南アフリカ、ブラジルの閣僚は、超富裕層ミニマム税構想を、デジタル経済における課税を巡る国際交渉を完成させるために必要な“第3の柱”とすべきと共同で主張したことを伝えている[1]。

一方、共同声明に明記されたものの、米国も含めた富裕層課税の実現には壁があるという指摘もある。イエレン米財務長官は、記者会見で「世界的な合意を交渉する必要性はないし、望ましいことでもない」と発言したと伝えられる。(2024年7月28日・日本経済新聞朝刊第3面)

しかし、これには解説が必要だ。米国憲法は、「直接税は人口に応じて各州に配分されなければならない」(第1条第2節3)と規定しており、直接税の例としては、不動産や財産に対する税金があげられる。ブラジル等がグローバルミニマム富裕税として構想したタイプの税は、米国憲法でいう直接税に該当し、違憲になる恐れがある。イエレン財務長官の発言の背景にはこうした細かな事情があるので、国際協調による富裕層課税に後ろ向きのものと受け止めるべきではない。実際、バイデン政権は富裕層の株式含み益への課税や、追加税率など、富裕層課税強化に前向きな政策を主張してきている(ただし、議会をまとめきれず、法律になったものはない)。

▼多国籍企業課税・富裕層課税には国際協調主義が効果的

国境の縛りがある税の執行が国境を超えることができない一方、多国籍企業や富裕層が国境を越えて自由にふるまい、こうしたことのできない中小企業や市民との不公平を生み、各国の課税主権が損なわれていることがOECDにおけるBEPSの議論を促してきた。そして、実は国際協力は近年大きな成果をあげている。

これについては、根拠(エビデンス)がある。

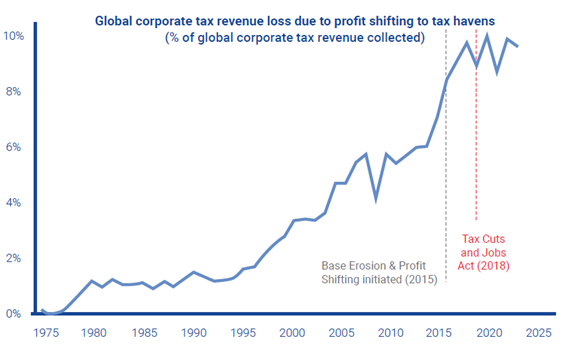

まず、15%のグローバルミニマム税の議論がはじまると、そのアナウンス効果だけで多国籍企業の軽課税国への利益移転が抑制されたことが見て取れる。引き続き高止まりしているという指摘もないわけではないが、横ばいに転じていることは第2の柱の大きな成果というべきだ。

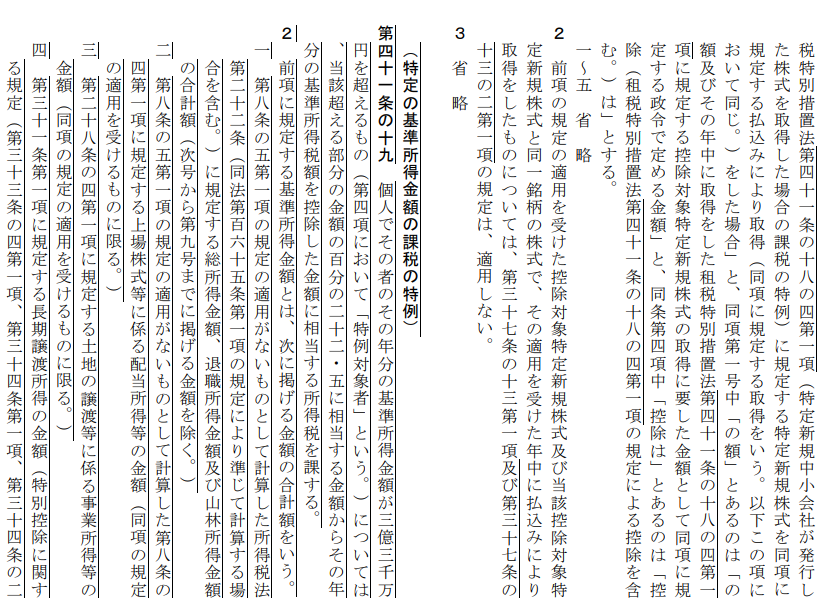

図1 タックスヘイブンへの利益移転により失われた法人税収の推移(推計)

BEPSプロジェクトの開始により頭打ち?

(出所)EU Tax Observatory「Global Tax Evasion Report 2024」Figure 2

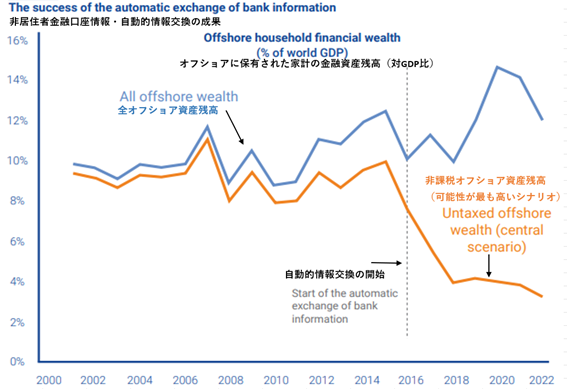

また、より明瞭に成果を読み取ることができるのが、非居住者金融口座情報の自動的情報交換(CRS)の成果だ。オフショア(海外)に保有された家計の金融資産残高は減っていないが、非課税のオフショア資産残高は2016年(わが国は2017年から)自動的情報交換の開始を境に、はっきりと減少に転じている。

図2 非居住者金融口座情報・自動的情報交換の成果(推計)

自動的情報交換の開始により急減 (出所)EU Tax Observatory「Global Tax Evasion Report 2024」Figure1

(出所)EU Tax Observatory「Global Tax Evasion Report 2024」Figure1

▼日本の税制改正への示唆

(日本はフロントランナー。改正努力を続けよ)

さて、日本としてG20閣僚宣言をどのように受け止めるべきだろうか。わが国は、令和5年度税制改正で、「極めて高い水準の所得に対する負担の適正化措置」を導入した。おおむね30億円(財務省の説明による)を超える所得のある富裕層(数百人程度と目される)について、最低22.5%の税負担となるよう、これを下回った分の税を上乗せ課税する制度である。わが国は閣僚宣言で各国財務大臣がコミットした、「より公平で累進的な税制のための国内法整備努力の強化」の点で各国の半歩前を進んでいると言えなくもない(2025年から適用)。今後、対象者を拡大するなどの取組を検討すれば優れた累進度回復策になる。格差是正から生まれた財源をもとに、”親ガチャ”と言われる機会の不平等を感じる若者の学費支援などができれば、将来のリターンにつながる立派な再分配策となりそうだ。

(逃げ途を封じる意義)

各国が国内法により富裕層の税負担の適正化を図ろうとする場合、政治的に様々な困難に直面する可能性があることは事実だ。代表的なものの一つは、「高額所得者に重く課税すれば、リスクをとる人や有能な人材など、経済成長に必要な人々の国外流出を招く」といったものだ。

しかし、富裕層向けに移住支援サービスを提供しているHenry & Partners 社(本部ロンドン)の推計によれば、2024年に純額で百万ドル(1.5億円)以上の流動投資資産を持つ富裕層の移住先として最も人気が高かったのは個人所得税のないアラブ首長国連邦(UAE)で、3年連続だった。富裕層の移住先として人気がある理由として、税のがれの誘因が支配的であることが窺える。

アラブ首長国連邦は、法人税がない国の一つだったが、OECDで15%のグローバルミニマム税が合意されたことを受け、2023年から9%の法人税を導入した。今回の閣僚宣言に従って各国が同時並行的に「超富裕層が効果的に課税されるよう協力」(G20閣僚宣言「我々のコミットメント」より)することで、同様のことを富裕層課税でも起こせばよいのだ。

(税・社会保障制度全体としての累進度を考えるきっかけに)

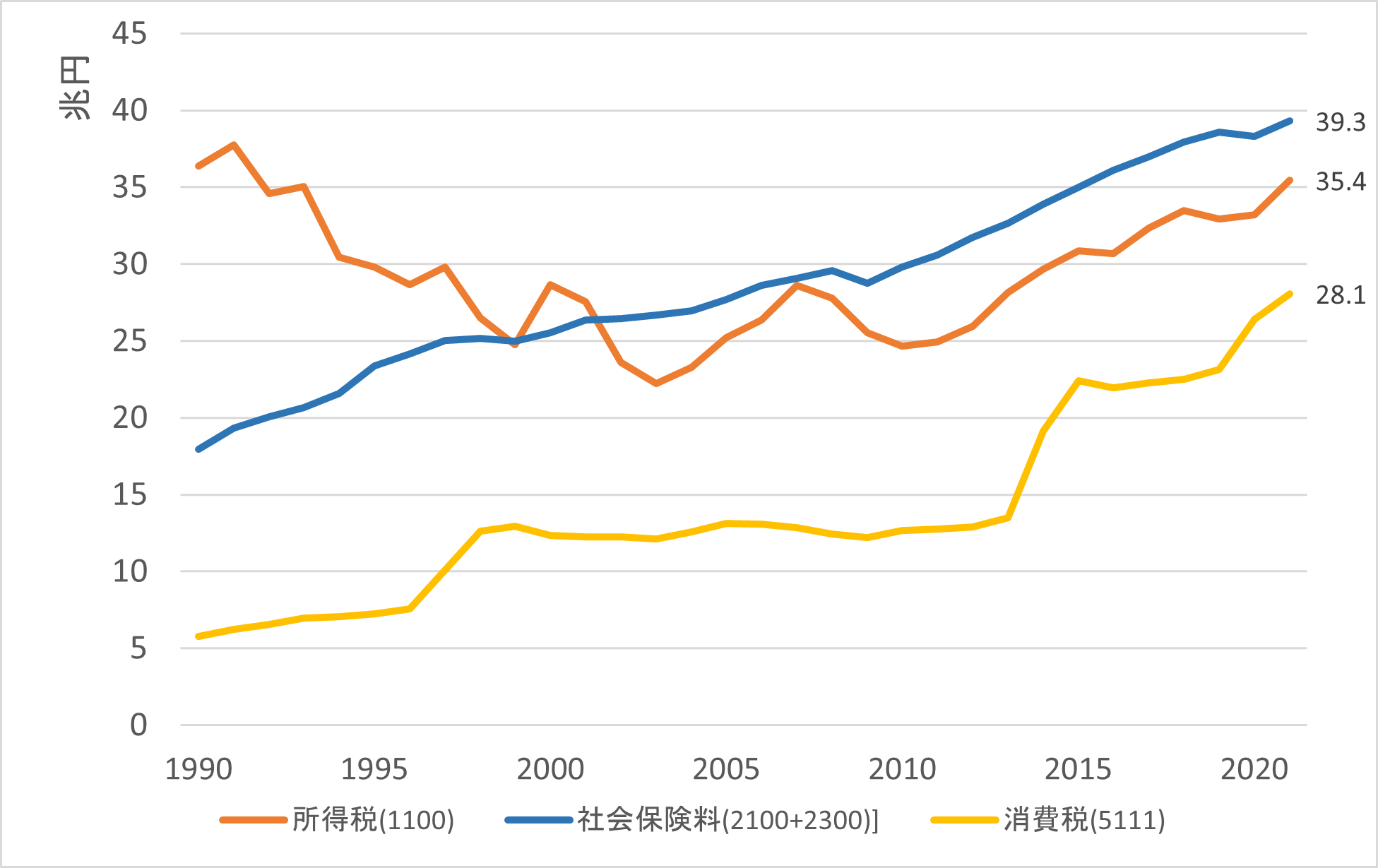

わが国は、負担が逆進的(所得の低い人の負担割合が高い)と言われる社会保険料や消費税からの税・保険料収入が顕著に増えており、これらの合計は累進的(負担能力の高い高所得者ほど負担割合が高い)といわれる所得税からの収入を大きく上回っている。

図3 所得税と社会保険料収入の推移(1990~2021)

(注)国・地方・基金の合計。数字はOECDの統計上の分類。社会保険料の金額には被用者、自営、無職の個人の金額を含む。所得税の金額には、企業が受領する利子等の源泉所得税(法人税から税額控除される)が含まれている。

(出所)OECD Revenue Statistics より筆者作成。

G20閣僚宣言により税制の在るべき累進度や富裕層課税について関心が高まったことを契機に、わが国としても税・社会保障を通じた累進度の在り方について考えてみるきっかけとしたい。

[1] 2024年4月25日付のガーディアン紙より引用 「The opinion piece, signed by ministers from two of the largest European economies – Germany and Spain – and two of the largest emerging economies – Brazil and South Africa – claims a levy on the super rich is a necessary third pillar to complement the negotiations on the taxation of the digital economy and the introduction earlier this year of a minimum corporate tax of 15% for multinationals.」