R-2024-063

| ・新たな経済対策 ・所得控除の税額控除化 ・税額控除の移転の可能性 ・低所得者の捕捉 ・税と社会保険料の一体改革 |

新たな経済対策

11月22日、政府は21兆9千億円(特別会計・財政投融資等を合わせた財政支出)規模の新たな経済対策(「国民の安心・安全と持続的な成長に向けた総合経済対策」)を打ち出した。「①日本経済・地方経済の成長②物価高の克服③国民の安心・安全の確保」の3本を柱とする。財源となる2024年度補正予算(一般会計支出)は13兆9千億円に上り、23年度の補正予算13兆1千億円を上回る。「日本・地方経済の成長」に約5兆8千億円、「物価高の克服」に約3兆4千億円、災害対策など「国民の安心・安全の確保」に約4兆8千億円に充当する。うち物価対策として住民税非課税世帯(約1400万世帯)に給付金3万円を支給、子育て世帯には子ども1人当たり2万円が加算される。

更に経済対策では自民、公明、国民民主の3党合意を踏まえ、所得税の「年収103万円の壁」を「25年度税制改正の中で議論し引き上げる」と明記した。ここで「年収103万円の壁」とは給与等の年収が所得税の基礎控除(48万円)と給与所得控除(最低額55万円)の合計103万円を上回ると所得税の支払いが発生することを指す。国民民主党が基礎控除等の拡充により壁=課税最低限を103万円から178万円への引き上げを求めていた。

この壁は配偶者控除の見直しに際して議論されたことがある。配偶者の年収103万円以上で世帯主の配偶者控除が減額される。結果、配偶者が壁を超えないよう就労調整することが問題視されていた。平成29年度税制改正により、配偶者控除及び配偶者特別控除が見直され、壁=控除の縮小は150万円まで引き上げられている。他方、大学生などの特定扶養者の収入が103万円超になると親の特定扶養控除は(配偶者特別控除のような)段階的な縮小措置がないまま消失する。

他方、壁の解消=課税最低限の引き上げに係る財政的な負担は重い。政府は(国民民主党の主張通り課税最低限を178万円とした場合)国と地方あわせて7兆~8兆円余りの減収(うち地方税分は4兆円程度)と試算する。政府は国・地方を合わせた基礎的財政収支(プライマリーバランス)を2025年度黒字化と2025年度以降の債務残高対GDP比の安定的な引き下げを財政健全化の目標として掲げてきた。減税が恒久的である限り、財政の健全化の達成が危うくなる。コロナ禍以降の景気の改善もあり、税収は上振れ傾向にあること、家計の可処分所得が増えれば消費を喚起して税収はむしろ増えるという向きもあるが楽観論が過ぎるだろう。

所得控除の税額控除化

「103万円の壁」を巡る議論は我が国における所得税改革の遅れ=不作為の影響を露呈していることは否めない。その一つが所得控除の税額控除化だ。現行48万円の基礎控除の増額によって減税額が大きくなるのは高所得層になる。例えば、基礎控除を20万円引き上げたとしよう。所得税の最高税率は45%である、この税率で税を支払っている納税者の減税額は9万円(=45%*20万円)に上る。他方、最低税率5%の納税者の減税額は1万円(=5%*20万円)に留まる。この違いは所得税が基礎控除など所得控除「後」の課税所得に課されることによる。控除の拡大が物価上昇への対応としても、その恩恵は高所得層に有利に働く。

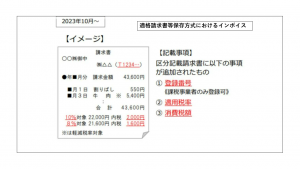

反対の問題が高校生への児童手当(毎月1万円)の支給に伴う扶養控除の縮小においても生じている。令和6年度税制改正大綱において16~18歳の子どもがいる世帯向けの扶養控除が38万円から25万円へ縮小されることになった。基礎控除の増額とは逆に高所得層の税負担が増えることになる。「どこが異次元の少子化対策なのか」との反発が少なくない。15歳以下の扶養控除については民主党政権時代に子ども手当(当時)が創設されたことに伴い既に廃止されている。しかし、扶養控除の廃止には至らず、控除縮小による負担増を児童手当の支給額が、全ての所得層で上回るような配慮がなされている。

仮にこれが税額控除だったらどうだろうか?所得税は一旦、収入マイナス経費(給与所得控除のような概算控除を含む)として計算された(企業会計でいえば利益に相当する)所得に課される。そこで算出された税額から差し引くのが税額控除である。所得控除が課税所得からの控除である一方、税額控除は税額からの控除のところに違いがある。[1] 結果、所得控除とは異なり減税額は全ての納税者の間で一律になる。政府調査会においても「人的控除等で採用されている所得控除方式は高所得者ほど税負担の軽減額が大きいことを踏まえ、所得再分配機能を回復する観点から、そのあり方について見直しを行う必要がある」との認識から税額控除方式が議論されていた。[2]

その際、参考になったのがカナダの事例だ。カナダでは人的控除について一定の所得金額が設定され、この額に「最低税率」を乗じた金額を税額から控除する仕組みが採用されている。我が国でいえば、基礎控除48万円に最低税率5%を掛けた2万4千円が税額控除に等しい。先の例のように基礎控除を20万円引き上げたときの減税額は全ての納税者の間で1万円になる。高校生の扶養控除の廃止にしても、これが例えば1万9千円(=最低税率5%*38万円)の税額控除[3]であれば月額1万円(年額12万円)の児童手当への転換は(減税の効果が及ばない非課税世帯を含めて)課税所得に拠らず子育て世帯への支援になっただろう。[4]

しかし、「現在の所得控除方式が広く定着していることを重視する観点」から税額控除化は見送られた。代わりに平成30年度税制改正において基礎控除を合計所得金額2,400万円以降、減額・消失させる措置(実施は2020年)が講じられている。同様に世帯主(扶養者)の合計所得金額が1,000万円を超えると配偶者控除を受けることはできない。控除の拡充が高所得層に有利になる不公平は抜本的には解消されないままになっている。なお、今回の「103万円の壁」の引き上げに関し、一定所得以上の所得層への適用を制限する案が政府、与党内で検討されているというが、消失型の所得控除であれば、むしろ税制を複雑にしかねない。

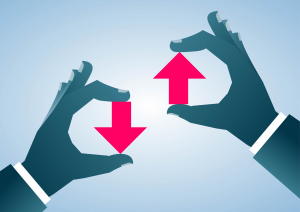

税額控除の移転の可能性

税負担の公平性(所得再分配機能の回復)を税額控除化でもって確保するとして、アルバイト学生等の就労促進はどうするか?扶養控除にも配偶者控除・特別控除のような段階的な控除の逓減を創設することも一案だ。政府・与党は、19~22歳のアルバイト学生に対する「特定扶養親族」(63万円)の年収要件を引き上げる方針という。[5] あるいは人的控除を移転可能にする。現行の扶養控除(38万円)に代えて基礎控除48万円をアルバイト学生にも適用する。ただし、就労が条件になるところがベーシックインカム等とは違う。

仮に税額控除化された基礎控除を5万円(現行の基礎控除48万円*税率10%に相当)としよう。アルバイト学生の年収が115万円の場合、給与所得控除後の所得は60万円(=115万円-55万円)となる。最低税率5%を適用した税額は3万円(=5%*60万円)であり、ここから税額控除を差し引くとしても2万円(=基礎控除5万円―(税額控除前の)税額3万円)が使い残される。これを移転して扶養者(親)の税額から税額控除する。移転額が扶養者(学生)の年収によって増減するが、現行制度のように閾値を超えると消滅して扶養者の税負担を急増させることはない。[6]

このように移転可能な税額控除の仕組みは所得税の再分配機能を強化しつつ、就労への阻害効果を抑えるという意味で公平と効率、成長と格差是正を両立させることができる。「移転的基礎控除」については政府税制調査会でも議論があったが実現には至らなかった。[7]

低所得者の捕捉

前述の通り、今回の経済対策では非課税世帯を対象にした3万円の給付金(子育て世帯には子ども1人当たり2万円加算)を打ち出している。これに対しては不公平との不満も少なくない。その背景には必ずしも非課税世帯=低所得者というわけではない実態がある。ここで非課税世帯とは住民税が課税されない世帯を指す。

例えば東京都ならば、住民税非課税の条件は、(給与所得控除や公的年金等控除後の)年間所得が「35万円×(本人+被扶養者の人数)+10万円(被扶養者がいれば21万円加算)」以下かどうかで決まる。つまり、単身世帯が被用者のとき、給与所得控除の最低額55万円前の収入100万円(=35万円×1人+10万円+55万円)が非課税かどうかの分かれ目となる。しかし、厚生労働省が公表した貧困ライン(2018年)によれば単身者世帯の貧困ラインは年収約124 万円である。つまり、貧困世帯でも(課税世帯のため)給付が受けられない。他方、(公的年金等控除の最低額が110万円と手厚いこともあり)年金で生活する65歳以上の夫婦世帯の「世帯主」の場合、年金収入が211万円以下、かつ配偶者の年金収入が155万円以下であれば、住民税非課税世帯となる。結果、非課税世帯の6割から7割は高齢者世帯が占める。非課税世帯への給付は実質的には低所得者というよりも高齢者への支援になっている感は否めない。

我が国に欠いているのは勤労者への支援とそのための所得の捕捉である。従前、所得捕捉は(高所得者を中心に)課税の適正化のためであった。ここで重要なのは給付のための所得の捕捉である。従業員等への給与は毎月、源泉徴収されているが、税務署が把握しているのは事業者(源泉徴収義務者)単位での納税額であり、個々人の給与金額を把握しているわけではない。年末に源泉徴収票が発行され、その中に年間収入が記載されるが、国税庁が持つ所得情報は年収500万円以上に限られてきた。全ての個人の所得情報を有するのは事業主から給与支払報告書の提出を受ける地方自治体である。実際、自治体からの給付(所得制限が廃止される前の児童手当を含む)には所得情報が反映される。ただし、給与支払報告書の提出期限が毎年1月末であることから情報は前年の所得となる。給与に限らず、雇用的自営(フリーランス)等の所得についても自治体が把握しているのは前年分となる。

しかし、雇用の流動化・多様化の中、所得が不安定な勤労者も少なくない。コロナ禍のような非常時では自営業・非正規雇用などの収入は急減する。英国のリアルタイム情報システムのように彼等の所得を毎月ベース(リアルタイム)に把握する、具体的には源泉徴収と合わせて勤労者別の給与を報告させた上、給付を担う自治体等と共有する仕組みが欠かせない。政府は「将来の成長の担い手である若い世代に光をあてる」(経済財政運営と改革の基本方針2015)としてきたが、若い世代、特に低所得の勤労者を支援するセイフティーネットのインフラが整っていないのが現状だ。

税と社会保険料の一体改革

壁は103万円だけではない。社会保険料が発生する「106万円の壁」(従業員51人以上)、「130万円の壁」(同50人以下)が女性の就労の阻害要因として指摘されてきた。厚労省は年収要件や企業要件を撤廃する方針という。労働時間が「週20時間以上」である限り、社会保険(厚生年金など被用者保険)に加入しなければならない。ただし、労働時間(=20時間)の壁は残る上、収入が低くても保険料負担が労働者や雇用主に生じることへの懸念が出ている。通常、労使折半の保険料のうち雇用主負担の比重を上げて労働者側の手取りの減少を回避するという。[8] しかし、その分企業は労働者に支払う賃金を抑えようとするかもしれない。経済学的にいえばその負担の帰着は定かではない。高齢者の就労にも壁がある。それが「在職老齢年金制度」だ。65歳以上の勤労者の賃金と年金を合わせた月額収入が50万円を上回ると年金給付が減額される。この給付減は手取りの収入増を抑えるという意味で実質的には課税にも等しい。このため高齢者の就労意欲にマイナスとの指摘もある。厚労省は基準額を現行の50万円から62万円~71万円に引き上げる案と制度自体を廃止する案を検討しているという。ただし、高所得の高齢者への年金支払いが増えることは年金財政にとっては圧迫要因になる。

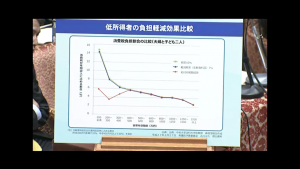

所得税の「103万円の壁」、社会保険料の「106万円(130万円)の壁」、「在職老年年金制度」に共通するのはいずれも勤労者に対する「実効税率」に関わることだ。実効税率とは所得税・住民税の税率に加えて、保険料率、年金等給付の削減を織り込んだ税率である。つまり、税制・保険、給付といった異なる制度の影響を集約化させたパラメータになっている。具体的には就労で稼得した収入と手取り(可処分)所得の乖離にあたる。この乖離=実効税率が大きい程、働く誘因を阻害する。これを数式で表すと

・限界実効税率=(△所得税+△個人住民税+△保険料+▲給付)÷△所得

ただし、△=増加、▲=減少

図表1: 注:正規雇用の専業主婦(片稼ぎ)世帯・夫婦・16歳未満の子供一人・世帯主40歳以上

注:正規雇用の専業主婦(片稼ぎ)世帯・夫婦・16歳未満の子供一人・世帯主40歳以上

注2:年金は厚生年金、医療は協会けんぽ(東京都)に加入

(出所)所得税・住民税・保険料の現行制度を基に筆者作成

図表2: 注:配偶者(パート労働者)は本人の社会保険の加入(106万円の壁)、世帯主の特別配偶者控除の縮減、高齢就労者は在職老齢年金制度を勘案

注:配偶者(パート労働者)は本人の社会保険の加入(106万円の壁)、世帯主の特別配偶者控除の縮減、高齢就労者は在職老齢年金制度を勘案

注2:配偶者(パート労働者)本人40歳未満・世帯主の所得税の法定限界税率は10%・年収106万円以上で社会保険に加入

注3:高齢者65歳以上70歳未満・有配偶者 年金給付198万円(月額16万5千円)

(出所)所得税・住民税・保険料、在職老齢年金の現行制度を基に筆者作成

しかし、我が国では所得税や個人住民税のような税制と保険料、給付の決定は財務省と厚労省の間などで縦割りになっており、実効税率をコントロールする仕組みが出来ていない。一つの壁を解消しても他の壁が残っていれば、就労促進には繋がらない。保険料の引き上げや給付カットが人々の就労選択の変化を通じて所得税等の税収に影響する「財政的外部性」も勘案されていない。税と保険料を一体的に議論して決定する機関が必要だ。例えば、政府税制調査会の役割を拡充するか、内閣府の経済財政諮問会議に新たな会議体(仮称「税と保険料の一体改革推進会議」)を設置する。無論、医療保険・介護保険の場合、その保険料は自治体や健康保険組合に決められる。現行の地方税同様、国レベルで標準料率を決定して、自治体間で料率の上乗せ(地方税の超過課税に相当)を認めても良い。いずれにせよ、個々の制度を対症療法的に見直す「部分最適化」から実効税率に着目した制度横断的な「全体最適」の視点を政策決定の場に反映させることが求められる。

[1] これを数式で表現すると

(所得控除) 所得税額=T(収入―経費―所得控除)

(税額控除) 所得税額=T(収入―経費)―税額控除

となる。ただし、T()は所得税の税率表。

[2] 政府税制調査会(平成28年11月14日)「経済社会の構造変化を踏まえた税制のあり方に関する中間報告」

[3] 扶養控除による個人住民税の減税は一律3万3千円(=10%*33万円)。これを所得税の税額控除1万9千円に加えても児童手当の方が高くなる。

[4] 所得控除から税額控除への移行は課税所得を増やすため、現行の税率表のままでは限界税率が高くなる納税者が多くなり、就労誘因にマイナスになりかねない。これを避けるよう例えば基礎控除相当分、税率表の閾値を引き上げるのが一案だ。

[5] 読売新聞(令和6年11月27日)報道

[6] 就労促進の観点から更なる改革としては勤労者に対する「給付付き税額控除」がある。

「103万円の壁」の問題は、大きなビジョンの下で、給付付き税額控除などの議論を—連載コラム「税の交差点」第124回 | 研究プログラム | 東京財団政策研究所

[7] 配偶者控除からみる控除再考:移転的控除の導入を | 研究プログラム | 東京財団政策研究所

[8]政府は「年収の壁・支援強化パッケージ」として年収が106万円を超えたパート労働者の手取りが減らない取り組みを行う企業を対象に労働者一人当たり最大で50万円の支援を行っている。ただしこれは2年間の時限措置であり、2025年に終わる。

_20220805hayakawa_jpg_jpg_w300px_h199px.jpg)

_20220408hayakawa_jpg_jpg_w300px_h169px.jpg)