R-2024-091

労働者(現役世代)は、所得税、社会保険料を負担しているが、その全体像はどのようなものだろうか。また、日本の現役世代の負担は、諸外国と比べてどのような特徴があるだろうか。

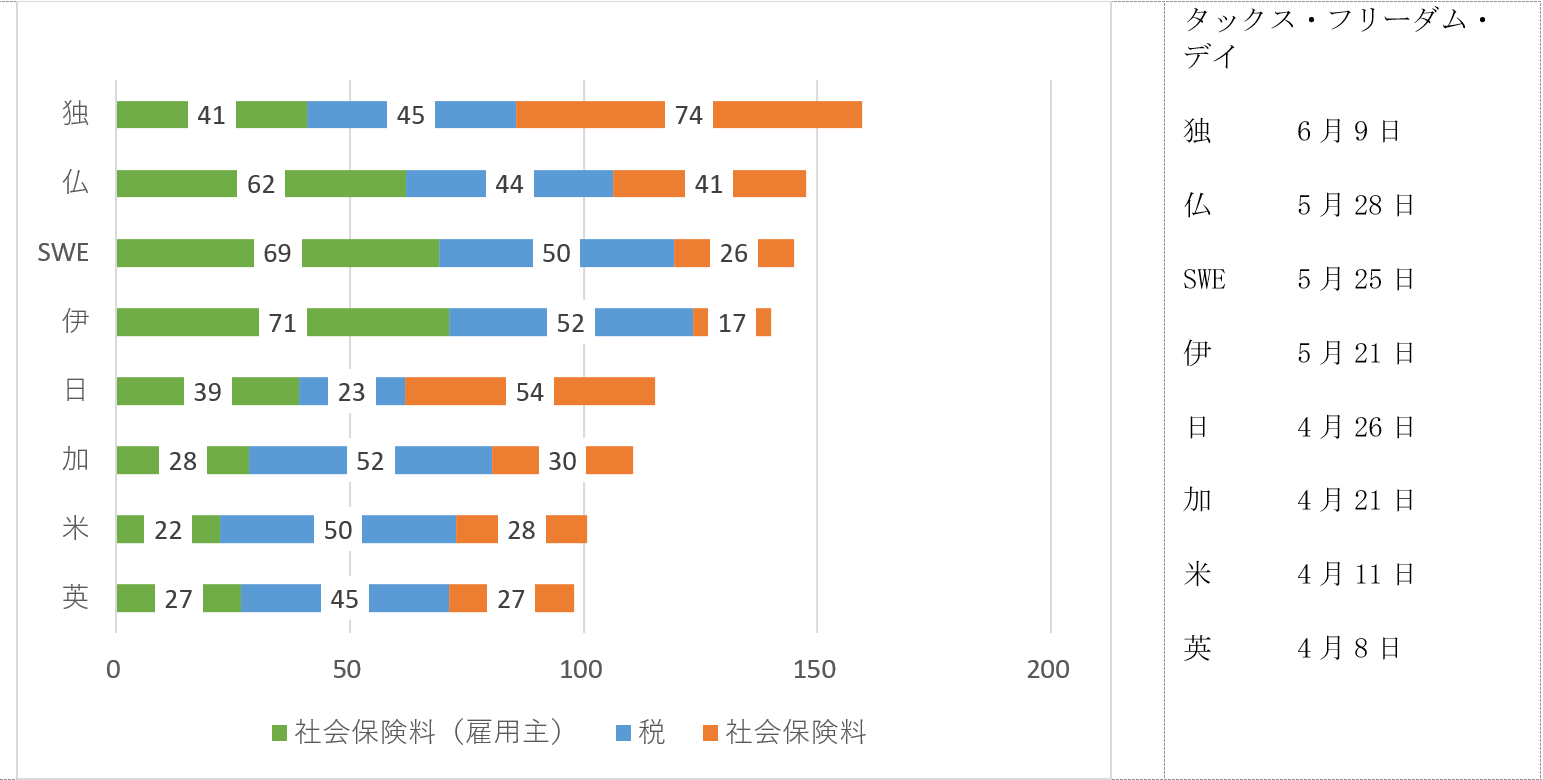

海外の調査機関では、労働者がその年に支払わなければならない税金、社会保険料をすべて支払い終えるためには、1月1日から何日までかかるかを計算し、「タックス・フリーダム・デイ」というコンセプトで国際比較できる形で公表している。

この指標は、負担を経済全体(マクロ)でとらえるのではなく、労働者単位の負担の大きさと内訳を市民にもわかりやすい形で示すための工夫だ。

以下では、タックス・フリーダム・デイを通してみた現役世代の負担のリアルについて、国際比較も含め、紹介したい。

Ⅰ 国民負担率と現役世代の負担

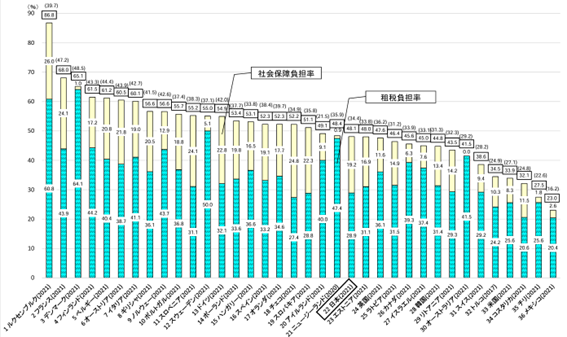

税や社会保険料負担を示す指標として、「国民負担率」がある。財務省HPによれば、令和6年度(2024)の「租税負担率と社会保障負担率を合計した国民負担率の見通し」は、45.1%と推計されている。また、日本の負担水準はOECD加盟36か国中22番目であることが示されている。

図1 国民負担率の国際比較(OECD加盟36か国) (出所)財務省「国民負担率の国際比較」

(出所)財務省「国民負担率の国際比較」

図1からは、日本の負担は国際的にみて高くない。しかし、国民負担の構成についてみると、日本は国民負担の4割が社会保険負担であり、米国、英国の1.7倍近い。これは社会保障負担が一貫して上昇してきたことの結果でもある。

そして、健康保険や厚生年金といった社会保険料は多くの場合給与と合わせて徴収されており、主に現役世代により支えられている。

Ⅱ タックス・フリーダム・デイ

「タックス・フリーダム・デイ」は、平均的な賃金の労働者が、租税と社会保険料を全て支払い終えるのに何日かかるか、言い換えれば、何月何日以降は収入がすべて手元に残るかを示す指標である。

雇用主が労働者に支払う賃金と、社会保険料の雇用主納付分の合計金額(労働コスト)と、賃金に対する税・社会保険料(雇用主分を含む)控除後の金額(労働者の手取り)の差額は「タックス・ウエッジ」(税のくさび)と呼ばれる。そして、タックス・ウエッジの労働コストに対する割合は賃金に対する「実効税負担率」である。

タックス・フリーダム・デイは、365日に実効税負担率を乗じることで、全ての負担を払い終えるのに1月1日から何日かかるかを計算し、“負担から解放される日”をカレンダーで示している。シンプルな指標であるほか、現役世代の負担の大きさとその構成を俯瞰することができる。また、各国の制度の違い(労働者から徴収するか、雇用主から徴収するか、税で徴収するか、社会保険料で徴収するかなど)に影響されずに労働者の負担の国際比較を可能にしている。

▼各国のタックス・フリーダム・デイと日本の位置

フランスのモリナリ経済研究所とアメリカのソロス財団は、所得税、社会保険料、消費税の負担に基づいたタックス・ウエッジを推計し、これに基づいてタックス・フリーダム・デイを計算している。

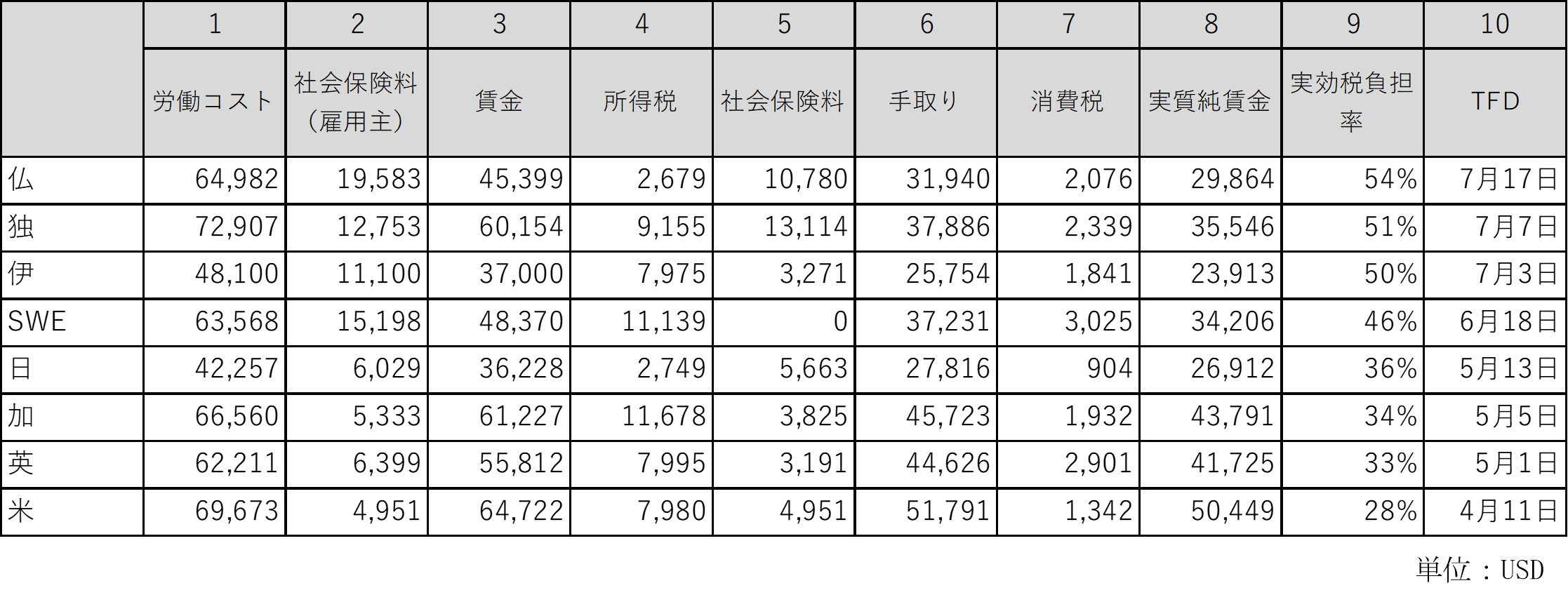

表1 各国のタックス・フリーダム・デイ(2022)

(注)

- 雇用主の納付する社会保険料は、労働者の所得として課税されないが、実質的には労働者にとっては隠れた所得であり、雇用者にとっては労働コストの一部である。モリナリ・ソロス(2024)では、雇用者の労働コストは「Real Gross Salary」(実質合計賃金)と呼んでいる。

- 「9実効税負担率」は、「2+4+5+7」の1に対する割合

- 「TFD」はタックス・フリーダム・デイ。「SWE」はスウェーデン(以下本稿において同じ)。単位は米ドル。アメリカについては、州税(平均)による。

- OECD Taxing Wages 統計が用いている「税のくさび」(Tax wedge)は、「2、4,5」の1に対する割合

(出所)モリナリ・ソロス(2024) より抜粋して筆者作成

表1によると、(税・社会保障解放記念日)が最も早く到来するのはアメリカ(すなわち、負担が小さい)で、大陸欧州各国(フランス、ドイツ、イタリア)は7月と遅い。イギリス、カナダは5月上旬、日本は中旬となっている。

高負担・高福祉という印象の強いスウェーデンの負担は、大陸の欧州各国より小さくなっている。また、その内訳は税と雇用主の社会保険料だけであり、労働者の社会保険料負担はない点も特徴だ。

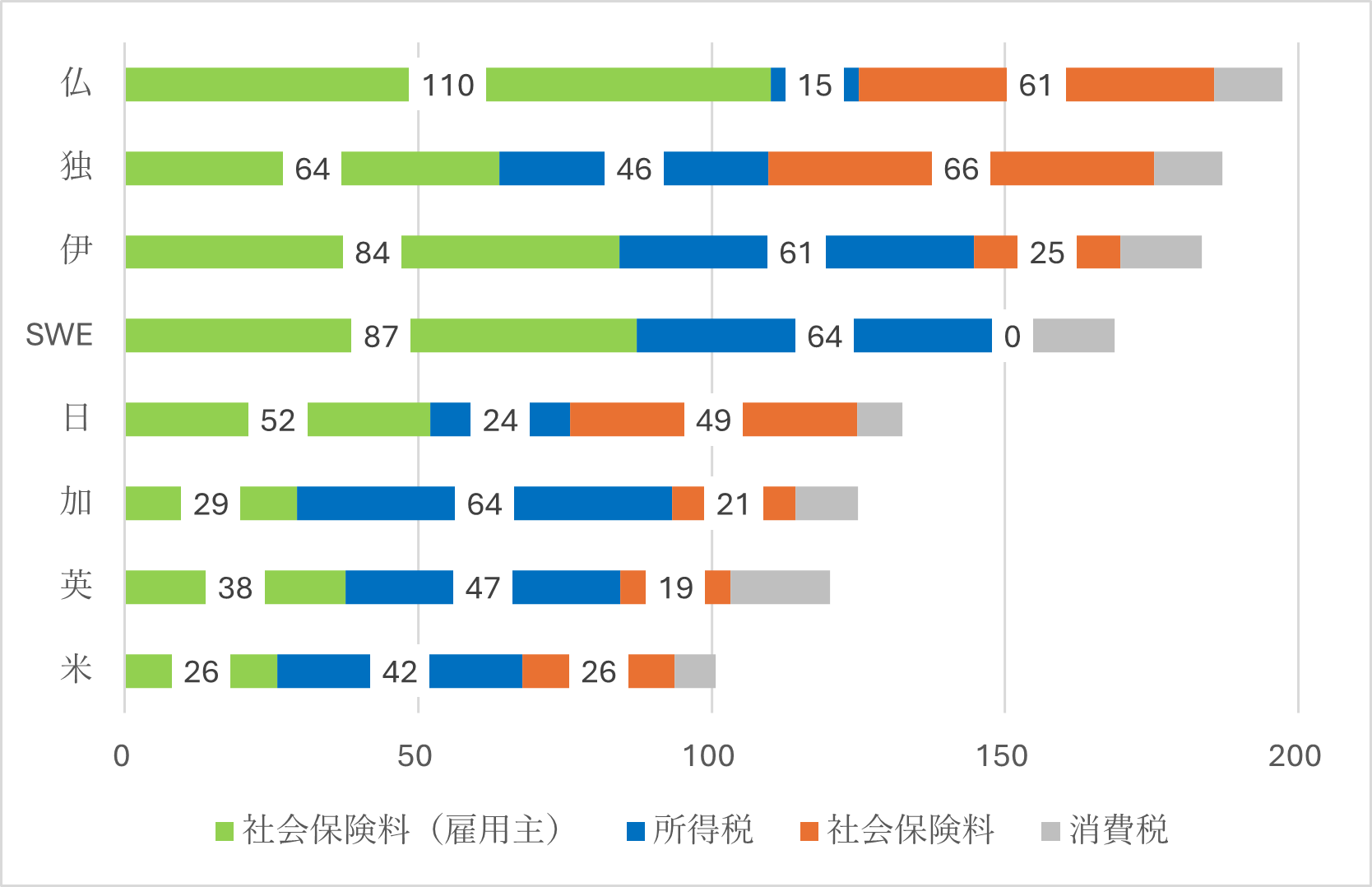

次に、各国のタックス・フリーダム・デイまでの日数の構成を示す。

図2 タックス・フリーダム・デイまでの日数の内訳(2022) (出所)モリナリ・ソロス(2024)のデータを用いて筆者作成。

(出所)モリナリ・ソロス(2024)のデータを用いて筆者作成。

図2からは、平均的な賃金の労働者の税・保険料負担の規模と、それがどのような項目で構成されているかがわかる。

例えば、フランスは負担が最も重いが、やや意外なことに所得税負担はG7中最も小さい。日本もこれに次いで小さい。

日本、カナダ、イギリスの3か国は、負担全体の水準は近似しているが、3か国中で日本の所得税負担は最も小さく、逆に社会保険料負担は最も大きい。

Ⅲ OECD賃金統計からみた現役世代の負担のすがた

上で述べたモリナリ・ソロス(2024)のタックス・フリーダム・デイは、OECD賃金統計の平均的な労働者の賃金を出発点として分析している。OECDの賃金統計は、厚生労働省の賃金構造基本統計調査のデータを用いており、日本については2022において5,031,245円とされている。

一方、国税庁統計によれば、2022年の平均給与は4,576,000円であり、中位値は男性400~500万円、女性は200~300万円となっており、多くの労働者にとっての標準的な賃金は500万円よりは低い。

そこで、より多くの労働者の実感に近づけるため、平均的な労働者の賃金の67%の水準の賃金(2023年において日本の場合351万円)の労働者についてタックス・フリーダム・デイとその構成内訳を調べてみると以下のようになる。

図3 平均賃金の67%の場合(2023)

(注)OECD「Taxing Wages 」統計の雇用主の社会保険料を含むタックス・ウエッジの金額と、労働者の所得税、社会保険料の金額の差額を雇用主負担の社会保険料とみなしている。

(出所)OECD(2024)より筆者作成

これによれば、平均賃金以下(67%)の水準の賃金を得ているわが国の労働者の所得税負担は、G7各国及びスウェーデンの中で最も小さい一方、社会保険料の負担割合はドイツに次いで2番目に大きいことがわかる。

Ⅳ まとめ

賃金に対する負担は、労働者が支払う所得税、社会保険料、そして雇用主負担の社会保険料から構成されている。

本稿では、国全体(マクロ)の負担率に加え、タックス・フリーダム・デイという指標を活用することで、実際の労働者(現役世代)の負担の程度やその構成を一体的に理解することができること、また、国際比較すると、負担の大きさが同程度であっても、その構成は、税の割合が大きい国、社会保険料の割合が大きい国、さらには労働者負担か雇用者負担かなどの違いがあり、負担の内訳にまで踏み込んで理解する必要があることを示した。

タックス・フリーダム・デイからみたわが国の負担の特徴は、税については国際的にみて最低水準であるが、個人負担の社会保険料の割合が大きい点である。

現役世代の手取りを増やしインフレや就労調整に対応するため、減税すべきという議論があるが、平均以下の賃金の労働者についてみたとき、税については、わが国はこれ以上切り込むことは困難なレベルに達しているように思われる。それでは社会保険料を引き下げるべきという主張もあるが、高齢化の進展する日本で受益の水準を変えない場合、その分の負担をどこにもっていくのか(労働者の中で高所得者の負担を増やすのか、雇用主負担を増やすのかなど)、あるいは受益の水準を見直すのかといったことを一体的に考える必要があることも見えてくる[1]。

2025年1月27日の代表質問(衆議院)では[2]、政府は社会保障にかかる受益と負担を国民一人一人に伝えることが重要であり、すぐにできる方策として、社会保険料の事業主負担分を給与明細書に記載してはどうかという質問があった[3]。これに対し、石破茂総理は、事業主の負担も含め検討する必要があると応じるのにとどまったが、タックス・フリーダム・デイを利用することによって、現役世代の負担の実相に迫ることができる。

タックス・フリーダム・デイを活用することで、国民が負担の実態をより正しく理解し、税・社会保障政策について主体的に議論できる環境を整えることができるだろう。税・社会保障の一体改革に取り組むにあたり、市民が身近にイメージしやすい負担についての指標の一つとして、タックス・フリーダム・デイから得られる知見を利用してはどうだろうか。

(参考資料)

OECD (2024)「Taxing Wages 2024」

モリナリ・ソロス(2024) Rogers, James, Marques, Nicolas 「The Tax Burden on Global Workers A Comparative Indes Fourth Edition」

[1] 労働所得(現役世代)から金融所得(高齢者がより多く保有)に視野を広げ、負担や受益を検討することも考えらえる。たとえば、「全世代型社会保障構築を目指す改革の道筋(改革工程)」(令和5年12月22日閣議決定)において、2028年までに「医療・介護保険における負担への金融資産等の保有状況の反映の在り 方について検討を行う」としている。

[2] 前原誠司議員(日本維新の会)。現役世代の社会保険料負担の軽減を主張した中での質問。

[3] 法律上の義務ではないが、給与明細に雇用主負担分の社会保険料を記載している企業もある。その理由の一つとして、賃金と負担の透明性を高め、企業の支援や福利厚生の充実を従業員にアピールする目的があるようだ。

_20220805hayakawa_jpg_jpg_w300px_h199px.jpg)

_20220408hayakawa_jpg_jpg_w300px_h169px.jpg)