R-2021-092

教科書的に古典的な金融業は、資金を貯蓄主体(家計)から投資主体(企業)に仲介するサービス業と定義されている。しかし、金融サービス業はその進化の過程で、単に資金を仲介するだけでなく、経済情報の提供や投資と運用に関するリスク管理など種々のサービスもあわせて提供するようになった。

ITイノベーションが起きてから、金融サービス業はさらに進化している。資金を必要とする投資主体のきめ細かなニーズに応えるだけでなく、貯蓄主体の家計のニーズにも応え、種々の新しい金融商品が開発されている。金融サービス業の大躍進に拍車をかけたのは、金融(フィナンシャル)と技術(テクノロジー)を組み合わせたフィンテックの実現である。

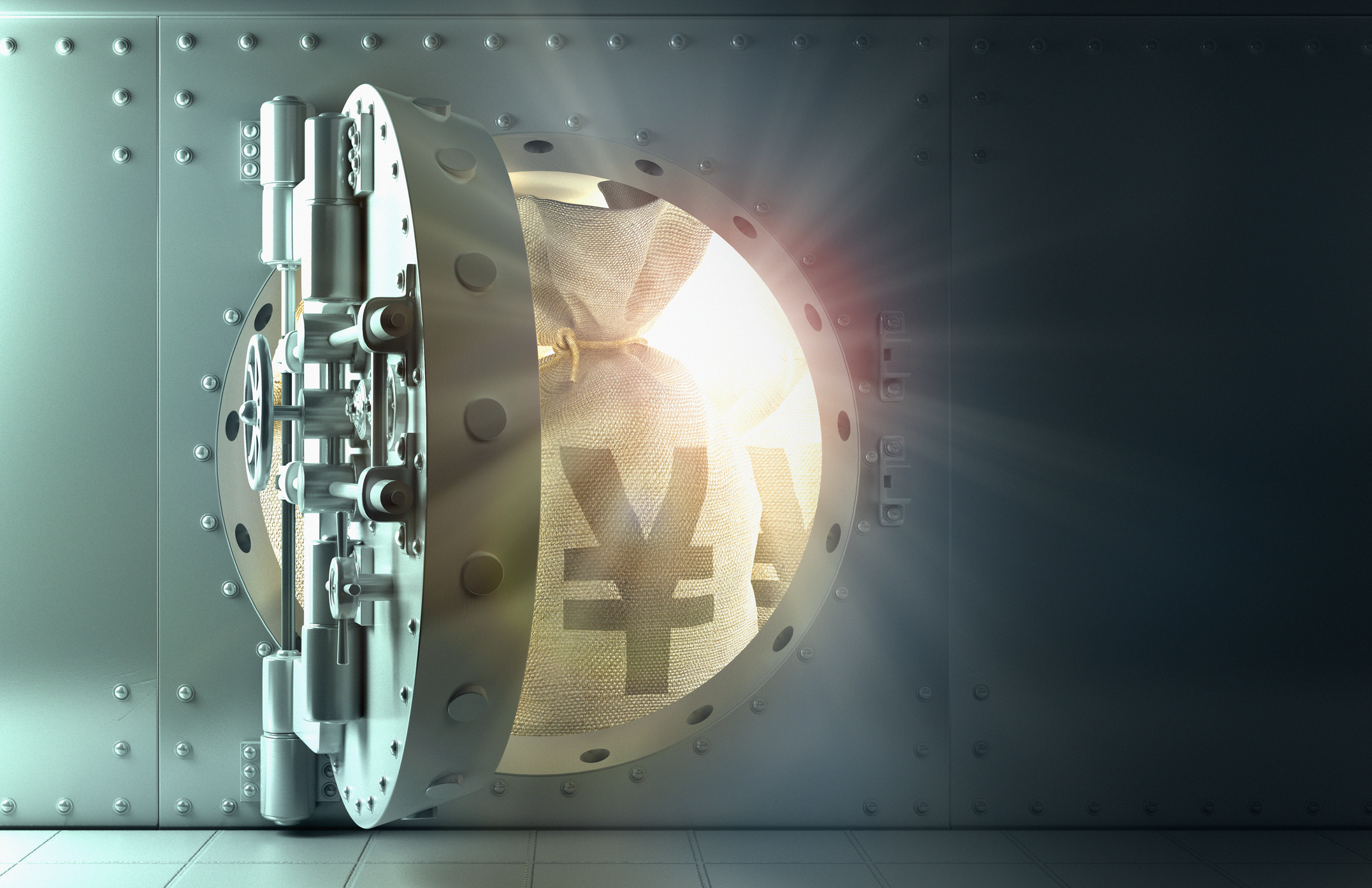

本来ならば、中国は金融の後進国のはずである。なぜならば、金融仲介を担当する金融機関のほとんどは国有銀行と国有証券会社だからである。国有銀行は主に国有企業に信用創造を行う。株式市場でも国有企業の株式上場が優先されている。急成長を遂げた民営企業の国有銀行からの借り入れや株式上場についてはとくに問題ないものの、それ以外の民営中小企業にとって、資金調達は常に難題となっている。

実は、中小企業の資金難問題は中国に限ったことではない。ほとんどの新興国では、中小企業はビジネスを展開するにあたって、資金難の問題に直面する。その問題の背景には、正規の金融機関がリスク管理の視点から中堅中小企業への信用創造を拒む傾向がある。

では、なぜ中国では、中堅中小企業のニーズに応える正規金融システムが整備されないのだろうか。

そもそも1978年から始まった「改革・開放」政策は経済自由化を軸に進められたが、金融の自由化について中国政府は一貫して慎重な姿勢を崩していない。「改革・開放」以降、大量の中小企業が創業されたが、そのファイナンスについて自己資金のほか、親戚や友人からの借り入れに加え、地下銀行(非正規金融機関)からの借り入れに頼っている。非正規金融機関に対する中国政府のスタンスは、トラブルにならなければみてみぬふりをしてきた。

しかし、グレーなファイナンスにおいてこれらの企業は資金を調達するにあたって、コストが高いうえ、リスクも高い。安定的な資金調達ができなければ、企業の経営も安定しない。ある調査では、中国の民営企業―そのほとんどは中小企業であるが―の平均寿命は2年9か月といわれている。多くの中小企業が短命に終わってしまう背景には、企業経営の血液にあたる資金を安定して調達できないことがある。

こうしたなかで、突如として起こったのがネット金融の急成長である。その先頭に立っているのはEC大手のアリババとSNS大手のテンセントである。とくに、アリババはECだけでなく、マイクロクレジットのビジネスを展開すると同時に、モバイル決済も展開して成功を収めている。

アリババ創業の地は浙江省の杭州という町で、小物づくりの産業がとても発達している。そのほとんどは民営中小企業である。長年、これらの中小企業は資金難に直面しながら、四苦八苦してビジネスを続けてきた。こうした内実を熟知しているアリババの創業者馬雲(ジャック・マー)は大きな商機を捉え、中小企業へのファイナンスを始めた。それはアリババ本体から分離された「螞蟻金融服務」(アントフィナンシャル)である。わかりやすくいえば、国有銀行は金融百貨店のようなものであり、アントフィナンシャルは金融八百屋のような存在である。

ただし、アントフィナンシャルが創業され金融ビジネスをはじめた当初、中央銀行から免許を取得することができなかった。アントフィナンシャルが創業され金融ビジネスを始めたのは2003年だったが、免許を取得したのは2011年のことだった。このようなことは日本では考えられないはずである。中国では、「先斬後奏」、すなわち、「先にやって、あとで認可を得る」というやり方はよくあることである。アントフィナンシャルが誕生し、ビジネスに成功を収めたのは中国社会の信用創造の隙間を埋めることができたからである。

アリババが成功を収めたビジネスは「支付宝」、すなわち、モバイル決済のアリペイである。日本における貨幣の進化は、デパートや商店街の商品券や交通系IC、スマホ決済と一歩ずつ進んでいるが、スマホ決済はいまだに普及していない。あらゆるイノベーションは、人々の現状に対する強い不満が原動力となって進められるものといわれている。このような文脈を踏まえれば、日本でスマホ決済が普及しない背景には、日本人が今の現金を中心とする支払いについて、とくに強い不満を抱いていないことがあるかもしれない。

それに対して、中国では、もともと現金が主流だった。長い間、最高紙幣は10元だったが、1988年にはじめて100元紙幣が発行された。それ以降、偽札が横行するようになった。高額紙幣の発行は犯罪者集団にとって偽札作りのコストを抑制することができるようになる。かつて、中国人民銀行は1年間で見つかった偽札が200万枚を超えたと発表したことがある。

日本では、偽札を見つけたら警察に届け出なければならないという法律になっている。しかし、中国では、偽札に「慣れた」こともあって、多くの人はそれを警察に届け出ない。逆にそのまま買い物のときに使ってしまう人が少なくない。店の店員は「これは偽札」と分かれば、そのまま返してくれることが多い。日本人からみると、とても不思議な現象であるかもしれない。

偽札の横行はモバイル決済誕生の原動力とまでいかなくても、それに拍車をかけているのは間違いない。こうしたなかで、モバイル決済の普及を支えるインフラとしてインターネット利用者が急増していることも重要な要因の一つである。図に示したのは、中国互聯網絡信息中心(CNNIC)が発表した中国のインターネット利用者数と普及率の推移である。2021年末、中国のインターネット利用者はすでに10億人を超えている。そのほとんどはパソコンを使うのではなく、スマホを使ってインターネットにアクセスしている。

図 中国のインターネット利用者数と普及率の推移(2005-2021年)

資料:CNNIC

端的にいえば、中国では、国有銀行は中小企業の資金需要に応えることができなかったため、アントフィナンシャルが誕生し、ビジネス的に成功した。アリペイも同様に消費者ニーズに応えているから急成長を成し遂げることができた。問題はこのままの勢いでいけば、アリババやテンセントが手掛けるフィンテックはいずれ国有銀行と直接競争することになる。そうした競争のなかで、国有銀行はアリババやテンセントに勝てるわけがない。しかし、忘れてはならないのは、中国が社会主義市場経済であり、民営企業が国有銀行をクラウディングアウトするのは許されることではない。

日本語では、出る杭は打たれるという言い方があるが、中国にも同じ言い方がある。アリババ創業者のジャック・マーはあまりにもビジネスに成功したため、政府に打たれる可能性を忘れてしまったようだった。しかし、もともとライセンスの交付を受ける前に、ビジネスをすでに始めたアリババのDNAには常にチャレンジしていく性格が秘められている。結果的にアントフィナンシャルが株式上場の手続きを全部こなして上場する直前に、政府金融監督当局に株式上場が止められた。禍はそれだけではない。アリババ本体が独占禁止法に触れたといって巨額の罰金を課された。テンセントも似たようなペナルティを受けた。

北京大学金融論教授黄益平氏は、初期段階のアントフィナンシャルのビジネスについて「中国の監督当局がフィンテック企業のイノベーションを一撃で壊滅させなかったのは、それらの革新的な業務が実体経済に与える価値を認めたからにほかならない」と指摘すると同時に、「アントフィナンシャルと他のいくつかの企業はそれぞれ自社のデータベースを拡張しつつあるが、一企業が企業と個人に関する大量のデータを掌握した場合、その安全性とリスクについていかに市民と政府に対して保証できるか」という懸念を示す。[1]

アリババが展開するフィンテックビジネスを通じてみえるのは、社会に多大な価値をもたらすだけでは、ビジネスが成功しないことである。社会主義市場経済の中国では、政府ともうまく付き合わないといけない。

[1] 黄益平「序文 アントフィナンシャルは生きた金融の発展史である」(廉薇・辺慧・蘇向輝・曹鵬程『アントフィナンシャル――1匹のアリがつくる新金融エコシステム』永井麻生子訳、みすず書房、2019年)

_20220805hayakawa_jpg_jpg_w300px_h199px.jpg)

_20220408hayakawa_jpg_jpg_w300px_h169px.jpg)