このレビューのポイント

本稿では親子間で贈与税と相続税を一体化させた新たな資産移転税を提言する。この制度では、未利用の控除枠を次期以降に繰り越せる他、納税者が毎期の控除額を選択することができ、将来の控除枠から借入することも可能とする。繰り越した、あるいは借り入れた控除枠を相続時に清算することで、親から子どもへの資産移転のタイミングに対して中立的な資産課税となる。加えて、毎期の控除額を選ぶことで納税額を手元現金(流動性)に応じて調整できることから、納税者の利便性も高まる。

R-2022-082

はじめに

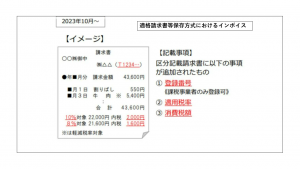

高齢世代への資産の偏在が顕著になってきた。個人金融資産1900兆円のうち、65%(約1200兆円)が60歳以上世代に集中しているという(政府税制調査会資料)。また、平均寿命が延びる中、親(=被相続人)、子ども(=相続人)とも高齢な「老々相続」が増加、「結果として若年世代への資産移転が進みにくい状況」にある。このため。相続税・贈与税など資産課税の「再分配機能の確保を図りつつ、早期の世代間移転を促進するための税制を構築していくことが重要」(自民党・公明党 令和4年度税制改正の大綱)とされる。我が国では「資産移転時期の選択に中立的な税制」として相続時精算課税制度がある。同制度は累積贈与額2500万円までを非課税にする一方、相続時に累積贈与額を相続財産に加算して相続税を課す(納付した贈与税は還付される)。とはいえ、近年、この相続時精算課税の利用が贈与税の暦年課税に比して低調だ。その理由の一つに、一旦、相続時精算課税制度を選択すると(累積贈与額を算出するため)少額の贈与についても申告が必要なことが挙げられる。納税者の利便性向上の観点から、政府税制調査会の専門家会合では「一定の少額以下は課税しない」といった意見が出た。また、贈与が暦年課税に拠る場合、相続前3年内の贈与については、(分割贈与による租税回避を避けるため)相続財産に加算して相続税の対象とする措置が講じられているが、専門家会合は、この加算期間を延長することも提案している。しかし、「当面の対応」になっても、抜本的な課題解決にはなりそうにない。本稿では贈与税と相続税を統一、資産移転のタイミングに中立的な新たな資産移転税を提言したい。

提言

前述の通り、相続時精算課税制度の場合、生前贈与に係る控除額2500万円が一括して与えられていた。これを改め、被相続人(財産の贈与者)が死亡するまでの期間、所定の新規控除額を割り当てるものとする。贈与税の暦年課税に即すれば、控除額は一年あたり110万円が基準となろう。贈与額はドイツ・フランス同様、累積して課税される一方、未利用の控除額は翌年以降に繰り越せる。加えて、個人は毎年の控除額を一定の枠内で選択することができる。

例えば、仮に新規控除枠を110万円、当該年の(年間)贈与額を130万円としよう。仮に贈与を受けた個人が控除額として60万円を選んだとすれば、残余の控除枠50万円(=新規控除枠110万円―選択した控除額60万円)は翌年に繰越となる。その場合、当該年の課税対象となる贈与額は70万円(=贈与額130万円―選択した控除額60万円)に等しい。

あるいは贈与額が40万円のとき、選択した控除額も40万円とすれば当該年の課税対象贈与はゼロ、残余の控除枠70万円(=新規控除枠110万円―選択した控除額40万円)が繰り越される。無論、贈与額0円を申告して、0円を今期の控除額とすれば、新規控除枠の全額が繰り越される。いずれにせよ、個人は手元現金(流動性)などに応じて控除額を決めることができる。控除可能枠は以下のように累積していく:

|

今期末の累積控除枠=前期までの累積控除枠+新規控除枠―今期選択した控除額…(1) |

上式を(課税の始まる)過去から現在まで合計すれば、今期末の累積控除枠=累積新規控除枠―選択した控除の累積額に等しい。今期の控除額が新規控除枠を超えるときは前期までの累積控除額を取り崩すことになる。この繰越の仕組みが少額であっても贈与額を申告する誘因を被贈与者(納税者)に与えている。ただし、無申告の場合、繰り越しはない。また、贈与のない(控除の申請のない)まま、累積控除枠が無制限に積み重なる状況は避けるよう累積額に上限、例えば相続時精算課税同様2500万円を課す。これを超過するときは新規控除枠を調整する。他方、生前の早い段階で住宅購入資金を含めて多額の贈与が生じることもあり得る。将来の新規控除枠を前もって借り入れる仕組みもあって良い。(無論、贈与額を超えた控除は認められない。)2500万円など一定額まで累積借入額を認める。(1)式でいえば、累積控除枠はマイナスになる。その分、将来、選択可能な控除額が抑えられる。返済し切れなかった分は後述する相続時の控除額から差し引く。

次に課税贈与額(=贈与額―選択控除額)は過去から現在に至るまで累積される。毎期の贈与税はこの累積した課税贈与額に累進課税する一方、前期の課税分を還付する。これは課税累積贈与枠に応じて、毎期、資産移転(贈与)税額を再計算するのである。例えば、税額を決定する租税関数をT(・)とすれば、

|

今期の贈与税額=T(今期までの累積課税贈与額)―T(前期までの累積課税額)…(2) |

今期新たな課税贈与額が生じなければ(累積課税贈与額に変化がなければ)、課税はない。ここでは控除の選択でもって今期の贈与税額を調整できている。また、初期から今期までの贈与税額の合計はT(今期までの累積課税贈与額)となる。累積贈与額への累進課税が実現している。

被相続人(贈与者)の死亡時には、上述の累積課税贈与額に相続額が加算される。本稿の改革案は相続時課税を現行の「法定相続分課税方式」から実際の相続額に応じた「遺産取得課税⽅式」に転換させる。相続額と累積課税贈与額から基礎控除等及び累積控除枠が差し引かれる。一方、これまでの新規控除額の合計を課税ベースに戻す措置を講じる。(相続時精算課税制度においても控除額2500万円を加算して課税「前」贈与額を出している。)よって、相続時におけるネットの控除額は以下のように与えられる。

|

相続時の控除額=基礎控除額等+贈与の累積控除枠―新規控除枠の累積額…(3) |

ただし、累積額の計算にあたって無申告の期間の新規控除枠は含まない。また、前述の贈与に係る控除額の借入(負の累積控除額)は基礎控除から差し引かれる形で未返済の借入が清算される。相続時の控除額がマイナスになる(課税ベースに対する加算になる)可能性は排除しない。前述の通り、累積控除枠は新規控除額と控除の選択額各々の累計額の差と一致することが分かる。贈与に係る新規控除額同士が相殺されるため、上式は 基礎控除額―選択された控除額の累計に等しい。その結果、

| 課税相続・贈与額=相続額+累計課税贈与額―相続時の控除額 =相続額+累計贈与額―基礎控除額等…(4) |

を得る。(2)式同様、前期の贈与税を還付すれば、最終的な資産移転税額は T(相続額+贈与の累計額―基礎控除額等)となる。これは生前贈与のタイミングや控除額の選択の如何に拠らない。無論、資産総額は株式・地価等に係る譲渡益・譲渡損で変化するかもしれない。原則、毎期ないし相続時に過去の贈与資産を再評価することが望ましいが、実務的には取得価額で固定する方が簡便だろう。(資産価値の変化が予め予見されない限り、資産移転のタイミングに影響はしない。)

数値例

簡単な数値例でもって改革の効果を見ていく。簡単化のため金利はゼロとする。1000の金融資産が贈与ないし相続の形で5期間に渡り、親から子どもに移転され、最終期=第5期は親の死亡時で相続が生じるとしよう。贈与に係る毎期の控除枠は100、相続時の基礎控除額等は400とする。図表1では最初の2期間の贈与額は100、その後の2期間は200となる。第1期、第2期とも子ども=受贈者は控除として50を選択する。結果として控除後の贈与50=100―50が新規に資産移転税の課税ベースに加算される一方、未使用の控除枠50が次期以降に繰り越される。累積控除枠は第2期末には100となる。第4期には200の贈与に対して新規控除枠100を超える150の控除が選択されている。超過分の50=150-100が累積控除枠から取り崩される。相続時=第5期には基礎控除400に累積控除額50が加算された上で第4期までの控除枠合計400=100×4が差し引かれて、控除額50=400+50-400が計算される。相続資産の課税対象は350=400―50に等しい。第5期の累計課税ベースは600となる。これは総資産1000から相続時控除額400を減じたのに等しく、最終期時点での課税対象となる資産が600=1000-400であることは贈与の発生パターンに拠らない。

図表2の場合、生前贈与が遅れて贈与があるのは第4期になってからである。その間、贈与がゼロのため、控除もゼロとなり、控除枠が300まで累積していく。控除枠が貯まった分、相続時の控除(=基礎控除+累積控除枠―控除枠合計)は大きくなるが、最終的な累積課税資産は600であり、図表1と変わらない。図表3は生前の早い段階で資産が移転されるケースに当たる。贈与が控除枠を超えるため、贈与時=第1期に課税を生じさせないためには控除枠を借り入れる必要がある。図表では、その借入が700=贈与額―新規控除枠に等しい。借り入れた控除枠は時間を通じて返済していく。残った分は最終期=第5期に調整されなければならない。図表3では相続時に控除額はマイナスとなり、相続資産50に上乗せされる格好となる。これは控除の利用で繰り延べられた贈与税が清算されたことによる。相続時精算課税制度において2500万円という手厚い控除が認められるのは、生前贈与の前倒しを阻害しないことを意図しているものと思われる。本稿は毎期の控除枠は大きくなくても借入を(上限付きで)可能にすることによって、こうした生前贈与の誘因に対しても中立的な仕組みになっている。

遺産税による補完

本稿の提言では贈与税及び相続税を実際に移転された金額に応じる「取得課税」で統一している。他方、相続人が複数の場合、各相続人が個別に申告を行う取得課税方式では(実物・金融を含む)遺産の総額の把握が困難になるという税務執行上の課題が指摘される。一旦、課税遺産総額を申告させた上で、法定相続人の人数・構成を勘案して相続税額を算出し、実際の取得財産額に従って納税額を按分する現行の「法定相続分課税」は、言わば遺産総額を課税対象に被相続人=親を納税者とした「遺産課税」と本稿の「取得課税」の折衷となっている。相続人側に取得課税を行うのであれば、合わせて被相続人側に遺産税を課すことで法定相続分課税の特徴を残せるかもしれない。具体的には遺産総額から所定の控除をした後の課税遺産額に遺産税を課す。ここで遺産分割の如何に拠らず遺産総額が把握される。その上で相続人に対して取得課税がなされるが、申告表に相続人及び被相続人のマイナンバーを記載されれば、課税当局は事後的に遺産の総額と相続人の取得資産の申告の合計を突き合わせることができるだろう。

遺産を被相続人の資産の中の消費の「使い残し」と解釈すれば、遺産課税は支払われなかった消費税額を回収するという意味で消費税を補完するものと解釈できる。ただし、遺産課税に加えて、相続人に相続税を課すのは「二重課税」との批判もありそうだ。消費税の補完財源であれば、独立して遺産税を課す(遺産税は相続資産から控除する)ことが望ましい。他方、遺産総額の把握が目的ということであれば、相続税の源泉徴収のような位置づけになる。相続資産が遺産課税後の金額とすれば、一旦、遺産課税を相続資産に戻した上で、相続人の課税額を算出、取得財産の割合に応じて遺産税を還付するのが一案だろう。

おわりに

本稿の新たな資産移転税の特徴は次のようにまとめられる。第1に現行の相続時精算課税とは異なり、控除枠が分割して配分されるため、生前の早い段階で課税の機会が増える。((2)式で決まる)納税額は生涯にわたって平準化できる。第2に今期の控除額は選択可能、かつ残った枠を繰り越せるため少額の贈与であっても申告する誘因が働きやすい。政府税制調査会では相続時精算課税制度の利便性を高める観点から「少額贈与について申告不要」とする案が取り上げられている。しかし、申告不要でも2500万円の控除額はそのままになっている。一方、本提言では無申告の場合、今期の新規控除額の繰り越しが効かないというペナルティが働く。贈与がゼロ円であっても申告する方が有利となる。第3に控除は上限付きで借入が可能なため、生前の早い段階での多額の贈与を損なわない。土地などの実物資産が贈与されたが、手元現金に欠くときにも活用できるだろう。他方、累積控除枠には上限もあるため、生前贈与がないまま控除額が無制限に積み重なることがない。

相続時に累積控除額が清算される結果、生涯ベースでみたとき課税対象になる累積贈与額と相続資産の合計が贈与のタイミングに拠らない。このため親から子どもへ資産移転に中立的な税制になっている。加えて、贈与税に係る毎期の控除額は課税総額に影響しないため、家計の流動性(手元現金)などに応じて選択可能にある。納税者の利便性にも適うだろう。

_20220805hayakawa_jpg_jpg_w300px_h199px.jpg)

_20220408hayakawa_jpg_jpg_w300px_h169px.jpg)