「消費税ゼロで日本は甦る」。れいわ新選組代表の山本太郎氏が、文藝春秋2月号に公表した「政策論文」である。果たしてこの提言に実現可能性があるのだろうか。現在最も勢いのある政党党首の政策である。財源部分を中心に検証してみたい。

提言では、「消費税10%をゼロにすると、25-26兆円の減収となり、その財源を所得税と法人税の増税で埋める(足らざるところは借金・国債)」としている。これが提言の柱なので、この部分に焦点を当てて考えてみたい。

ちなみに令和2年度の国の消費税収は21.7兆円(残りは地方消費税)、所得税収は19.5兆円、法人税収は12.0兆円となっている。

最初に「総論」である。先進諸国の税制改革は、1980年代ごろから個人・法人所得税を軽減して消費税を増税する税制改革を続けてきた。これには様々な理由があるが、「所得は海外に移転できるし、把握することがむつかしいが、消費は把握が容易で課税ベースが広い」という税制上の事情がある。

このような先進諸国すべてに共通した大きな税制の流れを、わが国だけが「逆流させる」ことが、グローバル経済の下で果たして可能なのか。

個人所得も法人所得も、グローバル化で海外に移転させることは極めて容易であるが、その点への対応は一切触れられていない。また後述するように、高齢者を含め国民全員が負担する消費税を勤労世代だけが負担する所得税に置き換えれば、勤労世代の負担は急増することにも触れられていない。

次に「各論」である。

まず所得税で10兆円もの増税を行うことがどのような意味を持つのか。

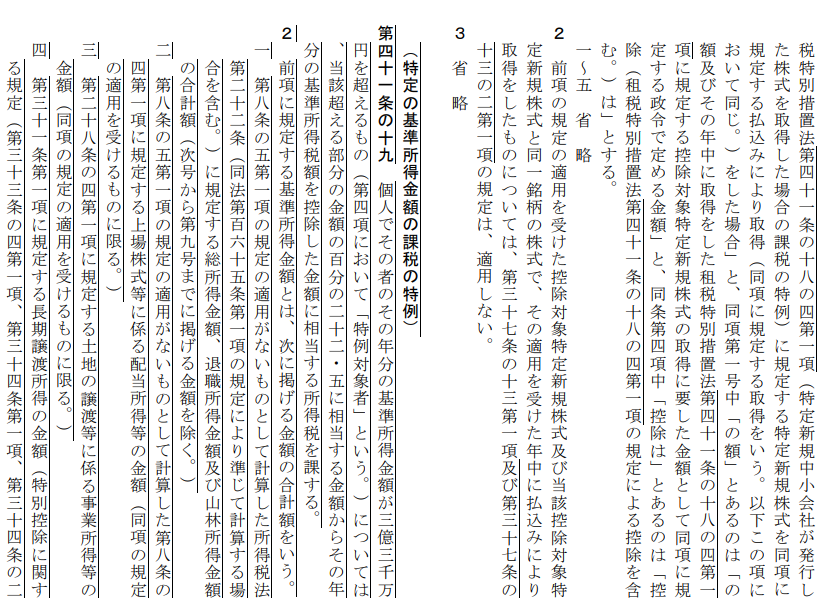

わが国の所得税(国税)の負担構造は図表1のようになっている。納税者の大部分は課税所得330万円以下の中・低所得者である。

図表1 所得税適用税率別の納税者割合(2018)

(出所)財務省資料を筆者が加工

納税者全体(5060万人)の58%(2920万人)が5%の適用税率で、さらに25%(1280万人)の納税者が10%の適用税率となっている。つまり納税者の83%(4200万人)に適用される税率は5%か10%で、その上の20%の税率が適用される者を含めると納税者のほとんどすべて、96%となる。

一方40%の税率が適用される者は約40万人、最高税率の45%が適用される者は約10万人、あわせても50万人と納税者全体の1%にも満たない。

このような負担構造の下で10兆円の税収を確保しようとすれば、中低所得者の負担を大幅に引き上げざるを得ない。

消費税を導入した抜本的税制改革前の所得税最高税率は70%であったので、そこに戻せばという主張がある。しかし最高税率を1%引上げて得られる税収は260億円という財務省試算があり、戻しても税収は1兆円にはならない。

つまり10兆円の所得税収を得るためには、最大のボリュームゾーンである中低所得者の負担を同程度引き上げなければならないということである。

山本氏は、消費税廃止で家計は年間22万円ほど楽になると計算しておられるが、所得税増税でその半分程度は消えてなくなるだろう。

消費税は高齢者を含め国民全員が負担する。一方所得税は、ほぼ半分の勤労者だけが負担する。前者を廃止して後者で負担となると、一人当たりの負担額は平均的に2倍になる。高所得者だけが負担するのでは済まない。これが現実である。

もっとも提言の中には、筆者も賛同できる部分もある。分離課税となっている金融所得の負担を高めることや、高所得者への累進の強化である。しかしそれは、税収を増やすことが目的ではない。格差拡大を防止するため、所得再分配機能を強化する必要性からの改正である。

ではどの程度の税率引上げ余地があるのか。わが国所得税の最高税率は、地方税10%を加えて55%である。これをOECD諸国で比べると、なんと、スウェーデン、ポルトガルについで世界3番目の高水準にある。これ以上の引上げは、勤労意欲を阻害したり、必要な高度人材の海外流出につながったりする。引上げ余地は少ないというべきだろう。

図表2 所得税最高税率の比較

次に法人税はどうか。

わが国は趨勢的に法人税率を引き下げてきた。平成元年に40%であった法人税率は現在23.4%と半分近い水準である。国・地方税の合計では29.4%で、米国よりは高いものの主要先進国並の水準になっている。

図表3 法人税率の各国比較

(出所)財務省資料

山本氏は、「大企業優遇税制の廃止で6兆2000億円、累進税率の導入とあわせて年間19兆円法人税収が増える」という税理士の試算を引用している。法人の負担がほぼ2倍になるということである。

税率・税負担を2倍に引き上げればどのようなことが起きるだろうか。今日、国際的に事業を展開している企業は、特許権やノウハウなどの無形資産を移転して容易に海外子会社に所得移転を行うことができる。何も企業を丸ごと移転させる必要はない。プラニングだけで所得を国内から国外に移転できるのである。

このような企業の所得移転についてわが国は、移転価格税制を適用して防いでいるのだが、毎年の税務調査で、中小企業を含め200件前後(4000億円前後)の非違事例が見つかっている。

税負担の2倍の引き上げは、中小企業も含めた企業の所得移転を促進させ、結果としてわが国に入る税収は減少する。さらに加えて、立地の競争力を失ったわが国に進出しようという外国の会社はほとんどなくなる。

法人税の累進税率化は「空想的な提言」である。資本金を基準しての累進税率は、減資をすることによる税率逃れの横行を招く。現にわが国では、地方税(法人事業税)の世界で、シャープや吉本興業などが資本金を減らして税負担を軽減してきた。また分社や分割が税負担増を伴うことなく容易に行われる今日、累進逃れの租税回避はきわめて容易だ。

米国もかつて導入していた15〰35%の累進税率を、企業行動をゆがめるという理由で2017年に取りやめた経緯がある。

租税特別措置(研究開発減税等)を廃止するというが、この大部分は国際競争に不可欠な研究開発を促進するためである。また研究開発減税すべて取りやめても増収は6000億円程度で、1兆円すら届かない。

ここで考えるべきは、「法人税は誰が負担するのか」という議論である。

法人税増税の結果企業が製品やサービス価格を引き上げれば、負担は消費者(顧客)に転嫁される。従業員の給与を引き下げれば従業員が、配当を縮減すれば株主が負担することになる。中期的に見ると、法人負担の増加は資本の収益率を低下させ、投資や生産性が低下し賃金カット・失業者の増加が生じ、結局国民全員が影響をこうむることになる。

個人と法人は、同じ船に乗る利益共同体である。われわれ個人は、労働の対価として法人から賃金を受け取る。投資からの対価として、法人の配当や株式譲渡益を受け取る。銀行に預金して利子を受け取るが、その原資は法人への貸付である。このように、われわれが受け取る付加価値は、法人が稼いで個人に支払われている。その法人をいじめて、個人が繁栄するはずがない。

「消費税ゼロ」というれいわ新選組の政策には、論理的な根拠が欠けており、これでは支持は広がらないだろう。

かつて民主党が、「財源はなんぼでもある」(小沢代表・当時)と公言し、子ども手当の大盤振る舞いなどを公約して政権を取ったが、財源問題から実行できず再び政権交代をした。このとき国民が認識したのは、「根拠のないポピュリズム政策・政権は長続きしない」という冷酷な事実である。そしてこれが、今日まで続く自民一強の最大の理由となった。

れいわ新選組が勢いのある政党として長続きするためには、政策の実現可能性を磨く必要がある。