R-2022-136

|

・パート主婦への現金給付案 |

パート主婦への現金給付案

社会保険制度がもたらすパート主婦の就労調整問題を解消するため、パート主婦に現金給付する案が出ている。この就労調整問題は、しばしば130万円の壁、及び106万円の壁と呼ばれている。パート主婦の収入がこれらの金額を超えると自ら社会保険料を負担する必要が生じ、可処分所得が一挙に十数万円減少するため、就労調整が図られる傾向がある。その結果、とりわけ外食産業や大手小売業などパート主婦への依存度の高い業種で人手不足の深刻化を招いている。就労調整問題への取り組みは、インバウンド観光のコロナ前への回復などを展望すれば喫緊の課題である。

現金給付案として、2023年3月2日の参議院予算委員会において、西田実仁議員(公明党)が、次のように提案している。「例えば所得106万から119万では15万円を給付、120万円から134万円は10万円給付といったように所得水準に応じた階段型とする」。ちなみに、所得という言葉が使われているが、社会保険料は所得(=収入-経費)ではなく、収入に賦課されるため、収入と述べるべきあろう。本稿は、この現金給付案をどのように議論していけばよいのか、論点を整理した。以下、煩雑さを避けるため、夫・パート主婦と表記するが、妻・パート主夫でも議論は成立する。

106万円の壁とは

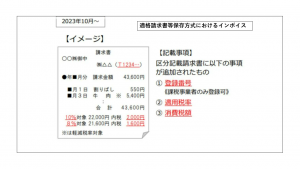

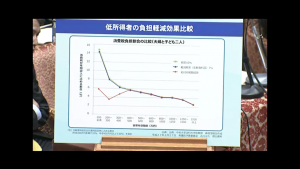

社会保険制度には、130万円の壁と106万円の壁の2つがあり、その共通点と相違点などについては、西沢(2022)において詳しく論じている。本稿は、議論を簡素化するため、106万円の壁に絞る。パート主婦の収入と可処分所得の現状を改めて確認しておくと、パート主婦の収入が106万円を超えると社会保険料負担が発生し、可処分所得は104万円から91万円に一挙に13万円減少する(図表1)。社会保険(年金)の被保険者区分でいえば、第3号被保険者から第2号被保険者への移行である。パート主婦に発生する社会保険料は、具体的には厚生年金保険料18.3%、健康保険料10%のそれぞれ半分である[1]。再び可処分所得104万円を確保するには124万円の収入が必要となるため、収入が106万円を超えないよう就労調整が生じる。

なお、106万円という数値には留意が必要である。106万円は、法律に記載されているものではなく、厚生年金保険法に記載されているのは月額8.8万円である。106万円とは、8.8万円を12か月分にした105.6万円を丸めた数値に過ぎない。しかも、8.8万円は雇用契約時の基本給に限定され、時間外手当や賞与は含まれない。よって、例えば、基本給8.7万円のパート主婦が年末の繁忙期に残業し、時間外手当あるいは賞与を含めた年間の収入が106万円を超えたとしても直ちに被用者保険の被保険者となる訳ではない。あるいは、複数の事業所で働いていれば、何れかの事業所において基本給8.8万円を上回らない限り、被用者保険の被保険者とはならない。

現金給付案における給付額は、理論的には、図表2のAの角度が0<A<Bで設計された、赤い三角形部分となるはずである(図表2)。収入が106万円を超え、社会保険料負担の発生によって可処分所得が減少する分はフルに現金給付がなされ、以降、収入が増えるにつれ給付額は減少していき、やがてゼロになる。この案であれば、確かに壁はなくなる。他方、主に次のような3つの論点を指摘できる。

論点1-税の使途としての合理性

1つは、現金給付が税を財源になされるとすれば、税の使途としての妥当性である。可処分所得の減少をもたらすのはもっぱら税ではなく社会保険料である。社会保険料は負担することによって給付がなされる。特に、負担の約4分の3を占める(=18.3/(18.3+10))厚生年金保険料は、多く負担することによりそれに応じた厚生年金給付として老齢や障害を事由に自らに返ってくる。年金保険料は、いわば貯蓄の性格を持っており、貯蓄原資を政府が税を財源に全部あるいは一部補填する合理性については評価が分かれるであろう。

実際、政府が発行している「社会保険適用拡大ハンドブック」でも、厚生年金保険と健康保険の給付面のメリットが次のように強調されている。「年金が“2階建て”になり、一生涯受け取れます!老齢・障害・死亡の3つの保障が充実!」「安心の医療保険がさらに充実!」。医療保険の充実とは、給与の3分の2が保障される傷病手当金と出産手当手金を指している。

論点2-財源確保

2つめは、財源確保である。現在、第3号被保険者は830万人、そのうちパート主婦に相当する被用者は371万人いる[2]。仮に371万人に1人平均年10万円を給付すると3,710億円を要する計算になる。わが国の財政が極めて厳しい状況にあるなか、これが優先されるべき支出であるかやはり意見が分かれるであろう。

論点3-第1号被保険者との公平性

3つめは、第1号被保険者との公平性の確保である。第1号被保険者は1,436万人おり、そのうち被用者は508万人である[3]。第1号被保険者は、国民年金保険料と国民健康保険料を負担している。被用者でありながら第1号被保険者となっている理由は、主に3点挙げられる。1点目は、厚生年金保険の非適用事業所に勤務しているためである。厚生年金保険の適用は、法人であれば従業員数に関わらずすべてが対象となるのに対し、個人事業所であれば従業員5人以上の場合に限られる。現在、わが国には164万の個人事業所があるが、そのうち厚生年金保険の適用事業所となっているのはわずか8%の13万事業所に過ぎない[4]。残りの151万事業所に勤務していれば、収入に関わらず第1号被保険者となる。

2点目は、厚生年金保険の資格取得要件を満たしていない場合である。自らの勤務先が厚生年金保険の適用事業所であるとしても、被保険者となるためには次の要件が必要となる[5]。

- 週の所定労働時間20時間以上

- 雇用期間の見込み2か月以上

- 賃金月額8万円以上(年換算106万円以上)

- 学生ではない

こうした要件を満たさない場合、配偶者がおり、その配偶者が被用者保険の被保険者であれば自らは第3号被保険者となることが出来るが、単身であれば、第1号被保険者となる。しかも、この要件は、一事業所ごとに判定されるので、複数事業所勤務者は、厚生年金保険の被保険者の資格を取得するのが一段と難しくなる。

3点目は、本来厚生年金保険の適用となるべきであるにもかかわらず、洩れている場合である。日本年金機構の調べでは、法人に限ってもそうした事業所は約16.8万事業所あり、人数ベースでは約105万人と推計されている[6]。被用者でありながら第1号被保険者となっているのは、大まかに表現すれば、非正規雇用の若者というイメージである。

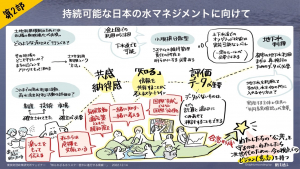

こうした第1号被保険者との公平性を考えるにあたって、2つのパターンを想定する必要がある。1つは、第1号被保険者が首尾よく第2号となることができ、可処分所得がむしろ上昇するパターンである(図表3の①)。第1号被保険者の負担する国民年金保険料と国民健康保険料は、事業主負担がないことなどから、とりわけ低所得層にとっては被用者保険より重い。もう1つのパターンは、厚生年金保険の非適用事業所に勤務していることなどから、収入が106万円を超えてもなお第1号被保険者のままで居続けるパターンである(図表3の②)。第2号対比、重い保険料負担が続く。

第1号被保険者との公平性を勘案し、パターン①に対し、パート主婦への現金給付額と同じ給付を行えば、確かに公平性は確保されるものの、第2号への移行に伴い可処分所得が増えた上に、さらに税を原資に現金給付の必要性があるのかは疑問である。パターン②に対し、仮に同額を給付したとしても、パート主婦との可処分所得の差は縮まらない。では、給付額を増やそうとなると、それだけ財源規模が膨らんでしまう。

以上3つの論点のうち、とりわけ第1号被保険者との公平性確保は、難題といえる。加えて、現金給付案は、社会保険制度が一段と複雑になってしまう点も無視できない。制度の複雑化は、国民の制度への信頼に影響を及ぼし、制度運営に負荷をもたらす。本稿は106万円の壁に焦点を絞ってきたが、130万円の壁を射程に入れると、議論はより複雑になる。106万円と130万円は、それぞれ被用者保険適用基準、被扶養認定基準と目的が異なるうえ、時間外手当や賞与を一方は含まず、もう一方は含むといったように「収入」の平仄が合っていない。

1986年の年金改正の今日的意義検証を

そもそも、第1号、第2号、第3号という被保険者区分は1986年の年金改正で設けられたものである。第1号、第2号は、それぞれ従前の国民年金被保険者、厚生年金保険被保険者の別称に過ぎないが、第3号は、負担と受益の対応という社会保険の本旨を崩し、被用者保険の被保険者である夫を持つ妻は、(収入が一定額以下であれば)負担なくとも基礎年金の受給権を得られる仕組みとして導入された。1986年改正以前は、そうした妻は国民年金に任意で加入していた。1986年改正以前の年金制度の方が、むしろ今日の就業形態や価値観にフィットしているとも言える。社会保険制度がもたらす就労調整問題への着目を好機とし、当面の人手不足をしのぎつつも、1986年改正を根本的に問い直す作業が不可欠であろう。

参考文献

西沢和彦(2022)「130万円と106万円の壁問題を改めて考える」東京財団政策研究所 Review March 30, 2022

[1] 健康保険料は中小企業等が参加する協会けんぽ加入の場合を想定している。大企業の組合健保加入の場合、保険料率は組合ごとに異なる。40歳以上であれば、さらに介護保険料が加わり、協会けんぽの場合1.82%(労使折半)である。

[2] 厚生労働省「令和元年公的年金加入状況等調査」。

[3] 注2と同じ。

[4] 総務省「令和3年経済センサス‐活動調査 速報集計」、厚生労働省「令和3年 厚生年金保険業態別 規模別 適用状況調」

[5] 従業員規模100人以上の場合。100人未満の場合には、正社員の労働時間の4分の3以上であることが要件となる。

[6] 第66回社会保障審議会年金事業管理部会(令和5年2月22日)資料1-3。事業所数は2022年9月末時点。人数は2020年3月末時点。

_20220805hayakawa_jpg_jpg_w300px_h199px.jpg)

_20220408hayakawa_jpg_jpg_w300px_h169px.jpg)