R-2022-025

| ・人民元の国際化の現状と中国の資本規制 ・国際金融のトリレンマと中国の選択──2005年7月のドル・ペッグ制まで ・国際金融のトリレンマと中国の選択──管理変動相場制時代 ・中国の「管理された」資本自由化 ・中国はなぜ全面的な資本自由化に慎重なのか ・中国の「管理された」資本自由化と人民元国際化へのインプリケーション |

人民元の国際化の現状と中国の資本規制

一国の経済力が向上し世界経済における存在感が高まるに従い、その国の通貨が国際的に使用されていく、つまり、「国際化」するのは、ある程度、自然なことだ。中国が米国に次ぐ経済大国となった2010年前後から、人民元の国際化の動きが進み始めた。中国政府の当初の対応は、人民元の国境を超えた使用の需要の高まりに応えるという受身的なものだった。その後、政府は、中国人民銀行に専門部署を設立するなど、次第に人民元の国際化を意識的に推進するようになった。そして、中国政府は、2014年の中央経済工作会議で「人民元の国際化を着実に推進する」と、正式に目標に掲げた。政府の後押しもあって、貿易や投資などの人民元のクロスボーダー使用、オフショア人民元市場、外国政府・中央銀行、機関投資家の中国証券市場への投資が拡大した。

もっとも、現時点で人民元が基軸通貨である米ドルの地位を脅かす状況にはなっていない。外国送金に使用される通貨、外国為替市場での取引通貨、政府・中央銀行の外貨準備対象通貨のいずれでみても、世界においては米ドルが圧倒的なウエイトを占めており、人民元のウエイトはその20分の1程度である(図表1)。世界のGDPに占める米中のウエイト差と比べると、米ドルと人民元の各種ウエイト差ははるかに大きい。国際的に利用される通貨は、複数あるより単一の方が便利であり、現在は欧州のユーロ圏などを除けば、ドルが基軸通貨として圧倒的な地位を占めているのが実態だ。

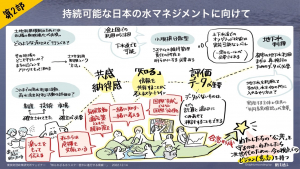

図表1 米ドルと人民元の世界ウエイト比較[1]

出所:SWIFT、BIS、IMFを基に筆者作成

今後、人民元国際化の重要なネックは、ドルの存在だけではない。人民元の信頼性の問題が重要だ。ある通貨が、国際通貨として信頼を得るためには、透明性の高い法制度とその運用、整備された金融市場、自由な資本移動などが必要になる。その点からみると、人民元の国際化には課題が多い。信頼を得るという意味では、中国が国境を超えた資本移動を比較的厳格に規制していることは、人民元国際化のハードルだ。本稿は、中国はなぜ厳格な資本規制を維持するのか、国際金融のトリレンマの枠組みなどを使って論じる。そして、今後の中国の資本規制の自由化の見通しと、その人民元の国際化に与えるインプリケーションを考えたい。

国際金融のトリレンマと中国の選択──2005年7月のドル・ペッグ制まで[2]

国際金融のトリレンマとは、一国の選択として、為替相場の安定(または固定為替相場制)、他国から独立した金融政策、資本移動の自由の3つを同時に達成することはできず、そのうち2つしか選択できないという理論的枠組みだ。

図示すれば図表2のようになる。資本移動の自由化を完了した米国や日本などは、他国から独立した金融政策と自由な資本移動を選択する。一方、変動為替相場を採用し、為替相場の安定は放棄している。一方、香港は、国際金融都市としての繁栄の観点から、自由な資本移動を保障し、香港ドル相場を基軸通貨である米ドルにペッグしている。しかし、金融政策の米国の金融政策からの独立性は放棄している。米ドルの政策金利が上がれば、香港ドルの政策金利を上げなければ、対ドルで為替相場を固定できなくなるからだ。

図表2 国際金融のトリレンマの概念図

出所:Aizeman (2019)を基に筆者作成

中国は、国際金融のトリレンマにおいて、どのような選択をしてきたのか。中国人民銀行法は、「金融政策の目標は、通貨価値の安定を維持し、これにより経済成長を促進することである」(同法第3条)とする。これについて、中国人民銀行孫国峰貨幣政策司前司長は、「通貨価値の安定とは、対内的には物価の安定を維持し、対外的には人民元相場を合理的で均衡のとれた水準で基本的に安定させ、経済発展に適切な通貨・金融環境を提供することを意味する」と解説している(孫国峰 2021)。

つまり、中国人民銀行は、国内物価の安定のために、他国、特に米国の金融政策から独立して金融政策を行えることと、対外的な通貨価値安定のために人民元相場を安定させること、この2つを確保する必要があることになる。トリレンマの考え方からすれば、この2つの目標を同時に達成するためには、自由な資本移動を制限しなければならない。自由な資本移動を認めては、金融政策によって金利が変動するたびに、資本が移動し、為替相場の安定が維持できなくなるからだ。

2005年7月以前の中国は、人民元相場をドルにペッグし、国境を超えた資本移動を厳格に制限していた。それによって、他国からの金融政策の独立性を確保していた。図表2で言えば、「閉鎖された資本移動と固定為替相場制」の組み合わせに近かったとみられる。

国際金融のトリレンマと中国の選択──管理変動相場制時代

しかし、中国の実体経済の対外開放が進み、グローバル経済との一体化が進むつれ、国境を超えた自由な資本の移動を認めてほしいという需要は高まっていった。これに対して、中国政府は、限定的ながらも資本自由化を進めていった。また、制度上(de jure)の資本移動の自由化は限定的でも、企業や個人は、当局が捕捉できないような様々な手法を用いて資本を海外に持ち出した。国際収支統計のうえでは、当局が捕捉できないような資本移動の動きは誤差脱漏に計上される。図表3のとおり、2010年代になって誤差脱漏の規模が拡大している。これは、実態上(de facto)の資本自由化が進んでいることを意味しているといってよいだろう。

図表3 国際収支の誤差脱漏(4四半期後方平均)の推移[3]

出所:国家外貨管理局を基に筆者作成

国際金融のトリレンマの中で、実態上の資本移動の自由化が進んでいる以上、中国としては、金融政策の独立性か、為替相場の安定性か、どちらかを犠牲にするしかない。中国は、金融政策の独立性を確保するため、人民元相場の安定を一定程度放棄する方向に舵を切った。2005年7月、人民元相場は、ドル・ペッグ制から管理変動相場制に移行した。管理変動相場とは、人民元相場の基準値を当局が設定し、一日の許容変動幅に制限を設けるなど政府によって管理されたかたちでの変動相場のことである。

中国では、どの程度資本移動の自由度が向上し、どの程度為替相場の変動が柔軟になったのか。Aizeman 他(2021)はトリレンマ指数として、各国の為替の安定性指数、金融政策の独立性指数、金融市場開放度指数の推移を算出、発表している。金融市場開放度指数は、資本移動の自由度指数と言ってもよい。図表4のとおり、中国の為替の安定性指数は、2005年の為替相場制度変更以降、低下を続けている。一方、金融政策の独立性指数は、0.4から0.6の間で推移している。つまり金融政策は、他国から完全に独立ではないが、相応に独立性を保てている。この間、金融市場開放度指数は、0.16と一貫して低いレベルで推移している。

この3つの指数に対する筆者の解釈は以下のとおりだ。まず、金融市場開放度指数は、IMFの各国の為替管理に関する年次報告の記述を基に作成されている。IMFの記述上は、中国の資本規制はかなり厳格なままだ。もっとも、中国では制度上の(de jure)資本規制が厳格なままであっても、この間、中国の実態上(de facto)の資本規制の有効性が徐々に低下したことは前述したとおりだ。つまり、実態上の資本移動の自由化が進む中で、中国は、為替相場の安定性をある程度諦めて金融政策の独立性を維持しようとした、と考えられる。

図表4 中国のトリレンマ指数の推移

出所:Aizeman 他の トリレンマ指数を基に筆者作成

中国の「管理された」資本自由化

中国が進めてきた為替相場の柔軟性向上、資本移動の自由化という方向は、中国が国際金融のトリレンマにおいて先進国の採っている選択肢に近づいていることを意味する。それでは、中国は、いずれは先進国並みの自由な資本移動と十分に変動的な為替相場を実現するのだろうか。

筆者の考えは否定的だ。中国は今後も段階的に資本自由化を進めていくだろう。それでも、中国が潜在的な資本流出リスクを警戒する状況は今後も続き、その限りにおいて、中国が資本移動を大幅に自由化することは考えにくいからだ。

2015年4月、中国人民銀行行長(当時)の周小川氏は、IMF(国際通貨基金)での講演で以下のように述べている(周小川 2015)。中国が目指す資本自由化は、あくまで「管理された」資本自由化なのだ。

「人民元の資本項目での兌換までの距離は決して遠くない。…グローバル金融危機後、資本自由化の概念は変化した。中国が求める資本自由化は『完全な資本自由化』といった伝統的な考え方ではなく、グローバル金融危機の教訓も踏まえた『管理された資本自由化』である。資本自由化後も、資本規制は行うが、マクロプルーデンス政策によるクロスボーダーの資本移動のリスク抑制や為替レートと金融環境の安定維持を含め、大幅に変更された方法で行う」。

「管理された」資本自由化という考え方にIMFも一定の理解を示しているようにみえる。IMFは、元来、資本規制に一貫して否定的であり、国内金融市場の自由化とともに、資本自由化を推進すべきとの立場を採ってきた。しかし、グローバル金融危機を経て、2012年、IMFはスタンスペーパーを発表、自由な資本フローは国家に実質的な利益をもたらす可能性があるため望ましいが、特定の状況では資本フロー管理措置、すなわち資本規制が役立つ可能性がある、と方針を部分的に転換した。

さらに、2022年3月、IMFは2012年のスタンスペーパーを進化させたペーパーを発表した(IMF 2022b)。統合的政策枠組み(integrated policy framework)の研究をベースに、「各国は資本フロー管理政策とマクロプルーデンス政策という2種類のツールの共通部分に属する各種政策を導入する柔軟性を高めるべき」、「資本流入の急増時のみならずそれ以外の局面でも、各国が資本流入を抑制し、金融安定性に対するリスクを軽減する上で役に立つ」とした。状況次第で合理的な資本規制がありうるとの立場を示したといえる。

IMFは中国に対する年次評価報告(IMF 2022a)で、中国は為替相場変動の柔軟性向上の代替措置として資本規制を活発に利用すべきでない、ともしている。それでも、IMFが一定の条件の下で資本規制の合理性を認めたことは、中国が資本規制を活用する根拠となろう。

中国はなぜ全面的な資本自由化に慎重なのか

なぜ中国は全面的な資本自由化に慎重なのか。大きくいって二つの理由があると、筆者は考える。

第一に、金融政策の有効性を確保したいからだ。既に述べたとおり、中国は為替相場の安定も内外通貨価値の安定として重視している。以前に比べれば柔軟性が高まったといっても、人民元相場の過度な変動は好ましくないという立場だ。国際金融のトリレンマの中で、為替相場変動に一定の歯止めをかけ、金融政策の他国からの独立性を確保するためには、資本移動を完全に自由にするわけにはいかないのだ。

これに加え、中国の特殊な事情がある。中国は人為的低金利政策をとっているため、資金には超過需要が生じている。それに対して、中国人民銀行が窓口指導といった行政指導的な手法で信用割当を行い、貸出量に対する直接のコントロールを利かせている。貸出量に直接働きかける金融政策手法が有効に機能するためには、海外との資本取引が迂回経路になっては困る。そのため、内外の資本取引に目を光らせる必要があるのだ。

第二に、資本流出の構造的・潜在的な脅威を警戒しているからだ。中国の国民は、国家任せでなく、自分の財産は自分で守る、という発想が強い。中国共産党の一党支配体制の下、自国内に全財産を置くことに政治的リスクを感じる人は、富裕層を中心に少なくない。

彼らは、資本移動が完全に自由になれば、海外資産の保有割合を大きく増やすかもしれない。誤差脱漏が増えていることは、中国の国民が一部の財産を海外に移転しようという動きを裏付けているともいえる。もちろん、中国が、個人や法人の財産権の保護を強化していけば、一定の安心材料にはなるだろうが、それで資本流出懸念が払拭されるわけではない。

特に、第二の点は、中国の国家体制にもかかわる問題であり、簡単には解消しないとみられる。このため、中国としては、資本自由化は進めても、資本取引に対する相対的に厳しい管理と監視は今後も続けていく考えだろう。

中国の「管理された」資本自由化と人民元国際化へのインプリケーション

人民元の国際化を急ぐあまり、資本自由化や為替相場の柔軟化を急ぎ過ぎて、経済金融の安定を損ねる事態となっては元も子もないことを、中国は実体験としても学んでいる。

2014年に人民元の国際化が政府の正式目標となった後、一時的に、人民元の国際化熱が政府内で高まった。人民元を新たにIMFの特別引出権(SDR)の対象通貨に組み入れるよう、中国は躍起になった。IMFの助言に従い、2015年8月には、人民元相場についても市場実勢をより反映するかたちに変更した。しかし、市場は、人民元相場制度の変更よりも、人民元の対ドル相場が2%切り下げられたことに注目した。市場は、政府の景気への弱気な見方の顕れと捉え、それ以降、中国からの資本流出が一気に進んだ。

潘功勝中国人民銀行副行長は、2019年1月の寄稿文(潘功勝 2019)で、「2015年末から2017年初めにかけ、国内外の複数の要素の総合的な影響を受けて、資本の大規模な流出、外貨準備の持続的な低下、人民元切り下げ圧力の増大という深刻な負のスパイラルが何度か現れた」と振り返っている。

それ以降、中国政府の人民元の国際化のスタンスは慎重化した。第13次五か年計画(2016年~2020年)は「人民元の国際化を着実に推進する」としていたのに対し、第14次五か年計画(2021年~2025年)は、「人民元の国際化を着実かつ慎重に推進する」とした。資本自由化についても、第13次五か年計画では「秩序だって実現する」としていたが、第14次五か年計画では明示的に触れられていない。

中国は、対外開放を進める方針は堅持しており、今後も徐々に資本自由化を進めるだろう。しかし、あくまで政府が管理可能な範囲での自由化に止まるだろう。人民元を国際決済に使う際や金融資産として保有する際に、個人や企業がいざというときの換金リスクを意識せざるを得ない状況は払拭しきれないだろう。こうした状況は、人民元の国際化の重石になり続けるとみられる。

【参考文献】

福本智之(2022)「中国人民銀行の金融政策の枠組み」大阪経大論集、第73巻2号

Aizenman, Joshua (2019), “A modern reincarnation of Mundell-Fleming’s Trilemma”, Economic Modelling,81, 444–454, September 2019

Aizenman, Joshua, Chinn, Menzie and Ito, Hiro (2016), “Notes on the Trilemma Measures”, July 2016

Aizenman, Joshua, Chinn, Menzie, Ito, Hiro (2021). “The Trilemma Indexes”, Updated on August 31, 2021

IMF (2022a), "People’s Republic of China; 2021 Article IV Consultation; Staff Report", January 2022

IMF (2022b), "Review of The Institutional View on The Liberalization and Management of Capital Flows", Policy Paper No. 2022/008, March 30, 2022

潘功勝(2019)「外汇管理改革发展的实践与思考——纪念 外汇管理改革暨国家外汇管理局成立40周年」、中国金融、2019年第2期

孫国峰(2021)「健全现代货币政策框架」中国金融、2021年第2期

周小川(2015)「中国计划使人民币可更自由使用」新浪财经网、2015年4月24日

[1] 外国送金通貨は、SWIFT取引の構成比。外国為替取引通貨はBIS調査(合計が200となる)。準備通貨はIMF Coffer統計。世界GDPは世界銀行統計。

[2] 本節と次節については、著者の論文「中国人民銀行の金融政策の枠組み」(2022)を参考にしている。

[3] 直近は2021年第4四半期。

_20220805hayakawa_jpg_jpg_w300px_h199px.jpg)

_20220408hayakawa_jpg_jpg_w300px_h169px.jpg)