「100年に一度」の課税原則見直しをめぐって

ラグビーワールドカップ2019日本大会の公式キャッチコピーは「4年に一度じゃない。一生に一度だ。- ONCE IN A LIFETIME -」だった。一方、国際課税の世界では、「100年に一度」といわれる課税原則見直しの議論が来年1月のトライ(大枠合意)を目指してゴールライン前でもみ合っている状況だ。

この議論について、対象となるのはプラットフォーマーと呼ばれるIT(情報技術)大手のインターネット広告収入などで、自分たちには無関係とみなす日本企業関係者が多いと聞く。一般の人々がデジタル国際課税や租税回避を自分たちに縁遠いものと感じていても不思議ではない。しかし、経済協力開発機構(OECD)は国際的な利益移転・租税回避により世界で1,000~2,400億ドル(約11~26兆円)の税収が失われていると推計しており、税の公平や競争条件の平等の観点から市民も関心をもつべき問題の一つであるといえよう。

そこで、進展中の国際課税の議論(注1)の主要論点を評価し紹介してみたい。今回は、10月9日に公表されたOECD事務局による新提案である、「所得金額A」と呼ばれる所得計算方式を適用したシミュレーションを行う(注2)。

物理的な存在を欠くと課税できない

現在の国際課税原則の基礎がつくられたのは、およそ100年前の1920年代の国際連盟における議論にさかのぼる。そこでは、各国が、自国において国境を越えた「クロスボーダー取引」を行う外国企業に対して課税する場合に必要な根拠として、外国企業が自国内に実店舗のような物理的な拠点を有することを要求している。

しかし、デジタル経済の下では、日本に物理的拠点をもたなくても日本の顧客にサービスを提供することが可能である。ホテルなどの予約サイトやクラウドサービスを利用したことのある人は多いだろう。そういったサービスを提供する企業等(契約の相手方)の住所をみると、日本ではなく、多くの場合、国際通貨基金(IMF)の報告書等(注3)で「投資経由地(investment hubs)」と呼ばれるアイルランド、シンガポール、ルクセンブルク等を含む租税回避地(タックスヘイブン)だ。そして、遠隔地から市場に参入する外国の企業がタックスヘイブンに所在する実態のないペーパーカンパニーの場合、世界全体でみても(市場国でもタックスヘイブンでも)課税されないことになる。

市場国に物理的な拠点を欠いても課税するためのOECDの策(第一の柱)——「所得金額A」とは

現在の国際課税ルールでは実際に利益を上げている消費者のいる国(市場国)で課税できない――この現状を打開するためにOECD事務局が示す具体策が、所得金額Aというまったく新しい計算方式だ。

狙いは多国籍企業の売上のある市場国の課税権を拡大することであり、ポイントは、課税対象を(1)連結売上金額が約900億円以上の企業に限定し、(2)連結営業利益率が低い(例えば10%)企業を除外する。そして、(3)対象とする事業から得た連結営業利益のうち、パテントやブランド力など「無形資産」等によるものの一定割合(例えば20%)を所得金額Aとして、売上に応じて各国で課税できるようにするというものだ(図表1を参照)。なお、厳密には、利益を営業利益で捉えるのか、税引き前利益等で捉えるのかについては議論が残っている。

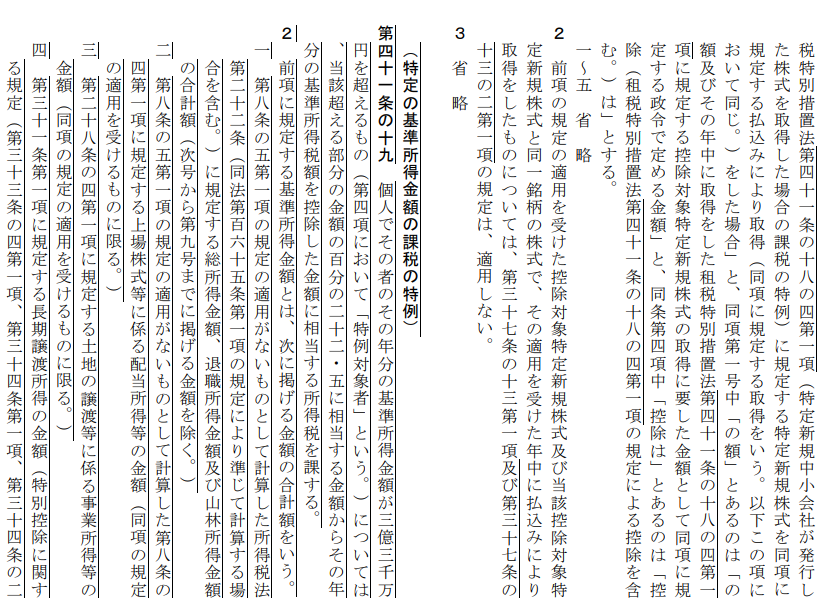

図表1 新たに市場国が課税できることになる「所得金額A」の計算方法(提案中のものであり、例示を含む)

|

① 市場国の課税の根拠として、支店等の物理的な拠点は不要。 ② 連結売上金額7億5,000万ユーロ(約900億円)以上の多国籍企業グループにのみ適用。 ③ 計算の対象となる事業は、高度にデジタル化されたプラットフォームビジネスのほか、コンシューマー・フェイシング(消費者向け)ビジネスが含まれる。 ④ 計算は多国籍企業の連結売上金額や営業利益に基づいて、10%、20%等のあらかじめ決められた「みなし率」を用いて行う。 ⑤ すなわち、連結売上金額の一定割合(例えば10%)を、「みなし通常利益」とする。したがって、営業利益率が一定割合以下の多国籍企業については所得金額Aの額が生じない。営業利益の金額から「みなし通常利益」の金額を控除した金額が高価値無形資産等が生み出す「残余利益」の金額となる。 ⑥ 所得金額Aの金額、つまり市場国で新たに課税できることになる額(「みなし残余利益」)は、対象事業の残余利益の金額の一定割合(例えば20%)とする。 ⑦ これを、各国での売上金額に応じて各国に配分する。 |

所得金額Aの適用対象となりうる企業数

実際に、所得金額Aの適用対象になる企業数はどのくらいと見積もられるか。OECDの「税源浸食と利益移転(BEPS)」プロジェクトの勧告を踏まえ、2016年より連結売上金額が7億5,000万ユーロ(約900億円)以上の多国籍企業が「国別報告書」を作成し、各国税務当局と共有する制度が導入されている。国税庁が他国・地域の税務当局から提供を受けた日本以外を母国とする多国籍企業は2018年10月までに558社、他国・地域の税務当局に提供した日本を母国とする多国籍企業は609社であった。この中からデジタルプラットフォームや消費者向けビジネスを行い、営業利益率が10%以上の多国籍企業に限られるのであるから、実際に所得金額Aの適用対象になる企業はそう多くないだろう。

アマゾン社は所得金額Aの適用対象になるか

GAFAと呼ばれる米IT大手4社の一角を占めるアマゾン・ドット・コムのビジネスラインは、オンラインストア(2018年12月期の連結売上金額に占める割合は53%[注4])、実店舗(同7%)、プラットフォームサービス(同18%)、アマゾンプライム等の定期契約(同6%)、アマゾンウエブサービス(AWS, 同11%)など多岐にわたっている。アマゾン全体でみた場合の営業利益率は5.3%であり、所得金額Aの適用対象にはならない見込みだ。

しかし、AWSの営業利益率は28.4%である。AWSはクラウドサービス等「高度にデジタル化したビジネス」であり、欧州・中東地域の顧客はルクセンブルクのアマゾングループ会社と、それ以外の地域の顧客は米国ワシントン州のアマゾングループ会社と契約を結んでいる。顧客の存在する市場国の物理的な拠点を介していないプラットフォームビジネスなので、所得金額Aの適用対象事業に該当しうるだろう(あるいは、クラウドサービスを提供する国内企業との条件の平等を考えれば、そうすべきとも思われる)。ただし、一般消費者向けでないことから、今後定まる対象事業の定義いかんでは所得金額Aの適用対象から除かれるかもしれない。

なお、AWS事業のグローバルな営業利益は約8,000億円。所得金額Aの適用対象となった場合、所得金額Aの金額(みなし残余利益の額)は約1,000億円と試算される(注5)。

グーグル社に所得金額Aが適用された場合

グーグルはオンライン広告、検索エンジン、アプリストア、クラウドサービス等の事業を行い、これらの売上は連結売上金額約14兆8,400億円の99.6%あまりを占めている(2018年12月期[注6])。また、連結売上金額の実に約85%にあたる12兆6,000億円あまりがオンライン広告の売上である。したがって、グーグルの連結営業利益は所得金額Aの適用対象となると思われる。グーグルの所得金額Aの試算結果を図表2に示す。

図表2 グーグルの所得金額Aの試算(注7)

(出所)グーグル親会社であるアルファベット社の「Form 10-K」(有価証券報告書(2018年12月決算期)より筆者作成。1USドルに対し108.45円のレートで計算。

(注)

- 「みなし通常利益」の金額は、営業利益率10%の場合の営業利益の金額、すなわち連結売上金額14兆8,380億円の10%相当額とした。

- 「みなし残余利益」(所得金額A)の金額は、「営業利益」の金額(2兆8,545億円)から、「みなし通常利益」の金額(1兆4,838億円)を控除して得られる「残余利益」の金額(1兆3,707億円)の20%相当額とした。

- なお、本試算で用いたみなし率(10%、20%)の水準について、現時点で具体的な合意があるわけではない。

この試算から以下のことを読み取ることができるだろう。

- グーグルのみなし残余利益(所得金額Aとして各国に新たに配分される利益)は約2,740億円であり、連結売上金額の2%程度。

- そのうち、半分近く(約1,270億円)が米国に帰属する。日本を含むアジア・太平洋地域に約430億円、欧州・中東地域に約890億円が配分される。

- この金額を多いとみるか少ないとみるか。実際の納税額はこの金額をもとに各国の法人税率で計算される。2018年の欧州の平均法人税率19.48%を単純にあてはめれば、税収増は約173億円(890億円×19.48%)になる。グーグルは、2019年9月12日にフランス国税当局との間で司法上の和解を行い、過去6年分として約561億円の税金および約604億円の罰金を支払ったと伝えられる(注8)。単純計算すれば1年間で93億円あまりの税額に相当する。比較できるものではないが、試算が示す所得金額Aの増収効果は、これよりはマイルドなものとなるようである。

OECDの新提案「所得金額A」の評価

以上から、所得金額Aの計算構造については、次のように評価することが妥当であろう。

① 所得金額Aは、課税の根拠として物理的な拠点を求めず、売上の存在、つまり”ネクサス”だけでよいとしており、伝統的国際課税原則の根幹にある課税根拠基準を大きく変更している。

② しかし、以上述べたように、連結売上金額による閾値や、「所得金額A」(みなし残余利益)を計算するための2種類のみなし率の設定いかんで、具体的に市場国において課税される利益は限定的になり、また、OECD事務局案は独立した(Stand-alone)新条約の形式によりこれを実現しようとしているようである。こうしたことから、高い売上基準や利益率を要求することで真に問題のある多国籍企業に焦点をあてて対応することになるため、実質的には租税回避否認規定的な性格、あるいは、みなし残余利益の率は過剰な負担を企業に求める水準とはなっていないため、ミニマム税的な性格を帯びているといえるのではないか。

③ なお、所得金額Aの対象はざっくり超過利潤とみなすことができる残余利益に限定されることから、新しい国際課税原則はエコノミストの中に支持のある効率的な法人税課税に貢献するものであり、理論的正当性があるともいえよう。エコノミストの間では、通常の利潤に対する法人税課税は資源配分を歪めるが、超過利潤(独占利潤が含まれよう)への課税は望ましいと考えられている。

さて、今後は次について紹介する予定である。一つは、「タックスヘイブンから課税ベースを取り返すためのミニマムタックス」。租税回避等の目的によりタックスヘイブンに移転された課税ベースを取り返すためのOECDの策について、11月8日にOECDがリリースした追加情報に基づいて追報することとしたい(注9)。もうひとつは「130を超える国がワンチームとなった取り組み」。現在の国際課税ルールの議論には、BEPS包摂的枠組みで130もの国が対等な立場で参加している。本当に合意に至ることができるのか、障害は何かについて論じることとしたい。

注1 議論の内容については、岡直樹「OECD事務局によるデジタル企業課税案(BEPS)」(本ウェブサイト2019年10月11日掲載)を、また、背景については、岡「BEPSポリシーノートから読み解くデジタル課税国際合意の方向性」(同2月12日掲載)を参照のこと。

注2 所得金額Aの試算方法は以下のとおり。①OECD「事務局案」(2019年10月)が示した方法に準拠。②「みなし通常利益の額」は、売上の10%(営業利益率10%に相当)とする。③新課税権の対象となる「みなし残余利益の額」は、営業利益からみなし通常利益の額を控除した残り(残余利益の額)の20%とする。なお、各種「みなし率」は現時点での最新の情報に基づくが、今後の議論で変動するものであり、あくまで推計のための仮置きにすぎない。

注3 International Monetary Fund "Corporation Taxation in the Global Economy" [2019年2月21日].

注4 本稿におけるアマゾンに関する経済データはAmazon.com Incの”Form 10-K”(有価証券報告書[2018年12月決算期])による。

注5 注2に同じ。

注6 本稿におけるグーグルに関する経済データは、その親会社であるアルファベット社の”Form 10-K”(有価証券報告書[2018年12月決算期])による。

注7 注2に同じ。

注8 Tax Notes International誌 2019年9月16日1179頁。

注9 OECD事務局は、2019年11月8日夜(日本時間)、「第二の柱(GloBE)に関する事務局案」をホームページ上に公開した。これは、タックスヘイブンに移転された利益に対して、「多国籍企業グループの母国」又は「市場国」が国際的に合意した実効税率までの負担を求めるための措置を講じること等を容認するための「GloBEパッケージ」についてのものである。OECDは2020年1月の大枠合意を目指し、12月2日まで意見公募を行うほか、12月9日にはパリでパブリックコンサルテーションを予定している。Globe パッケージの概要については、拙稿「G7で首脳が合意達成にコミットしたデジタル国際課税の“設計図”」August 30, 2019参照。