2020年2月22~23日に開催された主要20ヶ国財務大臣・中央銀行総裁会合「G20」は、デジタル経済の課税問題に対応するための2つの柱からなる「対処案」パッケージの大枠を承認した。137か国が参加する「BEPS(税源浸食と利益移転)包摂的枠組」が、これまで1年間の検討を経て、2020年中の最終合意に向けたたたき台として1月末に合意していたものだ。

本稿には専門的な内容も含まれるが、G20がコミットした最終合意期限まで1年を切ったOECD(経済協力開発機構)の議論を解説し、展望について述べることとしたい。

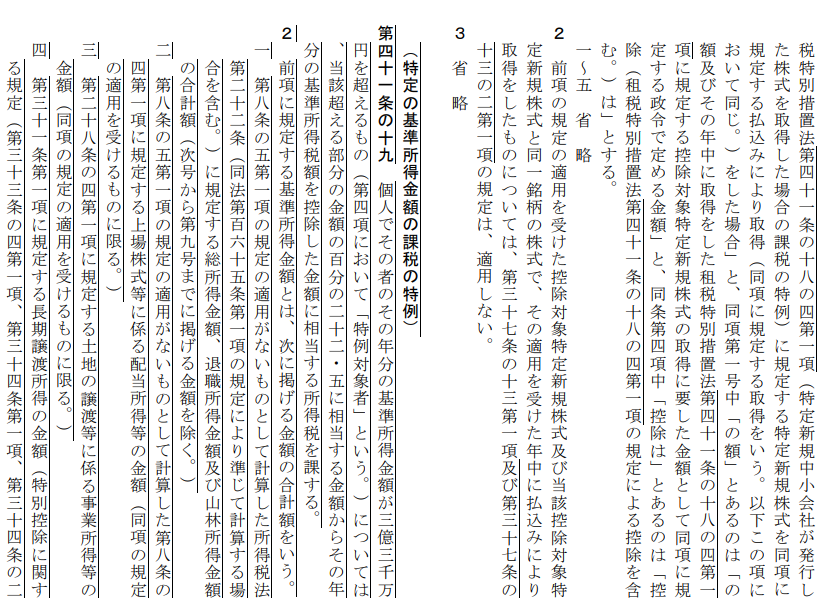

G20が承認した「対処案」の3つの措置

G20が承認した「対処案」パッケージの主な措置として、「新課税権(所得金額A)」、「所得合算ルール」「軽課税支払損金算入否認ルール」の3つをあげることができる。

図表1 G20が承認した「対処案」3つの主な措置

デジタル経済の課税問題と対処案

実例を参考にデジタル経済の課税問題のイメージを描き、対処案との関係を整理してみよう。

グーグルは、2019年9月、当局の追及を受けてフランスでの納税義務を認め、2011~2016年分の法人税及び加算税合計9.6億ユーロ(約1,170億円)を支払うこと等で仏検察当局と司法上の和解をした。関係文書等から読み取れる仕組みは次のようなものだ。

グローバルに事業を展開するグーグルは、ヨーロッパでの事業に関するビジネスライセンス(無形資産)を軽課税国(タックスヘイブン)であるアイルランドの子会社に保有させ、オンライン広告の販売契約をフランスの顧客と遠隔地であるアイルランド子会社との間で締結することにより多額の売上をアイルランドで計上していた。一方、フランス子会社は契約締結にあたりアイルランド子会社の代理人となる権限は持たず、フランス市場における課税根拠として必要な拠点の役割を果たしていないとしてフランスで納税を免れていた。

この例について、新課税権の下では、グーグルのオンライン広告事業のグローバルな連結利益の一定割合について、フランスの顧客に対する売上高に応じて定式的に計算された金額が、拠点の有無にかかわらずフランスで課税できる所得として配分される。また、アイルランド子会社の税負担率が国際的に合意されたミニマム税の水準より低い場合、①多国籍企業であるグーグルの母国であるアメリカでミニマム税の水準まで「所得合算ルール」により追加課税できる。なお、②仮にフランス子会社からアイルランド子会社に使用料の支払い等を通じた利益移転が行われていた場合、フランスで「軽課税支払損金算入否認ルール」を適用し実質的に課税することが可能になる。

「対処案」の経済的インパクト

OECDは、2020年2月13日、これら「対処案」パッケージの経済的インパクトについて2016年のデータに基づく推計を公表した。対処案パッケージは全世界合計で年間1,000億ドル(10.9兆円)、全世界の法人税収に対する割合で4%程度の法人税増収効果をもたらすと見積もっている。

図表2:全世界の法人税収についてのOECD推計

推計で注目したいのは、対処案パッケージ(制度改正)による直接の法人税増収効果は全体(4%)の3/4、3%程度であること、また、第二の柱の措置(ミニマム税)の貢献が大きいことだ。一方、税収増の観点からは、第一の柱(新課税権)のインパクトはそれほど大きくない。なお、OECDの推計によれば、新課税権の増収効果の半分がわずか100の多国籍企業グループからもたらされることも重要だ。

もう一つ注目したいのは、対処案により制度改正による増収に加えて多国籍企業の利益移転行動の抑制を期待することができ、そのインパクトはミニマム税による増収効果に匹敵する大きなものである可能性があることだ。

合意に向けた国際社会の団結を揺さぶる要素

OECDが目指す2020年末までの最終合意に向けたスケジュールは相当タイトなものだ。しかし、国際社会の団結を大きく揺さぶりかねない要素も残されている。

米国(ムニューシン財務長官)は2019年12月3日にOECD事務総長に書簡を送り、多国籍企業に連結利益の定式配分による課税を強制する「新課税権」は”納税者の広い支持”(米議会での承認)を得ることはできないので、企業の選択制(セーフハーバ)とすべきと唐突に提案した。終盤にさしかかった議論に冷水をあびせた格好だ。

米書簡が、拠点がなくとも市場国での課税を可能とする新課税権の適用を企業が選択できること(選択しなければ不適用)を意味するものであれば、選択しなければ市場国の課税はないので、「市場国に拠点を持たない」という主張を税務署に否認されると考えないかぎり適用を選ぶ企業は現れず、新課税権は骨抜きになる。

新課税権は国際的な課税権の配分基準を変更するものであり、租税条約の改正が必要だが、米国抜きの改正では意味がないので米議会の同意を避けて通れない。2020年1月の「BEPS包摂的枠組」会合では、多くの国が米国提案の持つ問題に懸念を表明しつつも検討を先送りすることしかできずに終わっている。

独立企業原則と多国籍企業の利益操作

現在の国際課税原則は、多国籍企業を構成する各企業に分解し、それぞれ独立した存在として市場価格で取引が行われたという前提で課税所得を計算する「独立企業原則」によっている。しかし、多国籍企業は、グループ内で大きな利益(超過利潤と目される)を生む無形資産をグループ内のどの企業の帳簿に計上するかを自由に決めることができるほか、無形資産の課税上の価値の評価は困難を伴う。例えば、米国でIRS(日本の国税庁に相当)とアマゾン社は、ルクセンブルグ子会社の無形資産に関し14.1倍の開きがある評価を裁判で争ったが、IRS 敗訴で終わっている。無形資産を巡る独立企業原則の適用はある種の”ブラックボックス”になり、多国籍企業による会計操作を許す側面がある。

新課税権は、独立企業原則から離れ、多国籍企業を連結利益に基づき課税する。米国書簡から感じるのは、独立企業原則を隠れ蓑に利益移転による租税回避を行っている多国籍企業がこうした利益移転の機会を温存したいと考えている可能性である。わが国を含む米国以外の国の多国籍企業の中にも、利益移転の機会を温存したいという考えに(内心)同調するグループが存在するかもしれない。こうした一部の本音が合意に向けた議論に歪んだ影響を与える可能性には警戒が必要だ。

最終合意達成に向けた展望と「対処案」の意義

1月の包摂的枠組み会合は、第一の柱の「新課税権」については米提案の扱いが最終的な合意達成に重要であることを認めている(米国も第二の柱のミニマム税は支持している)。国際社会は、①税制として問題の多い米提案を拒絶するか(その場合米議会の承認を得られないかもしれない)、②米国が国内(議会)の理解を得て提案を取下げることを期待するか(そのためには環境整備が必要になろう(後述))、③米国案を受け入れ新課税権を企業の選択制とするか(選択する企業は限られ、新課税権の税収や意義は大きく損なわれるため、欧州ほか各国は強く反発しよう)という困難な選択を迫られることになった。

米議会そしてその背景にある企業の理解を得る環境づくりに貢献する要素としては、新課税権の対象となる企業の利益基準の引上げ(10%以上→15%以上)や、新課税権の配分を受けるために必要となる市場国の売上金額基準を高く設定することなどで、市場国における新課税権の適用可能性をある程度抑制することが考えられる[1]。これは、米国に限らず企業が歓迎するほか、自国の多国籍企業に対する新課税権による課税を警戒する各国政府も支持するだろう。そのような縮小を受け入れざるを得ないとしても、新課税権は連結利益による課税という新たな課税原則を多国籍企業の課税に持ち込むものであり、導入する価値がある。上手くいけば将来広げればよいのだ。

多国籍企業やタックスヘイブン(軽課税国)を詳細なデータ分析に基づき研究している経済学者ズックマン教授は、その著書「失われた国家の富」(2015)の中で「多国籍企業による会計操作により、法人税は瀕死の状態にある」と指摘した。教授らのグループの推計によると、2015年に多国籍企業がタックスヘイブンの関連会社に人為的に移転したと目される利益は全世界ベースで6,164億ドル(74.6兆円)だった(「Missing profits of nations」(2020))。教授は、「21世紀の法人税は、各国での売上を重視して連結利益の金額を配分する定式配分法により各国に分配する仕組みに改めるべきだ」と主張したが、これは進行中の議論の本質をかなり正確に予言している。

G20は、「BEPS包摂的枠組」に対して7月までに重要な政策上の論点について合意することを求め、2020年中に政治的な合意を完了することに改めてコミットした。国際社会はこの機会をムダにすべきではないだろう。タックスヘイブンは多国籍企業に租税回避の機会を提供し、経済の電子化はそうした機会の利用可能性を広げた。こうしたことを背景に、国内の福祉システムにお金が必要な国々から課税ベースが奪われ、対抗するために法人税率引下げ競争を招いている。流れを変える必要がある。

真の国益とは、各国が本当の意味での課税主権を取り戻し、タックスヘイブンへの利益移転を警戒せずに税制における法人税の規模や法人税率等を決定できるようにすることであるはずだ。各国は、自国の産業構造に基づく損得にとらわれすぎることなく、国際協調がもたらす大局的な恩恵を今一度確認するべきだろう。

[1] 報道された米財務省高官の発言を参照Tax Notes International 2020年1月27日447頁