東京財団上席研究員

森信茂樹

1.軽減税率の様々な問題点

2017年4月からの消費税率10%引上げ時に軽減税率を導入することについては以下のように様々な問題がある。

第1に、所得再分配政策上の効果がないという問題である。軽減税率は、高所得者ほど多くの恩恵が及ぶので、低所得者対策ではないという点である。加えて、今回軽減税率1兆円の財源として、低所得者対策である総合合算制度の取りやめが予定されているが、これらをあわせて考えると、政策の軸が「低所得者から高所得者へ」シフトすることになり、これまで推し進めてきた税・社会保障一体改革の理念に逆行することになる。

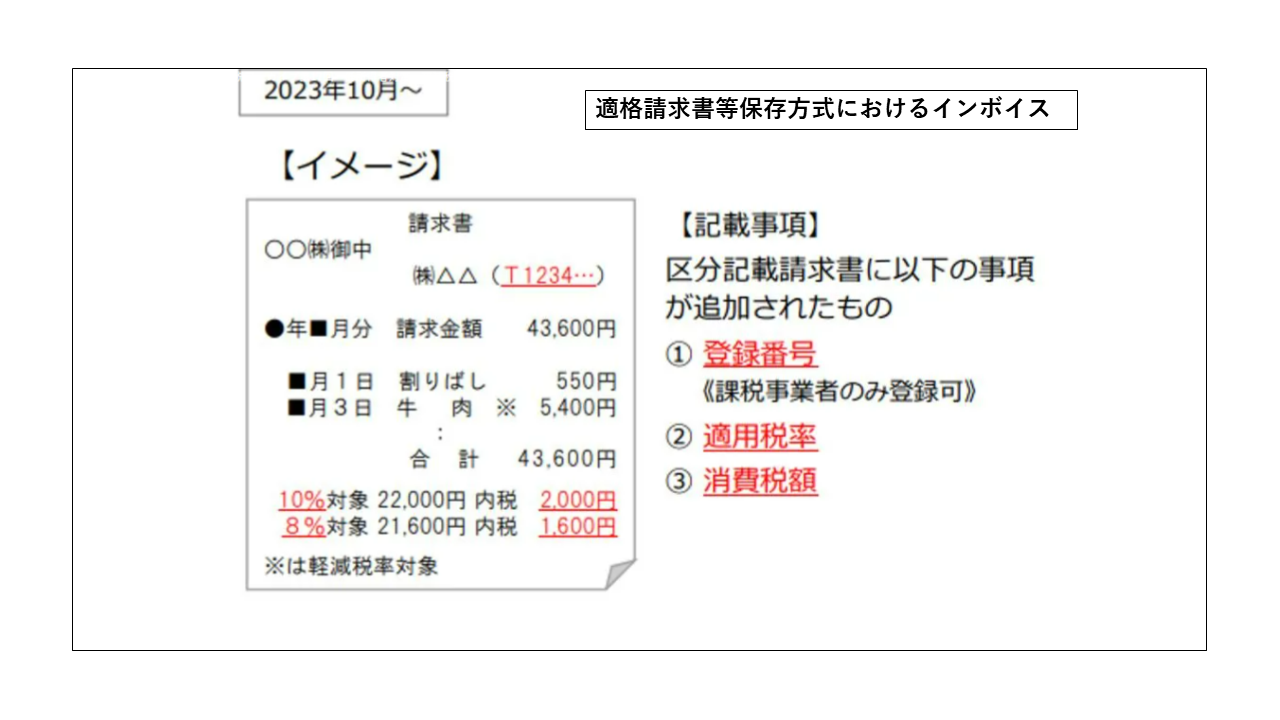

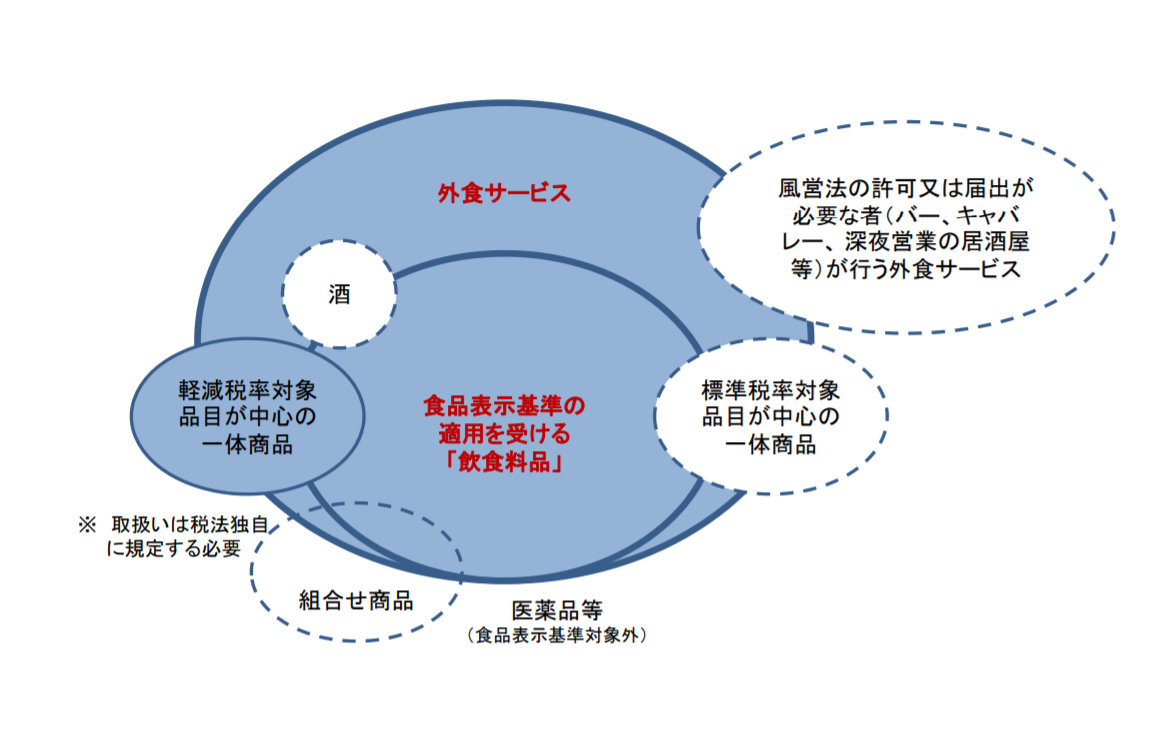

2番目の問題は、軽減税率の実施に伴い、国民全体の手間・コストが増大するということである。そもそも消費税の長所の一つは、「収入から経費を差し引いて計算する所得税」と比べて、納税(徴税)コストが少ないという点である。これが軽減税率の導入により、区分経理をする必要が出てくる。納税義務者である事業者だけでなく、消費者や国(税務当局)のコストも増加する。外食サービスにおけるイートインとテイクアウトの区分は、今も欧州諸国で悩みの種となっており、今後わが国でも同様の問題・混乱が生じることが予想される。

また複数税率による益税や不正の拡大も予想される。このようなコストはすべて最終的には国民の負担になる。

3番目に、今後軽減税率の適用拡大を巡って、利権型政治が繰り返される可能性が高いという問題がある。すでに医療(社会保険診療報酬)や住宅(産業)などが、今後の軽減税率導入を目指して世論喚起を始める動きがある。かつて行われてきたような、陳情合戦・利権政治が復活し、「政治と金」の問題がまたぞろ大きな問題となりかねない。

欧州諸国では、政党の選挙マニフェストに軽減税率の拡大がうたわれるという例があるが、今後わが国でも同じようなことが懸念される。

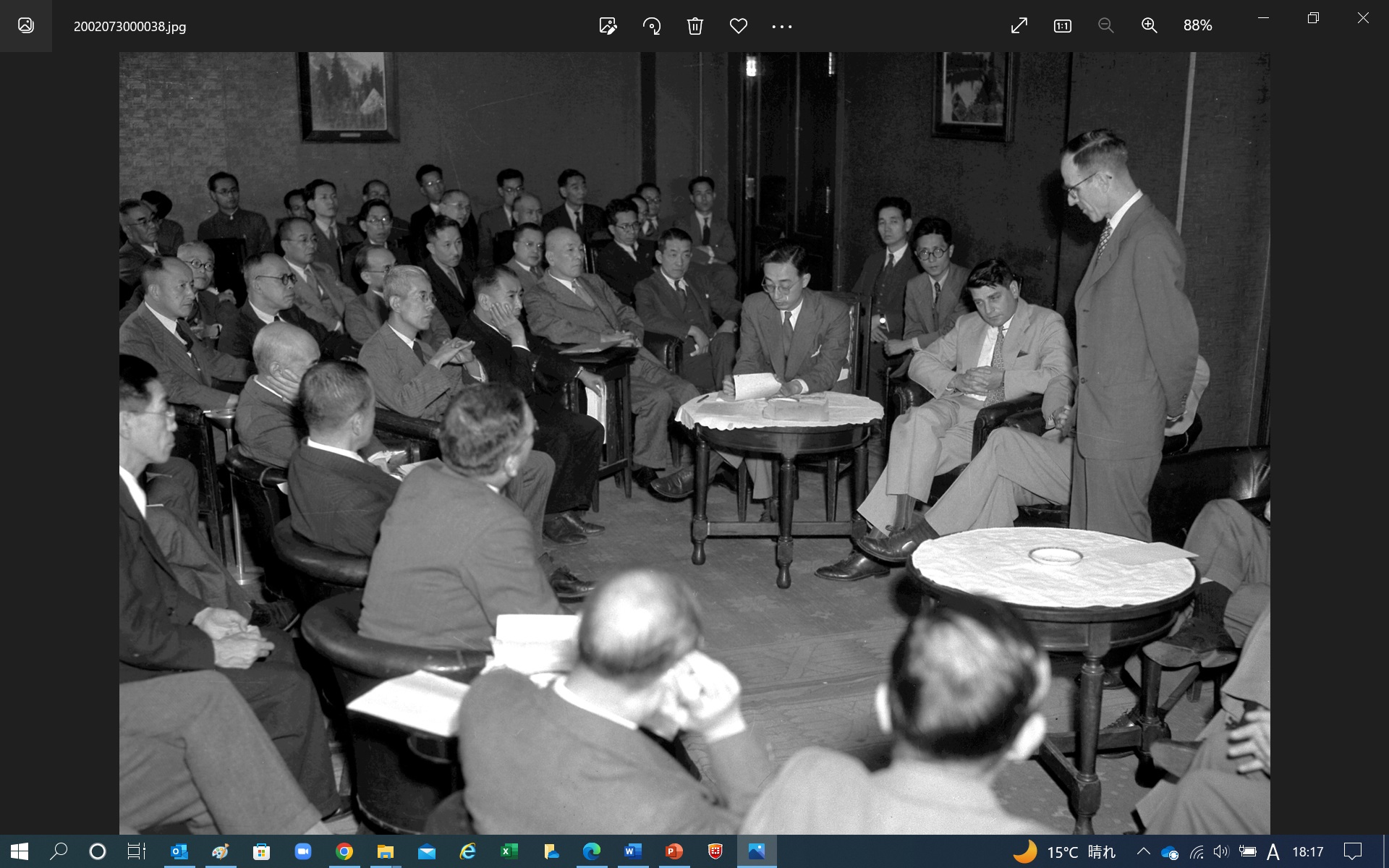

2014年6月わが国で、OECD主催のVATフォーラムが開催され先進諸国の税制当局者が一堂に会した。その場で、軽減税率が極めて効率の悪い制度であることが話題になった。

OECD事務局、IMFのエコノミストなどが、「欧州の軽減税率・非課税制度は、消費税制度の効率性を損なっており、なるべく縮小すべだ」という見解を述べ、参加者全員が賛同し、プレスリリースには次のように書かれた。

「低所得者世帯の負担を緩和するため、軽減税率を導入している国もあるが、消費税グローバルフォーラムにおける議論においては、軽減税率は、低所得者を支援する方策として、対象者を限定した給付措置に比べると極めて非効率であるということが確認された」と。

http://www.cao.go.jp/zei-cho/gijiroku/discussion1/2014/26dis14kai.html

また、旧知のパスカル・サンタマンOECD租税委員会事務局長と雑談した際、筆者に、「(軽減税率については)Don’t follow Europe」とアドバイスしてくれたことが記憶に残っている。

筆者が最も問題だと考える点は、軽減税率を決定する際に、その財源も併せて国民に提示すべきであるが、それが提示されていないという点である。軽減税率という減税部分だけ国民に見せておいて、その財源、つまり「増税部分は参議院選挙後に議論する」というその発想・手法は、国民を愚弄しているのではないかと考える。

本来の議論の在り方は、「1兆円の軽減部分については、消費税の標準税率を引き上げることにより補てんする」ということである。筆者の目の子計算では、軽減税率を導入するのであれば、標準税率は0.5%引き上げて10.5%にしなければつじつまが合わない。そもそも消費税は全額社会保障財源に充てられる目的税なので、こう考えるのが筋ではないか。

つまり、国民に、「標準税率10%」か、「標準税率10.5%と軽減税率8%」の両方の選択肢を提示して、消費税改革法の選択肢である「給付付き税額控除」とメリット・デメリットを比較しながら議論することが本来の議論の在り方である。しかし今回行われてきた議論は、「軽減税率導入賛成か反対か」だけであった。

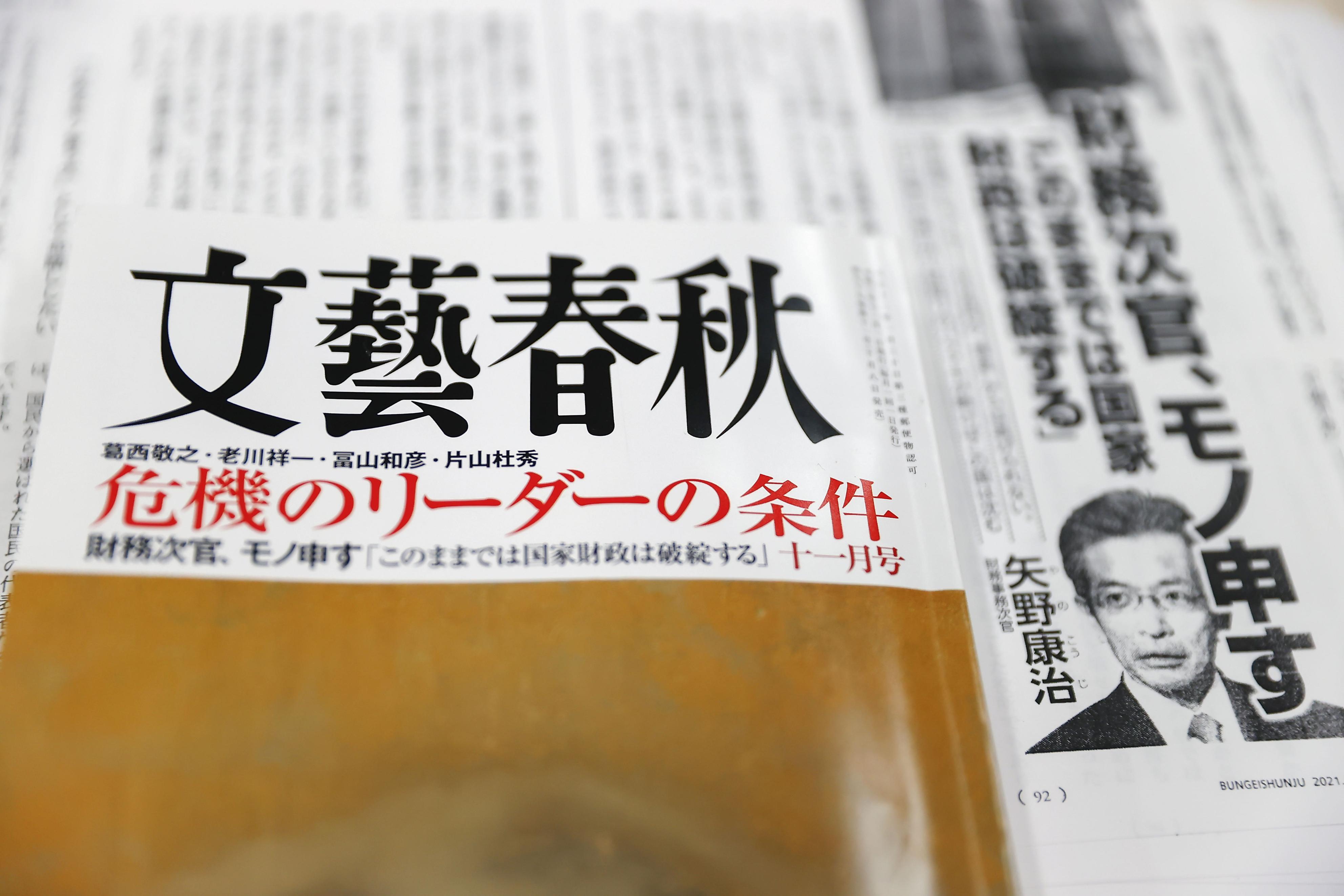

このような議論の方法では、国民は減税である軽減税率に賛成することは目に見えている。最後までこのような議論に終始したことの責任の一端は、新聞の報道ぶりに問題があると考えている。新聞業界は、自らの新聞への軽減税率の適用を与党に要望してきたので、軽減税率の代替案である給付付き税額控除についてのメリットなどを議論する機会はほとんどなく、その報道は中立・公平なものではなかったと考えている。今後も、軽減税率の適用を受けるということで、公平性・中立性に疑念を持たれないような報道を期待したい。

2.代替案としての勤労税額控除

では、軽減税率に代わる低所得者対策としては、どのような政策が考えられるのであろうか。

税制改革法は、給付付き税額控除を上げているので、その具体案を考えてみたい。その際ヒントとなるのは、カナダの給付付き税額控除(GST控除)である。この制度は、世帯収入300万円以下の者に対して、大人一人当たり269ドル(ざっと2万円強)、子供はその半分を、家族の人数に応じて定額で給付するというものである。この給付額は、低所得世帯の基礎的な消費支出にかかる消費税額を計算したものだ。納税者が所得税申告時に、GST控除の適用を希望する旨の申請を行い、その後当局が有資格かどうか所得条件などを審査し、納税者の口座に直接給付額を振り込むようになっているので、不正もほとんどない。 これは現在わが国で行われている所得制限付きの児童手当と基本的にかわらないわけで、決して複雑でも面倒でもない。現在自治体を窓口にして、簡素な給付措置が実施されているが、そのインフラがそのまま活用できる。1月からマイナンバーを導入したのだから、世帯の収入を合算して低所得者世帯に給付することも可能になる。制度設計は国が行い、実際の給付事務は自治体が行うということである。

実はカナダの制度には、注目すべき点がある。単身者のラインが右上がりになっていることである。これは、勤労所得に応じて給付額が増えることにより勤労インセンティブが働くように設計されており、ワーキングプア対策の役割も担っているのである。つまり、このような制度をわが国に導入することは、単に消費税の逆進性対策というだけでなく、ワーキングプア・非正規雇用層への支援にもなるということである。

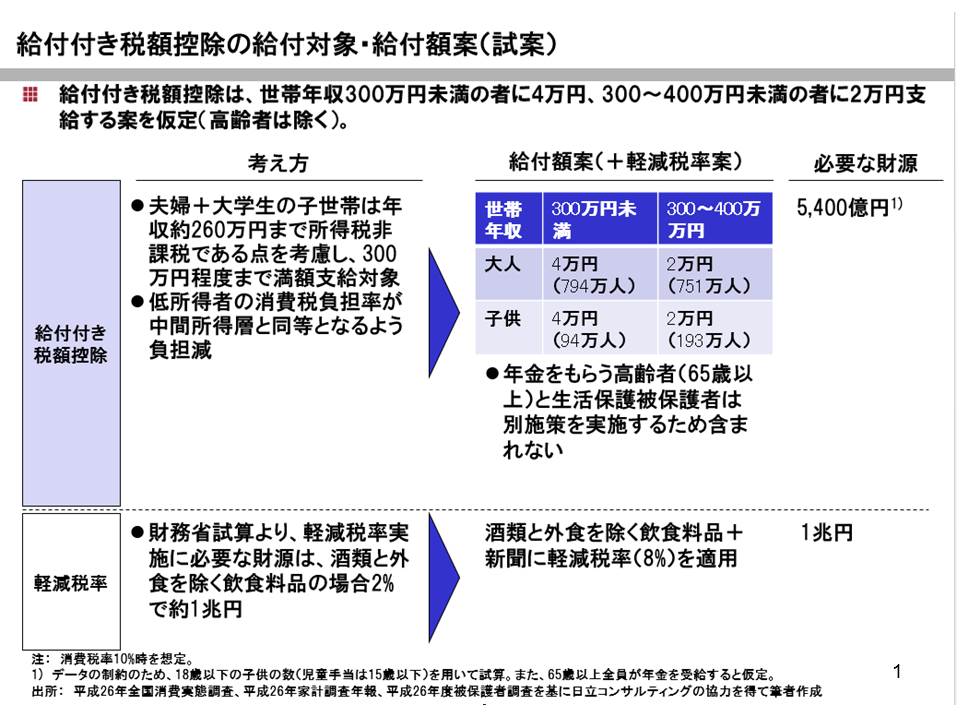

これを参考にしつつ、図1のような具体案を作ってみた。これは、300万円未満世帯には、一人当たり4万円、300万円から400万円の世帯には、一人当たり2万円を給付するというものである。この制度の財源は、5000億円程度である。なお年金受給者には消費税率引き上げに伴う物価スライドがあるので、給付対象からは外している。

(図1)

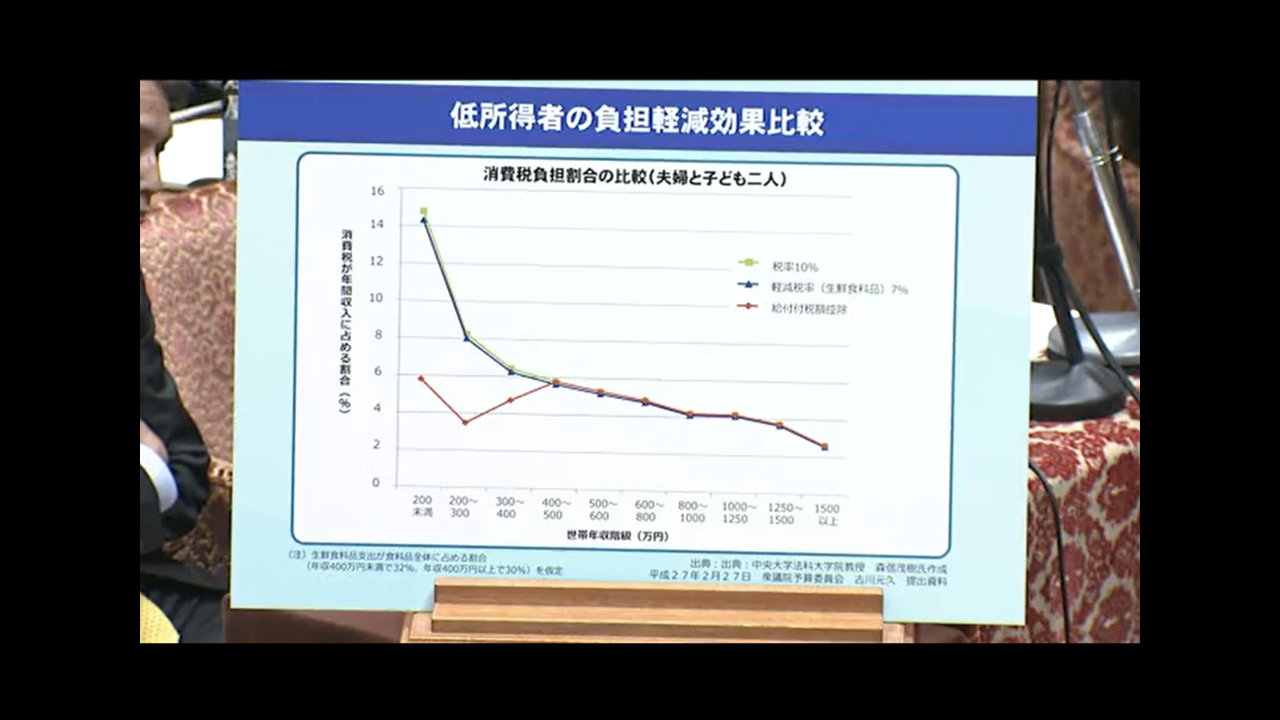

以上の案と軽減税率について、家計にどのような効果をもたらすのか、実際の統計に基づいて、世帯収入ごとにその影響を試算すると図2のようになる。

(図2)

この図表を見てわかることは、軽減税率では逆進性はほとんど変化しないが、「給付付き税額控除」の方は、ほとんどの世帯で累進的な負担となるなど、逆進性の解消が行われていることである。

このように、軽減税率で失う1兆円の社会保障財源があれば、単なる低所得者対策だけでなく、子育て支援や非正規雇用・ワーキングプア対策にも活用できる勤労税額控除(給付付き税額控除)ができる。130万円の壁といわれるパート労働者の問題も解決できる。

わが国の経済を取り巻く環境はますます悪化している。国内経済に目を転じても、中国経済の不振や円高による企業業績の下振れが生じており、個人も実質賃金が3年連続でマイナスとなるなど、アベノミクスのほころびが目立ってきている。

このような状況のもとでは、政策の軸を高齢者から若年層・勤労世代に移し少子化対策に、より多くの財源を振り向け、非正規雇用の増大に伴うワーキングプアの増大に対して抜本的な対策を行うこと、このような政策こそが経済を底支えすると考えられる。実は、ワーキングプアについての整合的な政策を持っていないのは、先進諸国では日本ぐらいである。

軽減税率の導入は、極めて問題の多い政策なので、直ちに廃止し、代替案として勤労税額控除の導入を検討する必要がある。

なお、以上の論考は、16年2月29日の衆議院財務金融委員会での参考人意見陳述を基に作成したものである。