東京財団上席研究員 森信茂樹

定額給付金から給付付き税額控除

麻生総理は、今年度内に2兆円規模の定額給付金を国民全員に配布することを明言した。しかし、この給付金については、その趣旨がはっきりせず、給付金の受給者に所得制限を設けるかどうかについて議論が錯綜しているだけでなく、そもそも財政資金の使い方として哲学のない「ばらまき」だという強い批判が続いている。そこで、この制度を、国民のニーズを踏まえた効果的で効率的な制度として構築するにはどのようにすればよいか考えてみた。

中低所得者層への経済支援を中核とした制度として、欧米先進諸国には、「給付付き税額控除」という制度が導入され、大きな成果をあげている。制度をわかりやすく説明すると以下の通りである。2兆円の財源を、収入600万円以下の世帯の、15歳以下の扶養者約1000万人に均等に配分すると、扶養者一人当たり20万円となり、これを扶養者の人数に応じて世帯に配るものとする。2人の扶養者がいる世帯の受給額は40万円となるが、税金を支払っている場合には減税とし、払っている税金より給付が多い場合や課税最低限以下の世帯は、差額の給付を受けるという制度である。同じ所得再分配の機能を果たしている税と社会保障を一体的につなげ、効率的・効果的な制度作りをしたもので、欧米では広く活用されている制度である。

欧米の給付付き税額控除は、以下の4つの政策目標別に分類できる。

第1は、勤労税額控除(EITC)である。これは、一定時間就労する中低所得世帯に対して一定額の税額控除を与え、所得が上がるにつれ控除額は逓減、最終的には ゼロとなるという制度設計で、勤労より社会保障に依存した方が有利というモラルハザードやポバティートラップ(貧困のわな)を防止し、自らの労働スキルを向上させ自立した生活をおくることを支援するもので、労働訓練や職業教育と連動して運営されている。

第2は、児童税額控除(CTC)である。これは、子供の人数に応じ税額控除を行い、母子家庭の貧困対策や子育て支援を通じ、少子化対策に資するものである。

これら2つの制度は、英国のブレア政権、米国のクリントン政権のもとで、勤労を通じて自立していくというワークフェア思想に立脚したもので、今では英国や米国には広く浸透している。

第3は、社会保険料負担軽減税額控除である。低所得層の税負担・社会保険税負担を緩和するものである。オランダや韓国がこの思想に基づく制度を導入しているが、オランダの制度は、社会保険料負担(税)と相殺され、給付は行われていない。

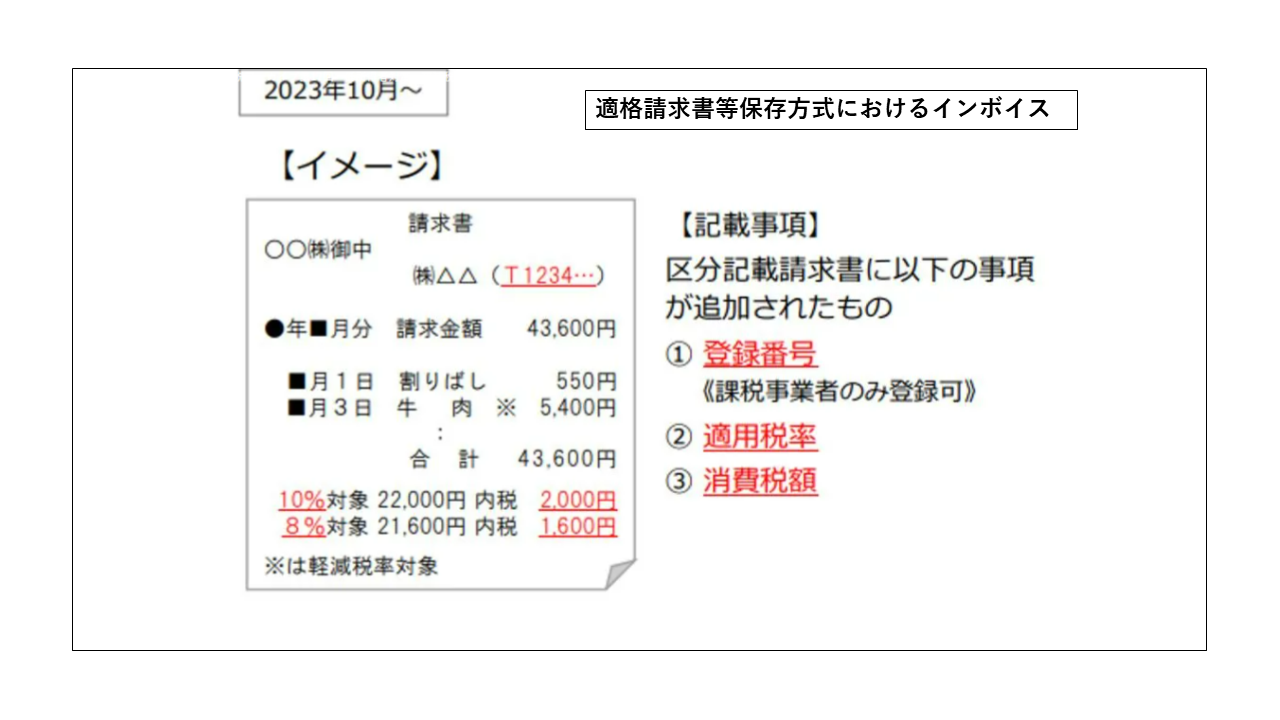

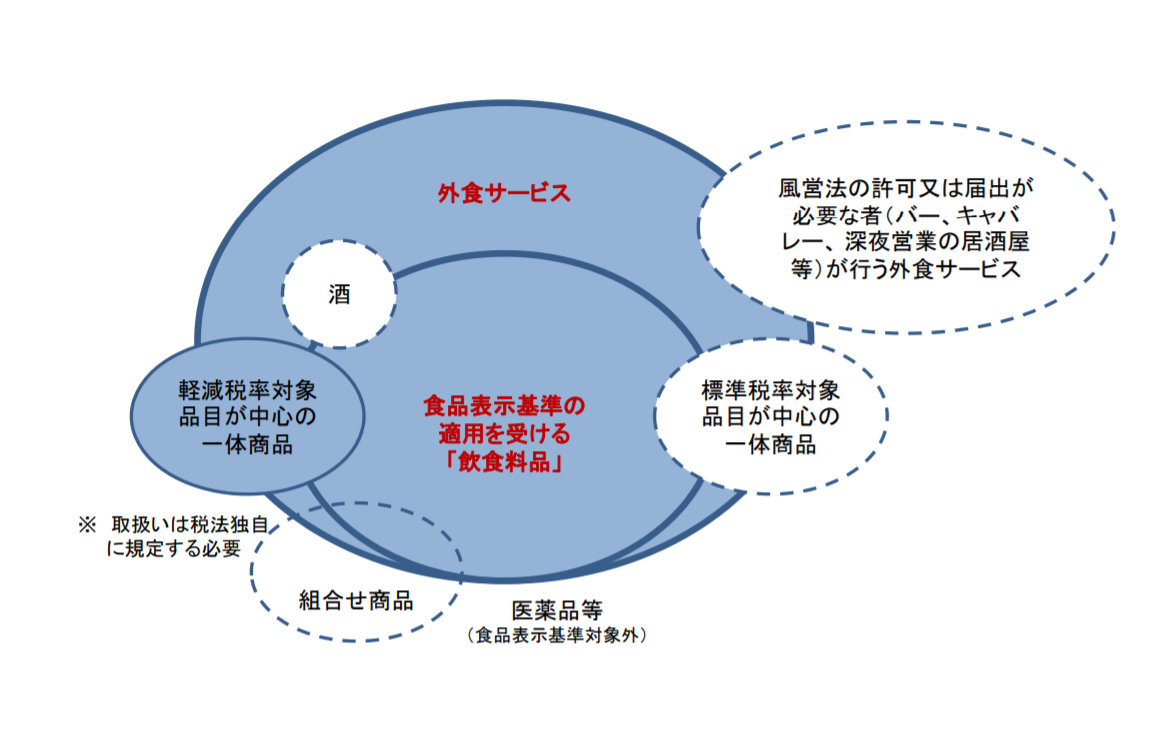

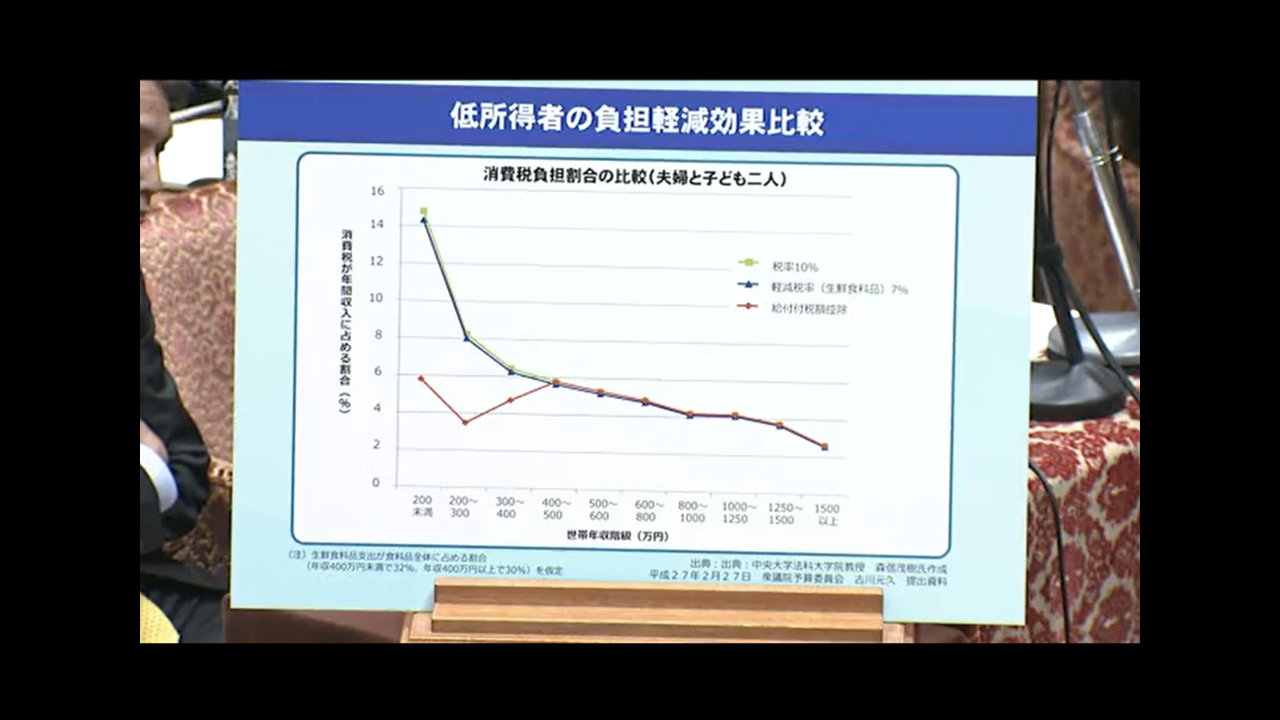

第4は、消費税逆進性対策税額控除である。消費税率引上げによる逆進性の緩和策として、カナダやシンガポールで導入されており、基礎的生活費の消費税率分を所得税額から控除・還付する。軽減税率よりはるかに効率のよい逆進性対策となっている。

最近ではわが国でもこのような制度の有用性が評価され、平成20年度政府税制調査会答申では、「若年層を中心とした低所得者支援、子育て支援、就労支援、消費税の逆進性対応・・・社会保険料負担を軽減する観点から本制度を利用している国」があり、議論を行っていく意義があることが明記されている。

導入に向けての2つの課題

このような制度をわが国に導入するには課題も多い。そこで、導入に向けての2つの大きな課題を整理してみた。

第1の課題は、執行体制の整備である。この制度を導入している先進諸国の執行体制を見ると、すべて税務官庁が減税と給付を統一的に行っている。課税最低限以下の者は、税務署にこの制度の適用を申請し、審査を経て税務署から給付を受けるのである。もっとも、導入当初の英国のように、給与所得者については、勤務先の年末調整で行うことも可能である。

問題は、この制度を自営業者も含めて実施するためには、彼らの正確な所得捕捉を行う必要があるということである。俗にクロヨンと呼ばれるように、給与所得と事業所得の間には所得の捕捉率に差があり、そのままでは公平の問題を生じさせる。また、所得制限を家族単位で入れる場合には、家族の所得を合算する必要があるが、これも手間がかかる。これらの問題を解決するためには、納税者番号制度の導入が検討課題になる。

本年10月に公表された社会保障国民会議の報告書は、社会保障番号導入に向けての検討を明記した。国民に生涯変わらぬ番号を付すことにより社会保障に関する個人情報を一元的に管理し、年金、医療、介護の給付と負担の関係を明確化できるというメリットがあり、2006年の骨太方針に明記されて以来、2011年度中の導入を目指して検討が行われている。そうであれば、この社会保障番号を納税者番号として活用してはどうであろうか。これまでの、「税金の徴収のための納税者番号」という発想から、「社会保障給付といった国民利益のための納税者番号」へと、発想を切り替えるのである。

第2の課題は、ばらばらな社会保障制度・税制を根本から整理統合して新たな制度作りを行うことである。現行の児童手当、児童扶養手当、生活保護等の給付制度、基礎控除・配偶者控除等の各種所得控除、最低賃金制度のあり方を総合的に見直しつつ新たな制度設計を行うことが必要である。

本年11月12日の社会保障審議会年金部会が、年金制度の見直しに向けた8つの検討項目の一に、低年金・低所得者への対応として、保険料軽減支援制度の創設を提言した。低所得勤労者の払いきれない年金を国費で補助しようとするこの考え方は、上述したようにオランダや韓国が給付付き税額控除制度を導入した背景と重なるものである。オランダは、低所得者層の高額な社会保険料を、税額控除という形で負担軽減(相殺)しているが、控除額が所得に比例的に、つまり働けば働くほど額が多くなるように設計されているので、勤労インセンティブが与えられることになる。このような制度のほうが、年金審議会が考えているようなモラルハザードを引き起こしかねない保険料軽減支援制度より、国費を効率的に使うという観点から望ましいことはいうまでもない。

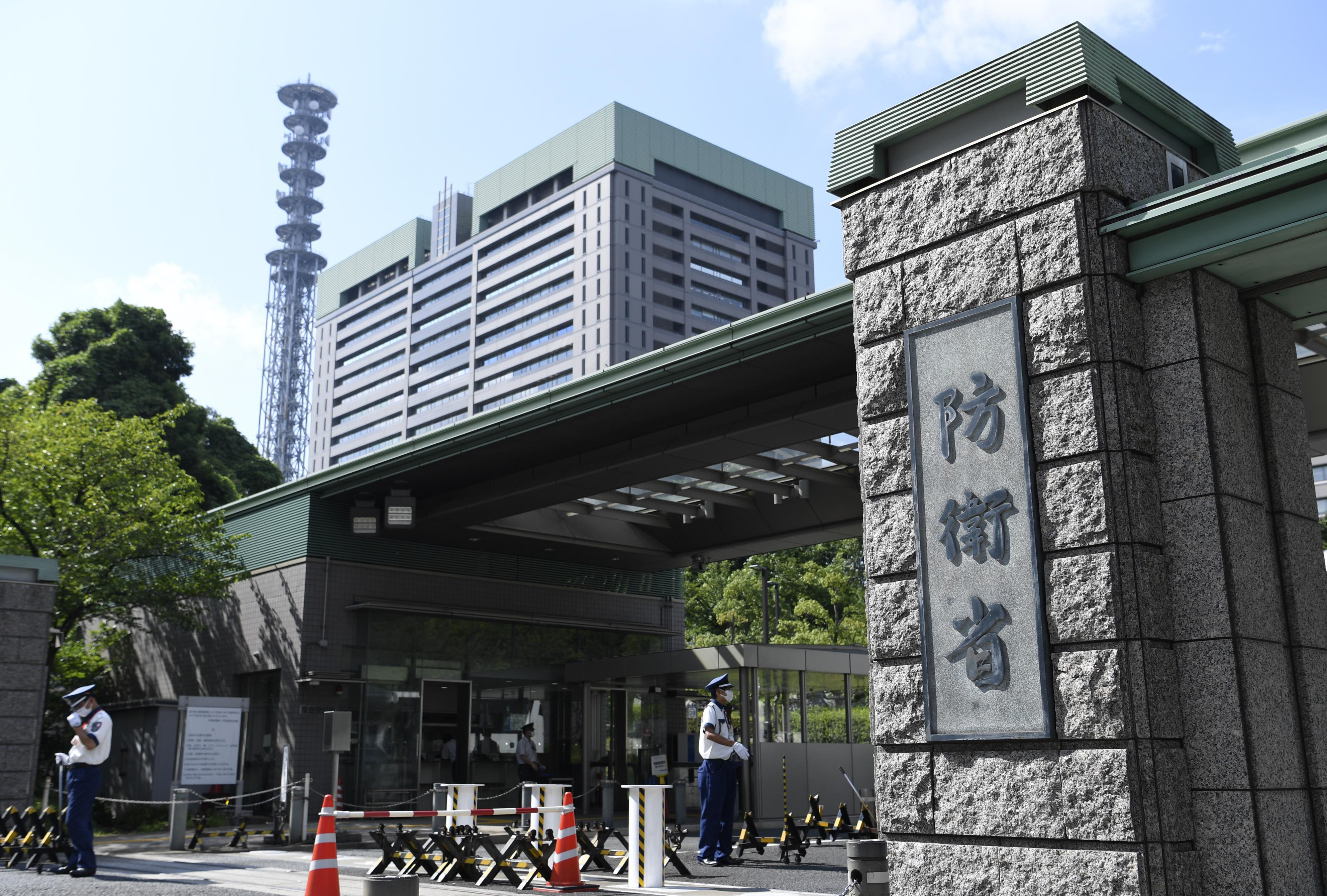

霞が関の縦割りを超えた構想力と実行力

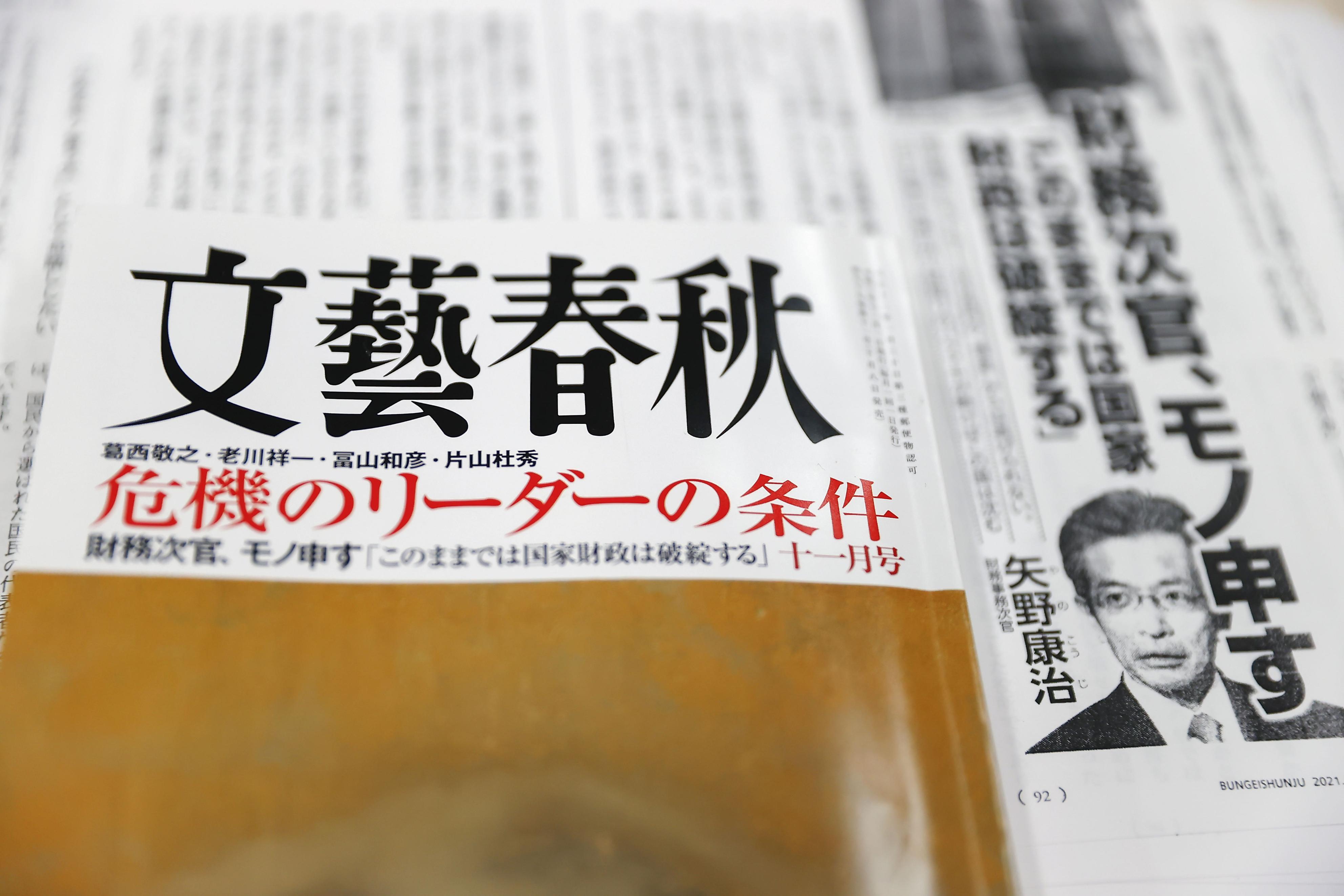

このような大きな政策を実行していくには、強い政治のリーダーシップが必要となる。我が国の行政システムの状況を見ると、税制は財務省、社会保障は厚労省という縦割りの体制のもとで、省庁を超える政策の実行は不可能に近い状況にある。給付付き税額控除は、給付を税務官庁が行うことや、税と社会保障負担を同じ国民負担としてとらえる発想から、徴収の一元化等既存の霞が関の再編成に結び付く可能性を秘めており、その観点からの抵抗が大きいからである。つまり、給付付税額控除の導入は、縦割りの霞が関改革と深く結び付いているといえる。本年1月からこの制度を導入した韓国財務省は、社会保障官庁の抵抗を乗り越え、大統領府が主導して設計図を描き実行したということである。

平成20年12月24日に閣議決定された税制改革の中期プログラムにおいて、「個人所得課税については、格差の是正や所得再分配機能の回復の観点から、各種控除や税率構造を見直す。最高税率や給与所得控除の上限の調整等により高所得者の税負担を引き上げるとともに、給付付き税額控除の検討を含む歳出面も合わせた総合的取組の中で子育て等に配慮して中低所得者世帯の負担の軽減を検討する」と記されたが、まずは所得控除を削減して財源を確保しつつ、税額控除化することにより、所得再分配効果を高めるとともに、その恩典を課税最低限以下の人にも及ぼすような制度作り(給付と税額控除との連動)に向けて具体作りに着手すべきであろう。

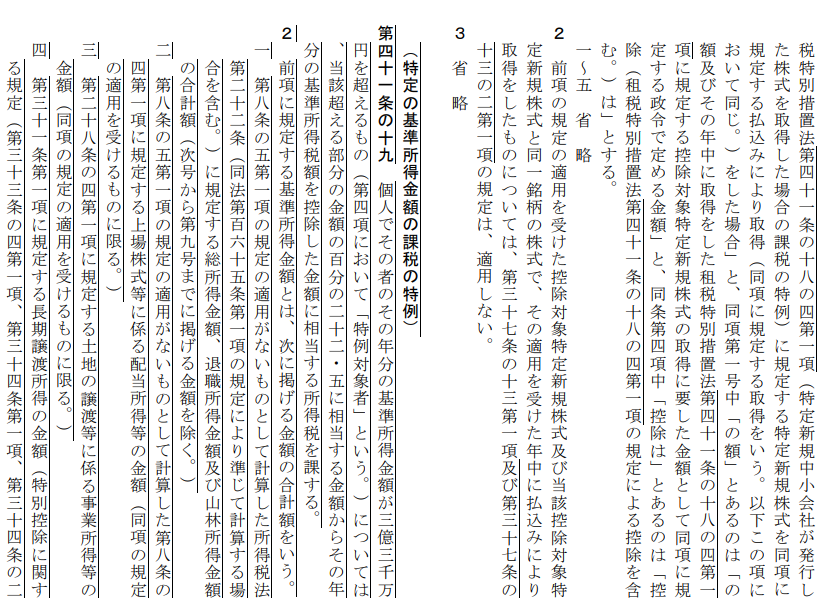

コンセプトを表した図を使って説明してみよう。ここでは、制度設計を考える上での基本姿勢として、全体を税収中立として考えている。現行税制(?)の所得控除を削減すると、増税になり上方(?)にシフトする。その税収を使い、収入600万円以下の世帯に、たとえば子供の数に応じた定額の税額控除・給付をすると、下方(?)にシフトする。この結果、600万円以下は減税となり、600万円を超えると増税になり、所得再分配効果が上昇するのである。

麻生総理の2兆円給付金を、このような制度に向けての最初のステップと位置づけることならば、それは、単なるばらまき政策ではなくなるであろう。その上で、この制度を、先述した4つの類型、すなわち少子化対策、ワーキングプア対策、低所得者の年金未納対策、消費税率引き上げの際の逆進性対策とするのかについては、今後国民的議論をしていけばよい。

いずれにしても必要なことは、霞が関の既存の縦割り行政システムを超える強力な政治のリーダーシップである。その意味で、このような構想の実現は、政治主導型の国家を占う試金石ともいえるものである。