OECDのBEPSでは、デジタルエコノミー(電子経済)に税制がついていけない、という認識のもとで、新興国も含めた諸国での議論が行われてきた。より具体的には、FANG、つまりフェイスブック(Facebook)、アマゾン・ドット・コム(Amazon.com)、ネットフリックス(Netflix)、グーグル(Google)に代表される米国IT企業が、自国(源泉国)でビジネスを行い利益を上げながら、税負担は低税率国・タックスヘイブンに回避させる、「価値創造地と納税地のかい離」という問題への対応である。

BEPSで2年かけて議論されたが、デジタル経済への税制の具体的対応は持ち越され、2018年に中間報告書、2020年に最終報告書を出すこととされた。長年の国際課税ルールであるPE概念の見直しは容易ではなく、各国が合意するには慎重な議論と長い時間が必要となる。それまでの間は、「PEの人為的回避の防止」に焦点を絞り、他の行動計画の勧告内容をきちんと実施することにより対応する、ということとされたのである。

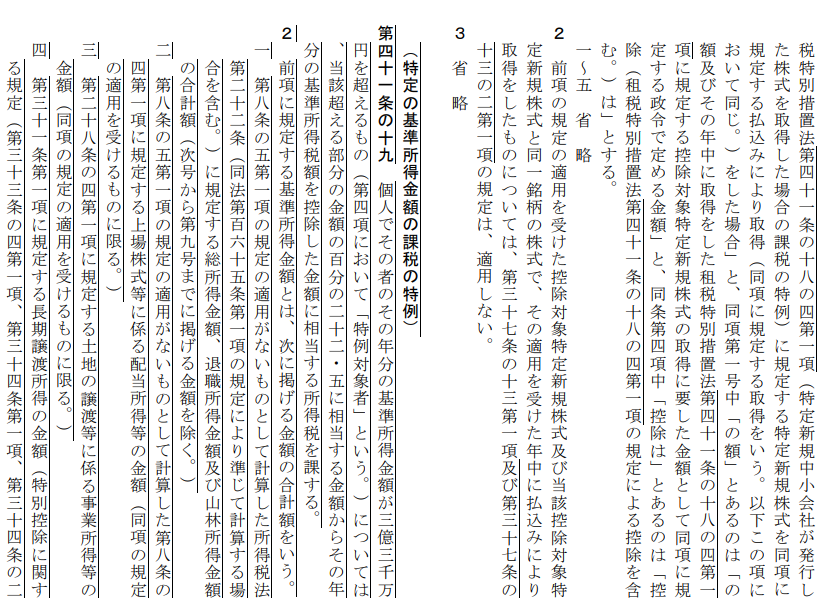

見直しの本命は「PEなければ課税なし」という原則の見直しである。2015年のBEPS最終報告書では、今後の課税の潜在的なオプションとして以下の3つを上げている(前回コラム参照)。

第1は、Significant Economic Presenceに基づく課税で、源泉地国に十分な電子的なネクサス(ドメイン名や収集されたデータ量等)があり、一定の売上額をあげていれば、PEと似た概念のネクサス(NEXUS)として、これに帰属する所得に対して課税する、というものである。

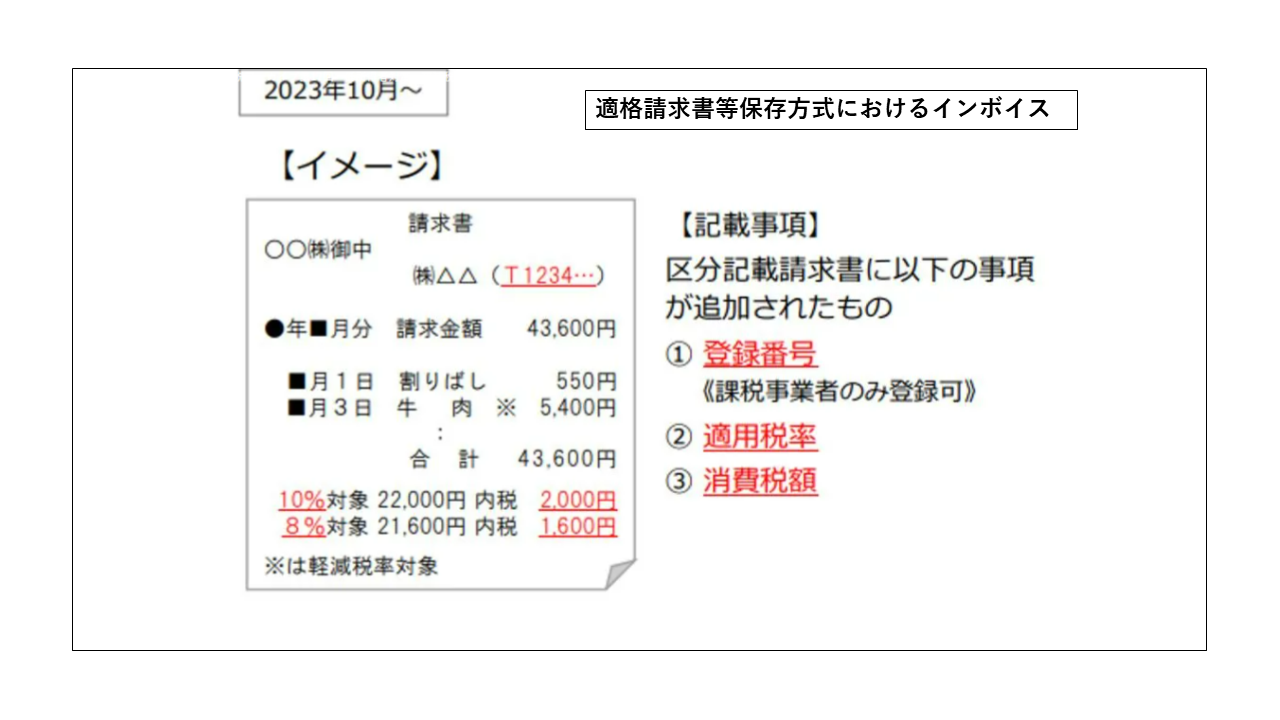

2番目は、電子商取引に対して源泉徴収しようという考え方で、国外からオンラインで提供される物品又は役務については、対価の支払に税を源泉徴収しようというものである。

3番目は平衡税(equalization levy)の導入で、国内事業者と国外事業者の課税上の不公平を是正するための新たな税制を課すというものである。

以上3つの案はそれぞれアイデア段階で、どのように設計し執行するかなど詰めるべき点が多く残されており、2018年の中間報告、2020年の最終報告書にゆだねられることとなった。

このことは、この問題への困難さを表すとともに、各国、とりわけ米国やアイルランドなどとフランス、ドイツをはじめとする欧州諸国、そして日本との間に、温度差があることを示しているといえよう。

そこでEUはBEPSの議論を加速させるべく、自ら議論を開始した。背景には、英国が、BEPSの結論を待ちきれず、利益迂回税(diverted profits tax)という税制を導入し独自の対応を行うこととしたことも影響している。各国バラバラに対応することでは、税の公平性がゆがめられたり、企業への二重課税を招く。そのような認識から、EUは、早急な合意を目指して議論を開始したのである。

EUの議論を、2017年10月に開催されたECOFIN非公式会合のプレスリリースから読み取ると、以下のとおりである。

まず、短期的解決策(quick fix)と根本的解決策(Comprehensive approach)の2つに区分して検討を行っている。

短期的解決としては、video-streamingへの非課税問題に対して、その取引に対して、 online advertisement tax、withholding tax(源泉税)、 equalization levy(平衡税)などが検討の候補に挙がっている。

これらは、例えばVATに付加税をかけるような方法や、売上(sales)に対して課税するといった考え方であるが、いずれも詳しい内容は今後の検討となっており、現段階では不明である。

一方、根本的解決としては、PE概念を見直し、前述のBEPS議論のように、物理的施設がなくても、significant digital presenceがあれば、PEがあるとみなして法人課税の根拠とすることの検討である。

同時に、PEに帰属する所得計算の見直し(強化)も行う必要がある。そこで、多国籍企業から得られる税収を、一定の方式によって各国に配分するフォーミュラーアプローチもこの延長線上にある。

つまり、欧州(特に仏)は短期的な解決策として、(所得ではなく)売上に対する課税も選択肢としつつ、より長期の検討候補としてPE概念の修正やフォーミュラーアプローチを念頭に置いているということである。

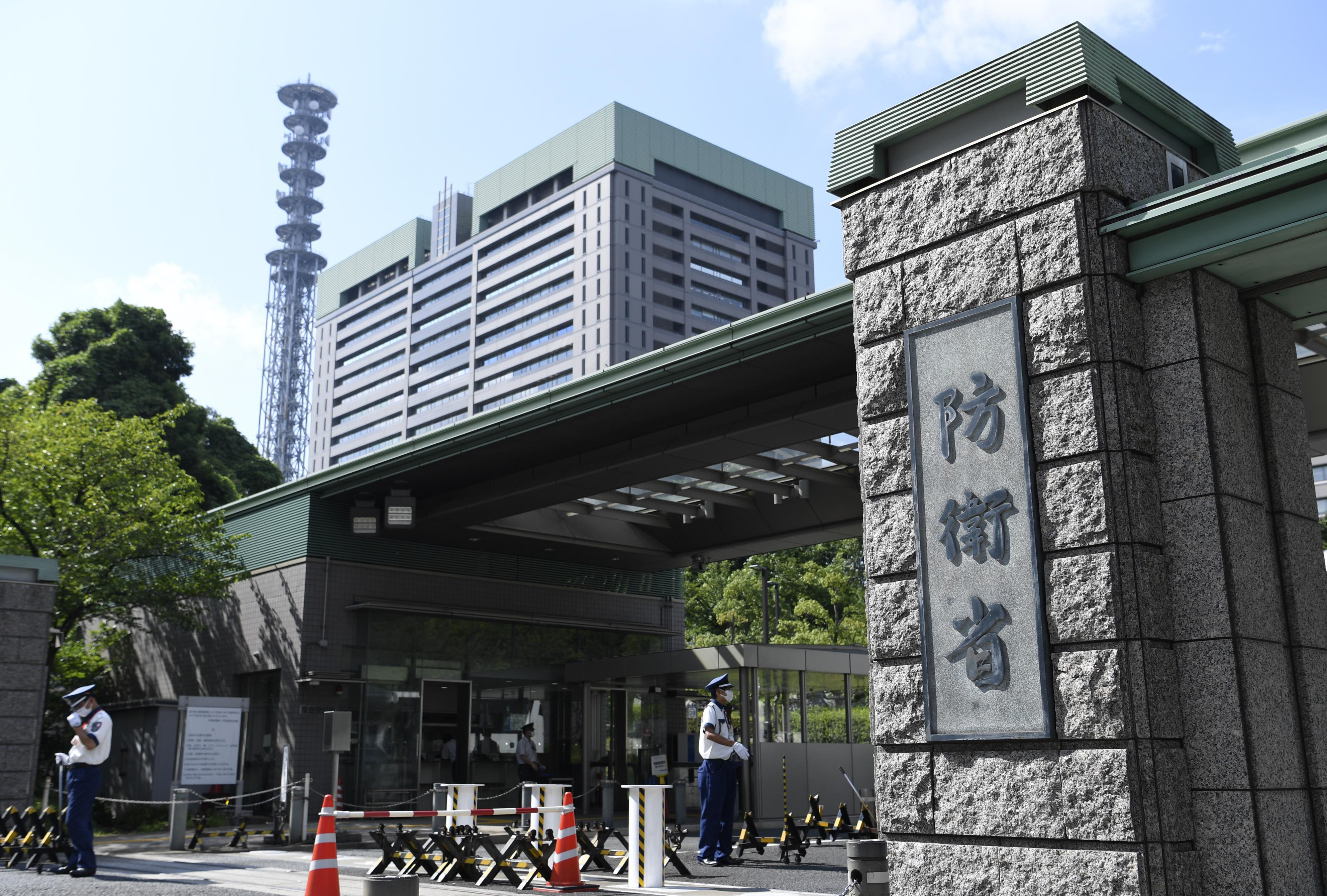

グローバルな解決を目指すためには、EUとして、OECDにおける共通ポジションの確立を目指すとしており、OECD・BEPSの電子経済に関する中間報告書が彼らを失望させるものであれば、自ら単独での行動も辞さない覚悟である。

筆者は、Significant Digital Presenceに基づき課税する方法にシンパシーを感じている。物理的拠点を要しない電子経済の下では、これまでのPE概念に代わり、何らかの課税根拠が必要で、それは「集積された顧客の個人データ(ビッグデータ)」ではないかということである。背景には、所得課税から消費課税へ、という考え方を内包しているともいえる。

もう一つ重要なことは、デジタルエコノミーといっても、多様なビジネスモデルがあるので、それぞれに応じた対応が必要ということである。Amazonは、基本的にオンラインの小売業者である。Googleは、インターネットで広告を主たる事業をしている。Uberは、シェアリングエコノミーのプラットフォームの提供事業者である。これらにきめ細かく、かつ共通するルールを見つけ出す必要がある。

データエコノミーと呼ばれるように、これからはビッグデータを持つ者が経済の覇権を握る。デジタル経済の下で、価値を生み出すのは特許権や商標権、ビジネスモデルなどの無形資産であり、それの根源はビッグデータである。電子サービス取引によって収集されたビッグデータの価値を、課税上どのように認識し、それを各国に割り振るのか、このような問題がポストBEPS議論の中心となる。