1 私的年金充実の必要性

前回(「今後の税制改正について(1)ー所得再分配機能の強化と金融所得税制」)では、所得再分配機能の拡充という観点からは金融所得課税の見直し(税負担の増加)が検討課題となること、その際には、中所得者以下の税負担への配慮と、株式相場への配慮が必要ということで、NISAの恒久化・拡充などと合わせて検討する必要があることを述べた。一方で人生100年時代の課題として、私的年金のさらなる拡充が必要となる。わが国の公的年金の所得代替率が、少子高齢化の進展で(マクロ経済スライドが発動され)今後ますます低下すると予想される中で、老後を豊かに過ごすためには、欠かせない重要なことである。

平成31年度与党大綱には、「老後の生活など各種のリスクに備える資産形成については、・・・働き方の違い等によって税制による支援が異なること、各制度それぞれで非課税枠の限度額管理が行われていることといった課題がある」として、「資産形成について公平に税制の適用を受けることができる制度のあり方を考えることが必要である」という認識が示されている。

またこのような見直しは、わが国の家計の資産運用の向上、リスクマネー拡充という見地からも求められる政策だということである。わが国家計の金融資産に占める現預金の割合は5割を超えているが、老後の資産形成という場合、これを変えていく政策が必要ということである。

この点米国の例が参考になる。米国でもつい30年ほど前までは、家計の金融資産に占める現預金の比率は高く、株式・投信の保有割合は15%前後と今日のわが国の状況と似ていた。これが現在のように30%を超えるのは90年代の後半で、その最大の理由は、IRAやロスIRAといった税制優遇年金の導入・普及である。

図表1 米国の家計金融資産

そこで、わが国でもiDeCo やNISA、つみたてNISAをもっと使いやすいものにして、老後の金融所得を増やしていくような税制を考える必要がある。

前回述べた金融所得に対する税率引き上げとの整合性という点では、高額の金融所得の負担は重くしつつ、現役・勤労世代が毎年老後に積立てる金融資産の税制は優遇する、というポリシーミックス・住みわけが必要となる。

2 現行制度の問題点

では、具体的な見直しの方向をどのように考えていくのか。

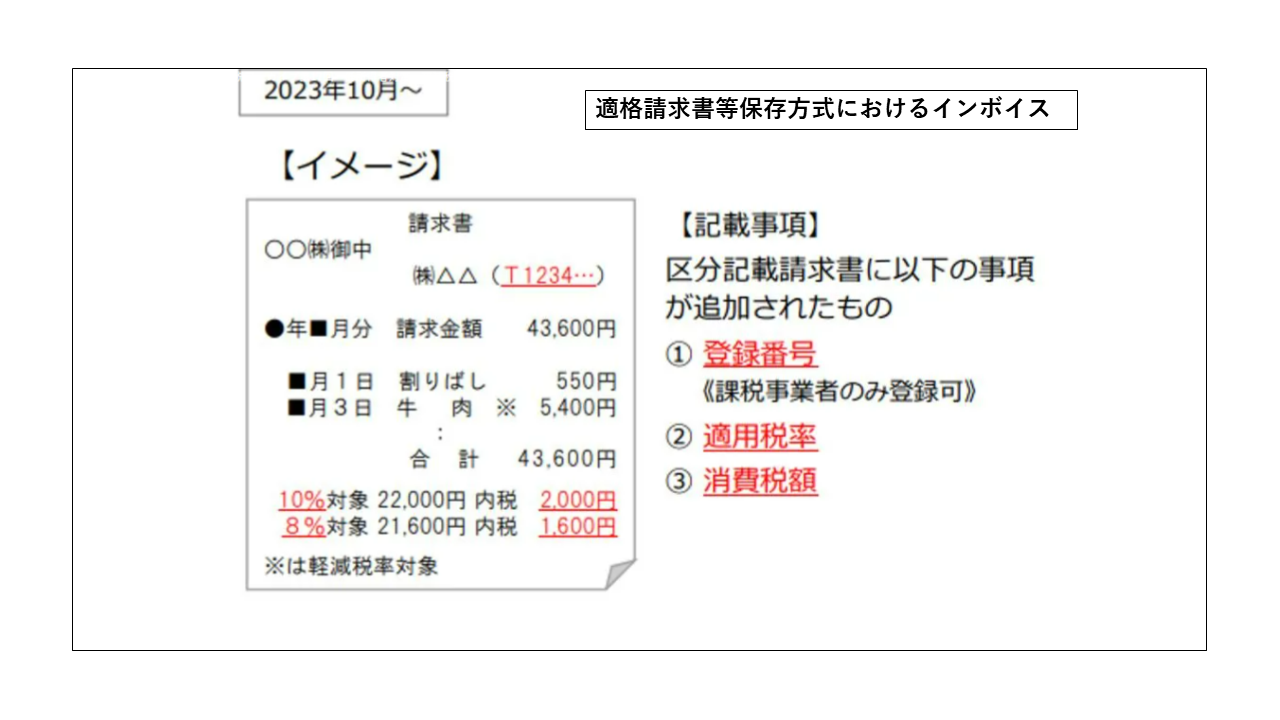

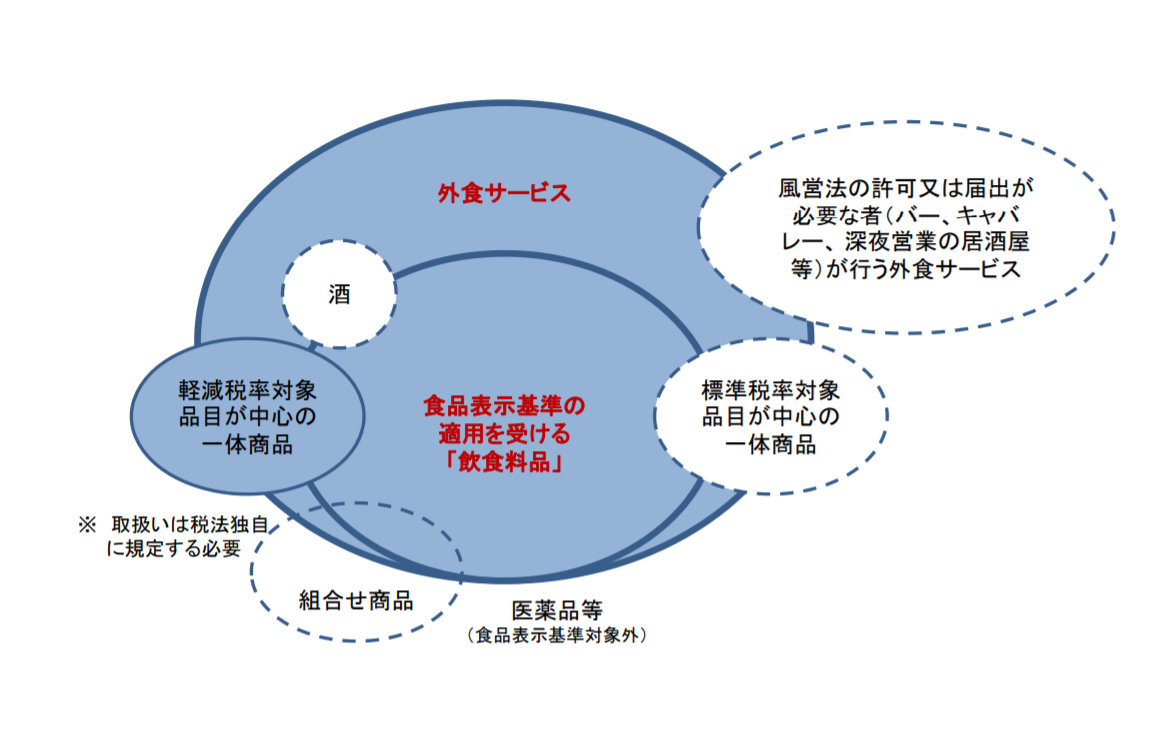

政府税調は、昨年10月、iDeCoなどの私的年金制度、財形貯蓄などの非課税貯蓄制度、NISAなどの非課税投資制度を一覧して比較できる資料(図2)を提出している。

図表2

(出所)政府税制調査会資料

現在あるわが国の私的年金や非課税制度については、以下の問題が指摘されている。

第1に、わが国の私的年金(3階部分)は、雇用形態に応じて縦型に分立した状況にあり、個人の働き方の多様性が増す中、それに対応できていないという問題である。

第2に、iDeCoは、拠出限度額が複雑だ、水準も低い、60歳までしか積み立てられないといった問題がある。

第3に、NISAは租税特別措置で定められた時限的な制度である。拠出時課税、運用時・給付時非課税のTEE型で、非課税投資額は年間120万円、最大で5年分600万円まで投資可能である。2018 年1月から、非課税期間が20年、投資上限が年40万円の「つみたてNISA」も導入された。このような時限的な制度では、家計の資産形成支援、成長資金の供給という面では安定的とは言えない。

また、NISAは枠の再利用ができず使い残した拠出枠の繰越もできないなどの課題があり、つみたてNISAも、非課税期間が20年、投資上限が年40万円と、老後の備えという観点からみると物足りない規模である。さらに、長寿化を迎え、60歳を超えて支払われる退職一時金の長期にわたる運用のニーズは、現行のiDeCoやNISAでは受け止められない。

3 EET型とTEE型

政府税調の資料では、老後に備えた資産形成を支援する税制上の仕組みについて、①拠出時課税、運用・給付時非課税のTEE 型(Tは課税、Eは非課税)と、②拠出時非課税、運用時非課税、給付時課税のEET 型の2 種類の課税方式に応じて区分している。

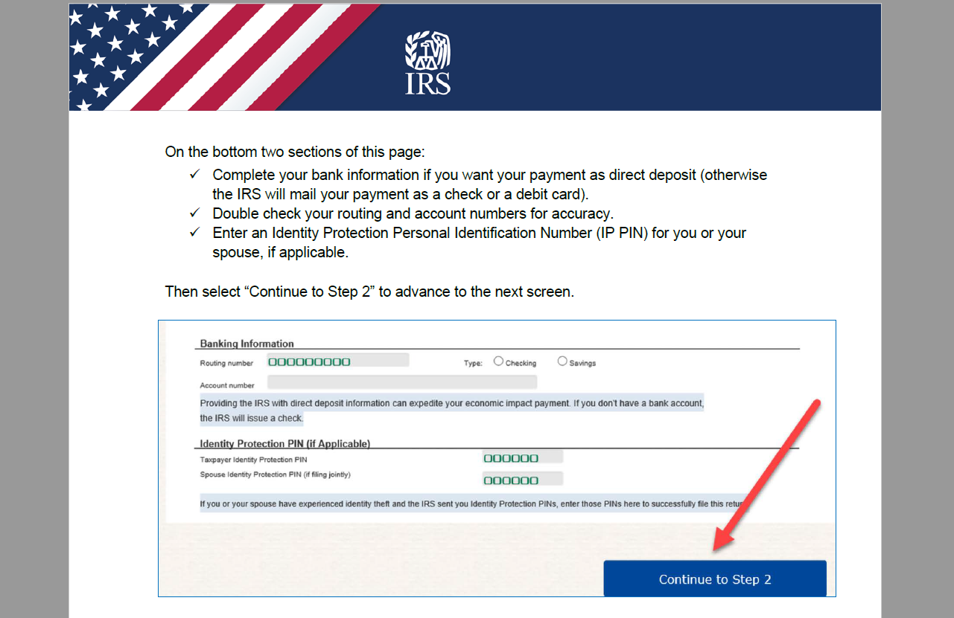

米国・英国・カナダなどでは、私的年金・資産形成の税制として、EET型の商品とTEE型の商品の2つがあり、国民のニーズに応じて選べるようになっている。以下は、米国の私的年金であるIRAとロスIRAの概要であるが、拠出限度額が2つの制度の合計となっており、その範囲で選択できる。

図表3 米国IRAとロスIRA

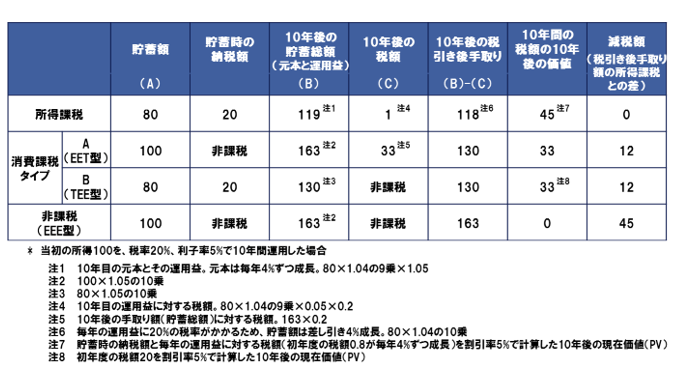

適用税率が同じであるという前提を置くと、EET 型とTEE 型の実質的な経済的価値は同値である。

図表4 税制優遇の比較

(出所)金融税制・番号制度研究会

iDeCoは拠出時、運用時非課税・給付時課税(EET型)の商品だが、給付時に公的年金等控除が適用され多くの場合非課税となり、税の優遇度が大きくスーパー金融商品とも称されている。これは所得税の課税ベースの脱漏が大きい(将来の減収につながる)ことを意味しており、iDeCoの拡充は、公的年金等控除の見直しとセットで進めていく必要がある。

以上みてくると、わが国で必要なのは、TEE型の年金・積立制度ではないだろうか。

TEE型には、以下のようなメリットがある。

①貯蓄に対する税制として、簡素で明瞭である。

②税引き後所得から拠出する方が拠出額のコントロールが容易で、老齢期に入ってから給付の税務に煩わされずに済む。

③EET型は新たな所得控除を設けることになり、高所得者に有利など国民・税制当局の理解を得にくいが、TEE型は最初に課税するので、制度導入時の財政負担が軽い。

4 つみたてNISAの拡充・私的年金化を

現在わが国でTEE型となっているのはNISAであるが、その中の「つみたてNISA」を拡充し、現役・勤労世代の老後資金の積立を税制支援する制度・私的年金として恒久化していくことが必要ではないか。

その際、3階部分(私的年金)を整理・統合して「国民にわかりやすい仕組み」にしていくために、「受け皿」としての機能が果たせるようなものにすることや、退職一時金や他の私的年金からの移管について全額拠出可能とすることも必要と思われる。

大きな問題となるのは、引き出し制限をどこまで厳しくするかという点である。国民の税金を使って優遇する(税制支援する)ためには、何らかの大義名分が必要となる。それは、人生100年時代に備えての「老後資金の積立て」である。

こう考えると、中途の引き出しは、教育、住宅取得、医療・介護等特定の支出など最小限に限定する必要がある。その意味で、資産の流動性が高い仕組みになっているNISAとは住みわけが必要なのかもしれない。