東京財団政策研究所 税・社会保障改革ユニット 共同執筆

小黒一正 法政大学経済学部教授

小塩隆士 一橋大学経済研究所教授

佐藤主光 一橋大学国際・公共政策研究部教授

田近栄治 一橋大学名誉教授

土居丈朗 東京財団政策研究所上席研究員・慶應義塾大学経済学部教授

西沢和彦 日本総合研究所調査部主席研究員

森信茂樹 東京財団政策研究所研究主幹(プロジェクトリーダー)

新型コロナウイルスが世界経済やわが国経済に与える被害は、未曽有のものになりつつある。これに対し各国とも、財政・金融政策を総動員して対応している。他方、非常時を理由に財政規律の弛緩を容認する動きがあることは懸念される。消費税減税の要求もその一つだ。しかし、消費税は社会保障の財源であり、仮に減税となれば悪影響が及ぶ。高齢化が進むわが国において将来に禍根を残しかねない。

失われる財政規律

わが国では本年4月30日に令和2年度第一次補正予算が成立し、5月27日に第二次補正予算が閣議決定され国会で審議中である。補正予算の規模は第一次・第二次を併せて既に50兆円を越えた。その大半が国債によって賄われる。今年度の国の財政収支は対国内総生産(GDP)比で10%を超える大幅な赤字となる見通しだ。国債発行額は借り換え債を併せて250兆円以上に及ぶ。

コロナ禍のような非常時において、大規模な財政出動でもって経済・国民生活を支えるべきことは論を待たない。しかし、積極的財政であっても最低限の財政規律は守られなければならない。既に対GDP比の2倍を超える借金(国債残高)を抱えるわが国の財政は更に厳しさを増すことになった。本来、「平時」における健全な財政が、「非常時」における財政出動の「余力」の確保に繋がる。コロナ禍だけでなく、わが国には首都直下地震・南海トラフ地震のリスクを抱えている。異常気象で台風の被害も増えてきた。こうした「複合的」なリスクに対して財政を強靭化しなければならない。

第一次・第二次補正予算では規模が優先された結果、財政規律の「タガ」も外れたように思われる。「いまは財政再建を考える時期ではない」という向きもあるが、非常時を口実に財政再建を放棄して良いわけではない。コロナ禍だけがわが国の抱える危機ではない。今後、人口の高齢化で年金、医療・介護等社会保障給付費の増加が見込まれる。その安定的な財源を賄うことが求められる。国の財政悪化は、この社会保障の持続可能性を危うくしかねない。現在のコロナの危機が(財政悪化を介して)これからの社会保障の危機に転化することは避けなければならない。

そのためにも非常時の財政拡大をコロナ収束後も常態化させるべきではない。既定の財政健全化路線から分離して、「東日本大震災復興特別会計」に倣って、「コロナ対策特別会計(仮称)」を設ける。特別会計はコロナ対策に係る国費を一元的に管理する。その支出は(元利償還費を除いて)全て時限措置とする。その上で、経済活動が正常化した段階で、将来世代に負担を先送りすることのないよう、国債発行で賄った財源を長期間(例:10年間や20年間)かつ税率の低い追加課税で償還する手段も早急に検討する必要がある。東日本大震災では、震災の復旧・復興財源を調達するため、政府は「復興債」という国債を発行しており、所得税の2.1%上乗せ(25年間)や個人住民税の年1000円上乗せ(10年間)等で財源を確保している。新型コロナウイルスの感染拡大が終息した後の債務処理の方法についても議論を深め、必要な準備を進めておく必要がある。

消費税減税は望ましくない

このような状況の中、ドイツメルケル政権が20年7-12月の期間限定で消費税率(付加価値税率)を19%から16%へ(軽減税率は7%から5%へ)引き下げるという報道に接した(6月3日連立与党合意)。わが国でも従来からコロナ経済対策として消費税減税を主張する声が政界の右派から左派に至るまで見受けられたが、ドイツの決定を見て、わが国でもそのような声が高まることが予想される。コロナ禍において国・政府は万全の対策を講じる必要があるとしても、我々は消費税の減税が妥当な手段とは考えない。

第一にわが国消費税は、社会保障目的税で、全額使途は社会保障に充てられる。現在全世代型社会保障として、医療・介護・年金に加えて、幼児教育・保育の無償化などの貴重な財源として、国民生活を支える財政的基盤となっている。つまり、消費税は、平時における財政の健全化、以って社会保障制度の持続性に資するものである。その減税はわが国の中長期的な政策と矛盾し、将来に大きな禍根を残すことになろう。

消費税率を引き下げるのであれば、増税分が充当されている基礎年金の国庫負担をその分減らす(ひいてはその分だけ基礎年金給付を減らす)ことをしなければ、辻褄が合わない。これを年金の積立金で埋め合わせるとなれば、積立金の枯渇が早まる懸念がある。そもそも、年金生活者支援給付金や幼児教育無償化など、消費増税財源を用いて実施したすべてを廃止しなければ、政権が選挙時に有権者に約束したことと齟齬が生じる。消費税の減収分を賄うよう医療・介護において社会保険料の更なる引き上げが迫られよう。社会保険料は勤労世代にとって大きな負担であり、雇用にも悪影響である。

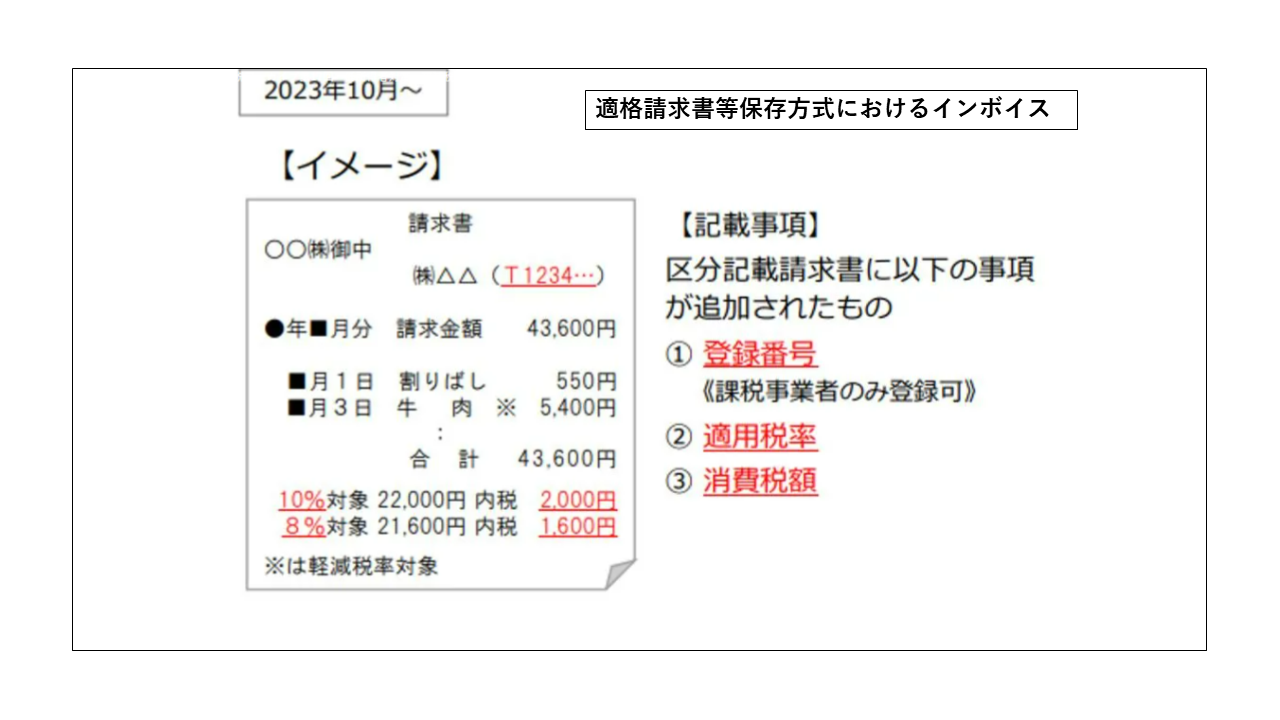

消費税の減税にあたっては医療機関・介護施設等への支払い(診療報酬・介護報酬)を合わせて減額させる必要がある。さもなければ、窓口負担(自己負担)は減らず、減税の効果が患者等に及ばない。しかし、消費減税と診療報酬・介護報酬を連動させることは難しい。公的保険による医療と介護が消費税の非課税取引であるために仕入税額控除が認められない。このため、医療機関や介護事業者が仕入れ時に消費税を支払うことで生じる控除対象外消費税相当分の負担に対応するため、消費増税時に個別に報酬単価を上げてきた。過去4度の消費税率引上げ(創設時を含む)時に、それぞれ「異なった方法」で控除対象外消費税相当分を診療報酬と介護報酬に上乗せしてきた。こうした上乗せは、複雑に計算されており、もはや復元不能な状態となっている。よって消費税の減税はかえって現場で混乱を招きかねない。

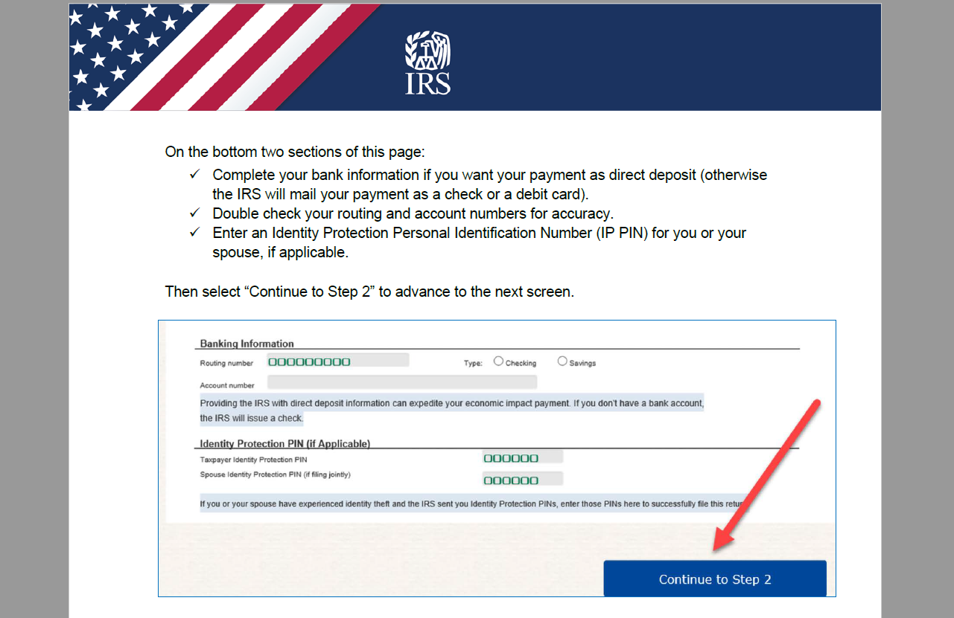

第二に、効果の即効性の問題である。消費税を減税するには、新税率が適用されるまでの経過措置の規定など多くの改正法案作成作業が必要となる。補正予算を組むだけで法改正せずに予算措置として対応できる給付金と比べて、消費減税ははるかに時間を要する。また事業者の経理システムの改修、タクシーなどの認可制料金や郵便料金のような公共料金、診療報酬や介護報酬などを再設定する必要があるので、準備に少なくとも数か月を費やすことになるという問題がある。また減税までの消費の手控え、元に戻す際の駆け込みなど、余分な経済変動、不安定化が生じる。そもそも消費減税をするにしても、消費税法を改正しなければならないが、通常国会は6月18日に会期末を迎える。第二次補正予算案の審議に時間が必要であり、とても消費税法の改正を審議できる時間はない。

過去の経緯を見ても、1997年4月の消費税率の引上げ(3%→5%)から、2014年4月の増税(5%→8%)まで17年もの歳月がかかっている。また、2014年の増税から、2019年10月の消費税率引上げ(8%→10%)まで、2度の延期を経て5年の時間がかかっている。増税が不人気の政策なのは当然であり、政治もこれまで多くの犠牲を払いながら、国家百年の計として、消費税率10%を実現してきた。減税を一度行うと、政治は一寸先は闇であり、政府債務の累増が続くなか、消費税率を再び10%に戻すために莫大な政治的エネルギーが消費され、何年の歳月がかかるか予想がつかず、先人の努力を無に帰す可能性も高い。

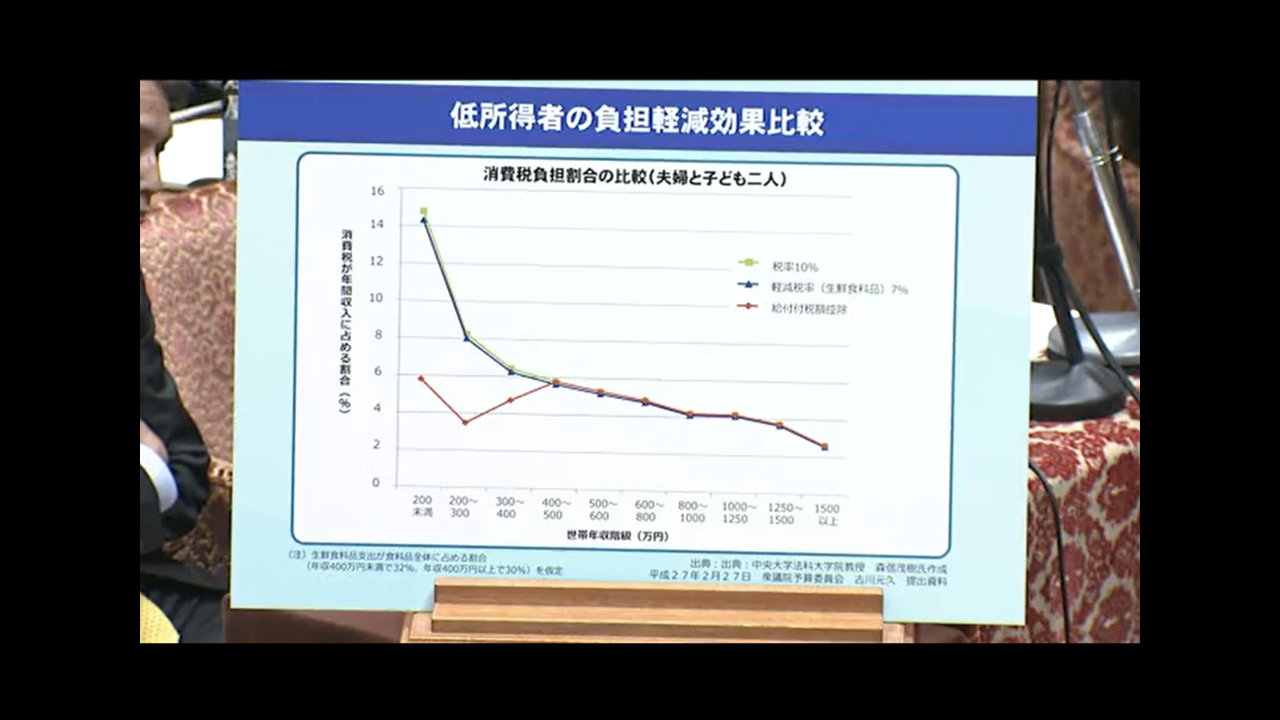

第三に、新型コロナの影響は国民全体で一律ではない。家計調査によると2020年)4月における勤労世帯の実収入は前年同月と比べてあまり変化していない。例えばIT事業などを行っている高所得者、大企業正社員、公務員、年金生活者などは、所得に関する限りほとんど打撃がないと思われるが、消費減税の恩恵はこうした人々にも及ぶ。一般に消費税は逆進性があり、低所得者には負担がきついといわれるが、それは所得に対する消費税負担の割合のことを言っている。しかし消費税は消費額に対して比例的にかかるので、高所得者が車やマンションなどの高額商品を買えば、金額ベースの負担額は大きい。

逆に言えば、今回消費税を5%引き下げるという手段をとった場合には、車やマンションなど高額商品を買う高所得者ほど減税額が大きくなる。つまり消費税減税は、お金持ちほど優遇されるということになる。これは財政資金の使い方としていかにも無駄といえよう。従って、消費税減税という選択肢ではなく、生活困窮者への生活補助に集中的に回すことが重要だ。

現に、次表に示すように、消費減税による税負担軽減効果は、高所得者により多く及ぶことが確認される(推計方法は付録参照)。表では、非課税品目の消費税負担額はなく、2019年10月以降に軽減税率対象品目となる消費額に税率8%で、標準税率対象品目となる消費額に税率10%で課税されたと仮定して、2018年の消費額に基づいて推計した1世帯当たり消費税負担額(A列)が示されている。そこで、標準税率対象品目の税率を8%に引き下げる(つまり、課税対象の全品目の消費額に8%で課税されたと仮定)と、消費税負担額はB列のようになる。さらに、課税対象の全品目の税率を5%に引き下げると、消費税負担額はC列のようになる。

消費減税の影響は、次のように分析できる。標準税率が10%である現状から税率を8%に引き下げる減税は、表のA列からB列への変化として捉えられる。さらに、消費税率を5%に引き下げる減税は、表のA列からC列への変化として捉えられる。5%に引き下げたときに、各世帯に及ぶ効果は、表のA-Cとなる。年収200万円未満の世帯では年間4.6万円、年収400~500万円の世帯では11.3万円、年収1500万円以上の世帯では23.6万円の消費減税となる。このとき、消費減税の規模は総額12.5兆円と推計される。

税率を5%とする消費減税は、1人一律10万円を支給する特別定額給付金の総額にほぼ匹敵する。しかし、特別定額給付金の支給によって受ける各世帯の恩恵は、税率を5%とする消費減税を上回っている。同じ予算規模の政策を講じるなら、消費減税より特別定額給付金の方がまだ各世帯に及ぶ恩恵が大きい。特に、低所得世帯ではなおさらである。

表 年間収入階級別の1世帯当たり消費税負担額と消費減税の影響

(出所)総務省『家計調査年報(2018年)』を基に土居丈朗が推計

平時の健全財政があればこそ

ドイツはなぜ消費税減税に踏み切れたのか?それは、2014年以降6年連続(ドイツ全体では2012年以降8年連続で)出し続けた財政黒字の国民に還元する一策と位置付けられたからである。もちろん、医療費の削減を含む歳出削減などを通じて財政黒字を出し続けて、政府債務残高そのものを減らしてきたから、それだけ財政余地がある。そして、2007年に消費税率(付加価値税率)を19%に引き上げた直後に、リーマンショックが襲い、ドイツでは実質経済成長率がマイナス5.6%になったが、付加価値税率を引き下げなかった。その後、財政赤字が拡大したことを受けて、2009年に財政収支均衡原則を盛り込んだ憲法(基本法)の改正を行い、現在の財政赤字が将来の増税につながることを強く意識して、財政黒字の捻出に取り組んだ。

コロナ禍の前から、ドイツでは、財政黒字の還元策について政権内で活発な議論があった。中でも、連立与党でメルケル首相が属するドイツキリスト教民主同盟は、財政黒字を法人税や所得税の減税で還元する案を推していた。とはいえ減税しても消費税の標準税率は16%である。日本の標準税率10%より高い水準にある。

他方、日本はどうか?財政健全化計画を掲げつつも、十分な成果を上げることが出来なかった。国債の残高が減らなくとも経済が成長すれば対GDP比が低下する、と財政の行く末を楽観視してきた向きがある。しかし、実際のところ、政府債務残高の対GDP比が近年低下したことがない。こうした中、コロナ禍に襲われた。わが国の財政再建は拙速だったのではなく、遅きに失したのである。日本は既に、今年度2次にわたる補正予算で経済支援を実施することとしており、その規模はG7でも最大級である。日本ではドイツでは実施していない特別定額給付金で全国民に一人10万円の給付を行っている。財政規模で消費税収5%程度に相当する。結果、財政はこれまでになく悪化することになった。

非常時の積極財政は財政の健全化を放棄して実現させるべきものでも、実現できるものでもない。平時に健全な財政があればこそ、余力が生まれることをドイツなどの経験は示している。他方、わが国では平時であっても消費税率の引き上げを含めて財政再建への反対が根強かった。消費税は社会保障など平時の歳出の財源であり、仮に減税となれば、社会保障に悪影響が及ぶ。むしろ、一律な減税に代えて真に助けが必要な家計や企業を支援するよう給付金を含めて効果の高い分野に重点化させることが望ましい。併せて、ドイツ同様、コロナ経済対策に係る赤字国債の償還財源を予め明らかにする。

消費税減税は財政規律を弛緩させ、社会保障の持続性を危うくする。社会保障制度を守るためにも消費税減税の余地はない。

(付録)年間収入階級別の1世帯当たり消費税負担額と消費減税の影響の推計方法

表は、総務省『家計調査年報(2018年)』を基に推計した、年間収入階級別(総世帯)の1世帯当たり平均の金額である(二人以上世帯と単身世帯をそれぞれ推計して加重平均)。2018年は、通年で消費税の課税品目に一律8%で課税された最後の年で、税率の影響をとらえやすい。まず、消費支出のうち、消費税の非課税品目を外し、課税品目のうち軽減税率対象品目と標準税率対象品目とに分けて消費額を推計した。これが消費税込みの消費額であることから、逆算して消費税負担額を推計した。

特別定額給付金の全世帯合計と消費減税の全世帯合計に差異が生じる理由として、ここでの推計で捉えられていない消費税負担がある。それは、公的機関、非課税事業者、非課税取引に従事する法人が仕入時に納税したが最終消費者に消費税の形で賦課しなかったものと、住宅に対する消費税である。しかし、この消費税負担は、多くの家計にとって、減税により恩恵が直接的には及ばないものである。